Chesapeake Energy (CHK)

Kommentaari jätmiseks loo konto või logi sisse

-

Eelkõige maagaasi tootmise, avastamise ja turustamisega tegelevast Chesapeake'ist, mis on juba pikka aega minu huviorbiidis olnud, kirjutasin 30. oktoobril pikemalt siin.

Eile hilisõhtul peale börsipäeva ilmus barrons.online's ettevõtte teemal vägagi positiivne artikkel. Täispikk artikkel siin.

Lühikokkuvõte on selline:

CHK Chesapeake Energy mentioned positively in Weekday Trader - BusinessWeek Online (31.76 )

Barron's Online reports Chesapeake Energy (CHK) shares are still under pressure because of investor concern that if winter isn't cold enough to suck up natural gas, prices could falter. Yet long term, natural-gas prices should stay strong given limited domestic supply. Chesapeake's chief executive is betting on that with his steady purchases of the co's stock. The co, meanwhile, is transitioning its spending from acquiring hot properties to drilling and producing gas in them. It is smartly controlling costs by buying rigs as the cost for gas-field services rises. Add to that Chesapeake's knack for profitable trades on the future direction of natural-gas prices and the stock's decent valuation, and the shares look like a natural. "This stock is a buy for two reasons," says John Gerdes, an analyst at SunTrust Robinson Humphrey. "Gas prices are going to be stronger [than market expectations] and Chesapeake production should be 2% better than the high end of their guidance." The stock has more than 30% upside and could hit $43 in the next year, Gerdes estimates. Chesapeake shares look reasonably priced at 10.4 times estimated earnings for the next four quarters. And while the stock usually trades at a 10% discount to other oil-and-gas exploration companies when measuring price to cash flow, it is now trading at a 30% discount, according to Thomson Financial/Baseline.

-

Mitte et siit mingeid järeldusi võiks teha, kuid kuna meil ettevõtte-teemaline foorum on olemas, pakub mõnele ehk huvi:

Fortis initiates CHK with a Buy and a $38 tgt based on their risked Net Asset Value assessment (using $50/Bbl and $7.00/MMBtu). The firm thinks news from its various emerging plays should be a catalyst for the stock, although they are a bit concerned about CHK's planned aggressive drilling ramp-up in a tight service environment -

Realmoney all üks huvitav tehniline pilt CHK-st, kus öeldakse, et tehnilise lähenemise korral peaks ootama liikumist kuskil ca $35 juurde või et siis jälle hinna vahemiku allaäärde tulemise korral võib huvitavat ostuvõimalust pakkuda.

Another energy company that was strong yesterday is Chesapeake (CHK - commentary - Cramer's Take - Rating). I've zoomed out to a weekly view to get additional perspective on exactly where the stock is within its trading range over the past year. Each time the stock has hit $34, supply has overcome demand and the stock has fallen back below $30.

I wouldn't be a buyer yet because the stock has yet to prove itself. Think of all those traders who bought the stock on the way up and are now looking to take profits. If the stock continues higher, then we'll know that potential sellers are waiting for higher prices. That's when I'd buy. And if Chesapeake does fall back into the usual trading range, I'd wait for a pullback to support before getting involved.

-

Barronsis oli täna päris huvitav intervjuu läbi viidud Art Smithiga, John S. Heroldi tegevdirektoriga. Tegu on mehega, kel on piisaval hulgal ressursse, kogemusi ja teadmisi energia valdkonnas kaasa rääkimiseks. Art usub, et veel sel aastal näeme $80 naftat ning nendib, et Rahvusvaheline Energia Assotsiatsioon on jätkuvalt mures OPECi tootmiskärbete pärast.

Kuna intervjuu haakub ka Chesapeake’iga(CHK), keda Art Smith peab koos Anadarko Petroleumi(APC) ja Apache’ga(APA) turu poolt tugevalt alahinnatuks, panen paar lõiku sealt siia foorumisse:

There are few who come to the energy sector with such complete knowledge of the industry's past, present and likely future than Art Smith, head of John S. Herold, the Norwalk, Conn.-basead energy research firm. Armed with a battery of analysts, a proprietary database of 400 publicly held oil companies and more than 30 years' experience in the industry, Smith and his advice are considered by his clients to be the sine qua non of their decision making. He's also begun to take his own advice and has started providing investment-advisory services through Herold in the past year. Smith recently shared with us where he thinks the money will be made in 2007.

/-/

It was a very interesting start to the year for all of us in the energy sector. It was so warm the first week or two of January that the Nymex traders came back from their vacations and decided to sell the sector off like there was no tomorrow. I don't think I've seen a correction quite as swift and ugly as that one. The sector sold off between 10% and 15% in less than 10 trading days. There were no survivors.

Then lo and behold, Old Man Winter showed up and so-called OPEC solidarity showed up as well as the group threatened to reduce production by another 500,000 barrels a day on top of the 1.2 million barrels a day they announced last fall. The IEA [International Energy Association] is actually worried they will overdo it. Right now, I'm in the camp that says we could easily have $80 oil this year. The only other person in that camp is Ed Morse, Lehman Brothers' chief energy economist.

/-/

Natural gas should be worth its BTU equivalents in crude oil. If crude oil is 55 or so, that would translate into $8 or $9 a million BTUs in natural gas. People have been worried about the inventory overhang that's been a function of the very warm weather we had earlier in the year. But utilities are now burning gas and not oil. The supply of natural gas is still a tremendous issue and we're running up the down escalator in terms of drilling more and more wells to produce the same amount of gas as we did last year.

We think natural gas is still one of the great places to be in terms of an investment theme.

The most undervalued on the basis of a reasonable price tag are the North American exploration and production companies. There are probably 50 companies, but among the ones that are most undervalued are Anadarko Petroleum [APC] and Chesapeake Energy [CHK] and Apache [APA]. -

Homme saab kuulata nafta ja gaasiettevõtete nägemusi oma tegevustest Bear, Sterns & Co 1-sel iga-aastasel ülemaailmsel nafta ja gaasi konverentsil (1st Annual Oil & Gas Conference). Chesapeake'i esinemine peaks aset leidma seal neljapäeval, 15. märtsil kell 2.35 USA idaranniku aja järgi, mis, arvestades, et hetkel on USA suveajal ja Euroopa mitte, tõlgendub Eesti ajas kella 20.35ks. Ligi pääseb ülekandele läbi Chesapeake'i kodulehe Investor Relationsi segmendi alt.

Chesapeake Energy Corporation at Bear, Stearns & Co. Inc. 1st Annual Global Oil and Gas Conference (Live)

03/15/07 at 2:35 p.m. ET -

Joel,

Olen CHK-d hoolimata viimase aja turuvärinatest hoidnud, kuna downside peaks olema marginaalne. Praktiliselt kõik (ehk peale Crameri) bullish, suurepärane juhtkond, oodatust paremad tulemused, aktsia on odav jne. Aga ei saa sellest 29-31 USD vahemikust üles kuidagi ning nüüd vajus jälle allapoole 50 päeva EMA.

Mida Sa 2007. aastaks ettevõttelt ootad, mis aktsiat kinni hoiab? -

Sellest, mis aktsiahinna liikumist on seni tagasi hoidnud, kirjutasin ka tulemuste eel. Soovitan kindlasti lugeda. Aadress ise siin.

Peasüüdlasteks on ikka olnud lisaaktsiate turule juurdetoomine, mis lahjendab väljasolevate aktsiate väärtust, ülepaisutatud ootused ning suur võlg. Nüüdseks on aga juhtkond andnud mõista, et uutele ülevõtmistele lähenetakse oluliselt konservatiivsemalt ning D/E (omakapitali ja võla suhtarv) väärtust üritatakse väiksemaks saada. Loomulikult kiire arengu aastad pole aga veel selja taga ning varude väljapumpamiseks ja reservide arendamiseks on vaja teha jätkuvalt suuri kulutusi, kuid need peaks ajapikku vähenema.

Samuti on kõrged riiklikud gaasivarud olnud seni probleemiks ning viimase aja turu üldine langus. Kuid usun, et talv on juba vana teema. Nüüd räägitakse juba kevadest, et kui suureks paisuvad varud nn shoulder seasonil (periood, mil pole vaja maju kütta ega jahutada) ning kas kuuma suve korral võime taaskord näha varude vähenemist kõrge elektritarbimise (õhukonditsioneerid) tõttu. Viimasel ajal pole aga midagi kuulda olnud võimalikust orkaani hooajast Mehhiko lahel. Ja sinna on ju vähem kui 5 kuud aega. Ehk teisisõnu - kui aastal 2006 Mehhiko laht ei näinudki õieti ühtegi korralikku orkaani, siis on võimalus, et 2007 nii armuline pole. Kui ma detsembris ütlesin, et võimalikud üllatuskülmad on turu poolt justkui juba maha kantud ning see võib kaasa aidata varude vähendamisele ning aktsia hinna tõusule, siis nii ka läks. Külm jaanuari lõpp ja veebruar olid üllatuseks.

Nüüd pooldan aga seda vaadet, et aeg oleks hakata mõtlema võimaliku orkaanihooaja peale. CHK puurtornid asuvad kõik maismaal, mistõttu sel ajal, kui teised operaatorid on orkaanide (kui need peaksid tulema) tõttu sunnitud oma nafta ja gaasi puurtorne Mehhiko lahel sulgema, töötab Chesapeake rahulikult edasi. Loomulikult on see hetkel puhtalt spekulatsioon ning paari järgneva nädala liikumine sõltub turu üldisest sentimendist, kuid pikemas perspektiivis tasuks kuuma suve ja orkaanide võimalikkuse peale taas mõtlema hakata. Seda enam, et Chesapeake on liikumas maardlate haaramisest nende ülestöötamise suunas. Huvitavaid kommentaare juhtkonnalt võib loomulikult saada ka ülevalpool kirjeldatud Bear Sternsi konverentsilt.

-

Ettevõtte tegevdirektor taas aktsiaid ostmas. Aubrey ostis 200 000 aktsiat keskmise hinnaga $30.62 vahemikul 22. kuni 23. märts. Kokku käis ta sellise sammu eest välja $6.1 miljonit ning omab nüüd kokku 27.229 miljonit aktsiat ehk 5.9% ettevõtte aktsiatest.

-

Lühemat perspektiivi CHK-s jälginutele võiks välja pakkuda kasumivõtmise võimalust. Chesapeake on jaanuarikuistest põhjadest tõusnud 22.5%; märtsi keskpaigast 15%. Jah, häid põhjuseid tõusuks on olnud ja nendest olen ka foorumites vahel kirjutanud, kuid reeglina meelitab selline liikumine kohale kasumivõtjad. Arvestades, et kirjutamise hetkel maksab CHK $33.60 ja et $34 all on olnud viimase aasta väga tugev vastupanu, on just see õige koht kasumivõtuks. Ja kui aus olla, on $34 vastupanuks olnud isegi pea 2 aastat juba.

Pikemaajaliselt usun, et see vastupanu sel tasemel ka murtakse, kuid kas siin ja praegu, on kahtlane. Selleks oleks vaja häid uudiseid/sündmusi. 23. kuni 25. aprill toimub iga-aastane OGIS (Oil & Gas Investment Symposium) kokkusaamine. Tegu on suurima investeerimiskonverentsiga nafta- ja gaasi tegevusharu jaoks. Eelmine aasta võttis sest osa enam kui 1600 inimest, neist 700 olid ettevõtetele reitinguid andvad analüütikud ja portfellihaldurid. 100 ettevõtte hulgas esineb seal ka Chesapeake Energy(CHK) ning kui ettevõte suudab seal endast hea mulje jätta, on võimalik teatud lisaostuhuvi tekkimine. Tulemused teatab ettevõte 4. mail. Meeles tasub aga pidada, et eelmisel korral mainis CHK konkurent XTO, et terasehindade 10%-lise languse arvelt lõigati kasu. Nüüd on aga terasehinnad vahepeal uuesti tõusnud, kuid sama on teinud ka gaasihinnad. -

CHK on sisuliselt 2005. aasta lõpust liikunud korridoris $27-34 lollaka reeglipärasusega, et tipust-põhja-tippu jne. Kui $34 vastupanu seekord peaks murtama, on tee ülespoole lahti. Joel, millal Sa ootad, et CHK uus strateegia agressiivselt kokkuostult suunaga ekspluateerimisele vilja võiks kanda? Lisaks on silma jäänud, et Mehhiko lahele oodatakse sellel aastal korralikku orkaanihooaega, mis teatavasti on CHK konkurentsieeliseks. Kuigi kavatsen CHK-s pikk olla vähemalt paari aasta perspektiiviga, on suur kiusatus tõenäolisel jõnksatuses allapoole positsioon realiseerida ja alt uuesti võtta.

-

Mersu36, usun, et uus strateegia on juba praegu vilja kandmas. Finantsvõimenduse vähendamine ning investment grade' reitinguni jõudmine aitab sellele kindlasti kaasa. Selle aasta numbri sees ei tuleks üllatusena siiski veel mõni väiksem aktsiaemissioon ja ülevõtmine, kuid usun, et juhtkond on oma plaane, keskenduda tootmisele, tõsiselt võtmas.

Mis orkaanidesse puutub... siis sellest räägiti ka eelmine aasta ja tulemuseks pettumus missugune. Loomulikult statistika ja tõenäosusteooria on sel aastal CHK maismaa eelist toetamas, kuid see on juba puhtalt spekulatsioon ja enne suviseid orkaane võib üht korralikku kasumivõttu aktsiahinnas näha küll. Nagu ütlesid, on aktsia jonnakalt oma 7 dollarilises vahemikus püsinud, mis tähendab, et kui aktsia peaks $34 taseme tugevalt murdma, on silmi seda jälgima tulemas päris ohtralt. -

CHK sulgus täna suhteliselt korralikult üle maagilise $34 taseme viimase aja keskmisest suurema käibega. Viimati sulgus CHK tänasest kõrgemal tasemel 2006 jaanuaris. Ettevõte teatas eile tehingust Gastar Explorationiga, milles omandatakse osalus viimase arendamata reservides Texases.

Ootan toetustaseme tekkimist $34 peal ning edasist tõusu senise pikaajalise vastupanu ületamise ja väga heade kvartalitulemuste najal. Eeldusi heade majandustulemuste näitamiseks on Joel põhjalikult kirjeldanud ülalpool.

CHK 1Q tulemused 04.05. Oman positsiooni. -

CHK avaldas täna suurepärased tulemused. Müügitulu 2,1 B; EPS 1,01 ning ühekordsete tuludeta 0,71. Kinnitatud reservid tõusid juba 10 Tcfe-ni, sealjuures 2007 I poolaasta reservide asendusmäär 416%. Toodangumahu kasvuprognoosi tõstetakse varasemaga võrreldes nii käesolevaks kui järgmiseks aastaks ca 20-25% võrra (st. prognoositakse vastavalt 18-22% ja 14-18% kasvu).

Suurepärased tulemused on minu arvates saavutatud praktiliselt eeldusteta, mida meie foorum on lootnud. Maagaasihinnad on madalseisus, korralikke orkaane ei paista pikka aega kusagilt, gaasivarud suured. Paistab, et juhtkonna uus strateegia kannab siiski vilja. Samas, turg ei ole CHK-d mingil põhjusel eriti hinnanud. Aktsia hind on pikaajalise 27-34 $ korridori vahetanud küll 34-37 $ korridori vastu (sulgudes täna selle alumisel äärel 34.65) kuid nüüd juba alla 10 PE tundub naeruväärne. Usun, et aktsia hind teeb praeguse perspektiivi peale korraliku hüppe. Lisaks on tegevjuht, valdkonna suurimaid gurusid, järjepidevalt oma osalust praegustelt hinnatasemelt kasvatanud.

Joel, kuidas CHK 2Q tulemustele vaatad? -

CHK Q2 07

Chesapeake Energy teenis siis eile EPSi $0.71 vs $0.65 konsensus ning müügitulu 2.104 miljardit vs 1.780 miljardit konsensus. Seega ootusi on löödud mõlemal rindel.

Tootmismahtude 9%lise tõstmisega eelmise kvartaliga võrreldes, on Chesapeake Energy nüüdsest USA suurim iseseisev maagaasi tootja ning agregeeritult suuruselt kolmas maagaasi tootja USAs, jäädes mahtudelt alla üksnes BP’le ja ConocoPhillips’ile. Samuti ollakse tõstmas oma 2007. aasta tootmismahtude kasvuprognoosi 18-22% peale varasemalt 14-18% pealt ning 2008. kasvuprognoose 14-18% peale varasemalt 10-14% pealt.

Mis reservide ülikõrgesse asendusmäära puutub, siis minu arust on väga oluline siin märkida, et seda on tehtud olemasolevate maade puurimise, mitte ülevõttude läbi. Samas, isiklikult ei tule see mulle üllatusena, kuna ettevõtte juhtkond on mitmeid kordi oma konverentsikõnedel ka varem juba öelnud, et tänapäeval kasutatakse niivõrd arenenud tehnoloogiat, et ‘tõenäolised reservid’ ongi reeglina suuremas osas ‘tõestatud reservid’ – samas seadusandlus ei luba nende reservide ametlikku kinnitamist enne, kui need on ka reaalselt puurimise/tootmise läbi ära tõestatud. Seda toetab ka asjaolu, et 2007. aasta esimeses pooles ettevõtte poolt puuritud ja opereeritavate uute puurkaevude edumäär oli 99% ning alltöövõtjate läbi opereeritavate puurkaevude edumäär 97%. Väga kõrged numbrid igaljuhul. Tänaste tootmismahtude juures ja üksnes 10.1 tcf-i ‘tõestatud reservide’ juures on ettevõttel reserve veel 15 aastaks. Tõestamata reserve siia lisaks aga omakorda 20.8 tcf-i.

Chesapeake on teinud ka teatuid prognoose tõestatud reservide tulevaste netorahavoogude kohta, mis on 10%lise iga-aastase diskontomääraga läbi korrigeerides tänapäeva rahas väärt $18.8 miljardit. Siinjuures on siis eeldatud nafta hinda $65.4 ja maagaasi hinda $6.25. Iga naftadollari kõikumine muudab seda numbrit $53 miljoni võrra ning maagaasi puhul mõjutab $1 tänast väärtust $3.65 miljardi võrra. Siit lähevad muidugi veel maha tulevikus makstavad maksud, kuid samas jälle on see arvutatud üksnes tõestatud reservide põhjal ning usun, et reaalsed kogureservid on kindlasti väga olulisel määral suuremad. Uskudes, et maagaasi pikaajaline hind kujuneb ka kõrgemaks, kui arvestatud $6.25, on CHK’l pikaajalist potentsiaali küllaga.

Aga lühiajalise vaate juurde. Siin teeb mulle muret ettevõtte hedge’ide positsiooonid. Nimelt on ette ära müüdud 59% 2007. aasta 3. ja 4. kvartali toodangust keskmise hinnaga $8.66/mcf-i kohta ning 64% 2008. aasta toodangust hinnaga $9.22/mcf ning 16% 2009. aasta toodangust hinnaga $9.11. Hinnad on head, kuid ettemüüdud koguseid, eriti 3. ja 4. kvartaliks, pean liialt väikeseks. Mulle oleks meeldinud koguste osas suuremaid numbreid näha… Tänane seis ei maanda minu silmis riske lühiajalises perspektiivis piisavalt ning üldiste maavarude tõustes ja hindade langedes on ettevõte probleemidele teatud määral avatud ning (kui sügisel suuri orkaane ei tule ning talv ei alga ebatavapäraselt varakult ) aktsiaid võib saada odavamatelt tasemetelt, kui pärast tänast tõenäolist gap up ülespoole avanemist.

Aga pikas perspektiivis olen CHK arenguga jätkuvalt igati rahul ning usun, et mitme aastase investeerimishorisondiga investorid võivad oma valikuga tulevikus rahule jääda.

Ettevõtte 44-slaidilist presentatsiooni 2. kvartali tulemustest on võimalik vaadata siit. Konverentsikõne peab juhtkond kell 16.00 Eesti aja järgi pool tundi enne turu avanemist. Seda saab kuulata siinselt aadressilt.

-

Joel, kas võtad ka CHK 3Q tulemusi kommenteerida? Minu arvates liiguvad nad oma uuel kursil väga kenasti.

-

CHK Q3 07

Oma 3. kvartali tulemused teatas ettevõte 6. novembri järelturul – kasumit teeniti $0.08 oodatust rohkem ehk $0.69 aktsia kohta ning müügitulu näidati $2.03 miljardit vs oodatud $1.92 miljardit.

Eelmine kvartal kirjutasin sellest, et miks võib CHK puhul väga suures osas arvestada ka sellega, et tõenäolistena märgitud reservid on reaalselt täna tänapäeva kõrgtehnoloogiale täiesti olemas, hoolimata sellest, et praegused reeglid ei luba neid varudena raporteerida ning analüüsimajad nende tõenäoliste reservidega eriti arvestada ei tohi (või teevad seda siis suure allahindlusega). Nafta ja maagaasi tõestatud reservid tõusid kvartali jooksul rekordilise 10.6 triljoni kuupjalani – seda on 18% rohkem, kui aasta alguses. Esimese 3 kvartaliga väljapuuritud 0.5 triljonit kuupjalga maavarasid asendati uute tõestatud reservidega 4-kordselt! Oluline on siinkohal, et 415%lisest asendusmäärast üksnes 70% tuli läbi ülevõttude – ülejäänud reservid kinnitati läbi uute puurtornide püstipanemise. Ettevõtte poolt opereeritavate puurtornide püstipanemise järel leiti püstipandud torni puhul taaskord 99-l juhul 100-st ka reaalset gaasi või naftat. See statistika näitab, kuivõrd efektiivne on tänapäeva tehnoloogia tõenäoliste reservide hindamisel. Tõestamata reservid on tõusnud 23.4 triljoni kuupjalani.

Ettevõte on teinud ise ka pisut pikaajalisemaid prognoose ning need on küll üpriski roosilised. Jaanuar 2007 – Detsember 2009 perioodiga loodetakse varusid tõsta 67% (!), varusid tõsta 62% ning sellise tõusu kõrval nähakse lahustatud aktsiate kasvu kõigest 3% võrra, mis tähendab, et tänaste aktsionäride ‘pirukat’ ei üritata oluliselt väiksemaks enam viilustada.

Väga tähtis on võlakoorem ja selle vähendamine. Kui aktsiaturult enam lisaraha eriti ei otsita ning olulisi ülevõtte teha ei plaanita, on ettevõte otsustanud hakata vähendama ka oma väga kõrget laenukoormat. Praeguste plaanide järgi peaks CHK raha genereerima 2008. aastal $8.3 miljardi jagu ning 2009. aastal $8.1 miljardit – kasutada plaanitakse seda raha aga vastavalt $6.9 miljardit ja $6.4 miljardit. Seega peaks 2008. aastal üle jääma $1.4 mld ja 2009. aastal $1.5 mld, mida on võimalik kasutada oma kõrge võlakoorma vähendamiseks (mis hetkel on $10.9 miljardi juures).

Tänase seisuga makstakse järgneva 6 kuu maagaasi lepingute eest NYMEXil hinda $7.9 - $8.4. CHK on pea kogu oma 4. kvartali toodangu müünud hinnaga $7.84; 2008. aasta toodangust on ette müüdud 64% hinnaga $8.76 ning 28% 2009. aasta toodangust hinnaga $8.87 (tuletan meelde, et vahepeal olid hinnad siin $9 ligi ning kirjutasin börsipäeva foorumis, et usun, et ettevõte kasutab neid tasemeid toodangu ettemüümiseks. Usun seda tänagi, mistõttu arvan, et ettemüüdud kogused on tegelikult suuremad, lisades kogu ärimudelile veelgi rohkem stabiilsust).

Kõike kokkuvõttes on tõepoolest ettevõtte juhtkond väga head tööd teinud ning usun, et teeb seda ka tulevikus. Seega kui peaksin gaasisektorist valiku tegema, siis oleks see CHK ning Citigroupi $45-line hinnasiht ei tundu sugugi ebareaalne. Iseenesest võiks ju loota sooja talve, et kogu ülesköetud energiasektorist natuke kuuma raha välja saada, teades, et CHK on enda riskid toodangu ettemüümisega ära maandanud. Aga pikaajaliselt (3-5 aastat) usun nagu ikka, et see aktsia toob passiivsetele investoritele kenakese kasumi… ja seda isegi ka tänaste tasemete pealt.

-

Chesapeake tegi eile huvitava 6,5% (USD 41) tõusu 2,5 kordse keskmise volüümiga. Ettevõtte juhtimine on suurepärane ja konjunktuur paraneb, aga mingeid konkreetseid uudiseid, mis sellise ostuhuvi võiksid tuua, silma ei hakanud. CEO Aubrey McClendon on viimastel aegadel järjepidevalt aktsiat suurtes kogustes juurde ostnud ja tulemused antakse 21.02. Nagu viimasel n kvartalil juba rutiiniks muutunud, siis kõik märgid näitavad, et löövad ootusi ja ettevõtte enda varasemaid prognoose.

Long CHK. -

Tuleb välja, et Chesapeake Energy (CHK) CEO Aubrey McClendon on endale hoopiski aktiivse ettevõtte aktsiate ostuga valusalt näppu lõiganud. Reedel pärast turu sulgemist avaldati uudis, mille kohaselt on McClendon müünud peaaegu kõik oma CHK aktsiad margin call'ide tõttu. Väidetavalt on mees maha laadinud viimase kolme kauplemispäevaga ligi 33 mln aktsiat. Suur tükk ajab suu lõhki...

Chesapeake Energy CEO forced to sell company stock - APAubrey K. McClendon, the billionaire chief executive of Chesapeake Energy Corp., has sold "substantially all" of his stock in the company over the past three days in order to meet margin loan calls, the company said Friday.

"I have been the company's largest individual shareholder for the past three years and frequently purchased additional shares of stock on margin as an expression of my complete confidence in the value of the company's strategy and assets."

-

Kui kõik läheb plaanipäraselt, kuulevad/näevad LHV kliendid/kasutajad sellesse ettevõttesse investeerimise atraktiivsusest praegustel hinnatasemetel juba õige varsti... Pisut kannatust.

-

noh ralli juba käib, samas insider müüb:

Chesapeake Energy (CHK) MCCLENDON AUBREY K CB,CEO,DIR sold shares 31,522,923 = $569,324,803

mingi teine dir. ostis 40000 tk -

See müük oli margin calli tõttu.

-

http://www.thestreet.com/tsc/common/images/pdf/InsiderInsights_Top_Trades_1013.pdf

sealt võtsin selle ja seal on se müük liigitatud "non option related", mõtlesin, et pole margin call -

opex, Pro all onseda kõike lähemalt selgitatud. Müük tulenes seoses margin calliga ja ei olnud vabatahtlik ning tekitas hoopis kunstliku müügisurve aktsiale.

-

Mis toimub täna aktsia hinnaga? Pea 22% punases, korralik kukkumine.

-

CHK suhtes teeb ettevaatlikuks see, et kui CEO on nii hooletu planeerimisega ja ei osanud üldse arvestada margin call võimalusega, siis vb on tal samasugune juhtimine lisaks oma varadele ka finantsvaradega :)

Praegune see BP uudis mõnevõrra rõhutab seda ohtu, praegu on väga nigel aeg, et varasid müüa.. -

McClendon took a leadership role in transactions last year that generated a total of $10.3 billion in cash or cash equivalents, the company added.

"Nobody can fairly question Mr. McClendon's value to this company, and the board believes Mr. McClendon deserved that bonus," Chesapeake lawyer Henry Hood wrote in a letter last month responding to a media query about the incentive award.

Ja ise olen Hoodi väitega ühel meelel - McClendon on juba 20 aastat ettevõttes tööd teinud ja omab minu silmis hindamatu väärtusega kogemusi ja teadmisi. Eks see aktsiate margin call muidugi korraliku plekina mehe resümeel paistab ja investoritel on kukkunud aktsiahinna pärast õigus vihane olla... aga samas on vihased ka endised LEHi, BSC, AIG, FRE, FNM jne jne aktsionärid, kelle kaotused on olnud kordades suuremad. Ise näen ettevõtte tulevikku helgetes toonides. -

Benjamin Dell, analyst at Sanford Bernstein, said yesterday that investors should vote against allowing the company to increase the number of authorised common shares in the company. <- mida sellest arvata?

-

Üldiselt ei soovitaks investoritel ettevõtet kiusama ja tingimusi ette dikteerima hakata. See oleks nagu naise klobimine kodus, lootuses, et ta sind siis rohkem armastama hakkab.

-

Joel,

oskad sa kommenteerida seda natural gas billi, mida paljud maagaasimehed (ja Jim Cramer) loodavad Washingtonist saada? Jutt on ilus - USAs suured maagaasivarud (suurendaks oluliselt USA energeetilist iseseisvust - iga vähegi mõelda oskava jänki suur unistus), põleb puhtamalt (igast Kyoto teemad) ja on vähemalt praegu üsna odav kui seda just Eesti Gaasist ei osta. Miks seda siis ära ei tehta?

Miks küll USA maksab maisifarmeritele peale, et vägisi Brasiilia etanoolile konkurentsi pakkuda (eesmärgiga jälle teatavat energeetilist iseseisvust või pigem antud juhul alternatiivi saavutada - kui tegu pole lihtsalt mingite senaatorite kõva lobitöö tulemusega), kuid tõsisemalt ei soodustata maagaasi tarbimist? Igast drilling ja exploration ventured ning muu tarneahel pealekauba, mis omakorda töökohti looks. Nafta puhul on see suuresti ikka väljaspool USA-t.

Kas asi on suurte naftafirmade kõikvõimsates kombitsates, mis Washingtoni võimukoridoridesse ulatuvad, kuna pole maagaasi suhtes võib olla kõige paremini positsioneeritud? Ei taheta murendada oma olulise liitlase Saudi-Araabia positsioone?

Ma muidugi ei taha siinkohal väita, et USA võiks lähiajal üldse energeetiliselt iseseisvaks riigiks saada, kuid huvitav oleks, miks selliseid võimalusi juba ära ei kasutata? Mingeid ratsionaalseid põhjuseid ka? -

maisialkohol on *gasp* Renewable energy, Al Gore on rahul

-

Hetkel on käimas selline trend, kus analüüsimajad on võidu jooksmas oma naftahinna prognooside tõstmisega ja maagaasihinna prognooside langetamisega. See on ka üheks põhjuseks, miks on Chesapeake Energy (CHK) aktsia viimasel ajal saanud mitmeid analüüsimajade poolseid soovituste alandamisi. Peamiseks põhjuseks maagaasihindade langetamisel tuuakse välja asjaolu, et gaasi puurimise mahud on madalatest hindadest hoolimata ületamas nõudlust ning et seda on ka kukkuvad turuhinnad kajastamas. Mulle tundub selline loogika, et kukuvate hindade korral tuleb veel madalamaid prognoose välja käia ning et tõusvate hindade korral veel kõrgemaid, kuidagi järellonkimisena... Kuigi lühemas perspektiivis võivad need negatiivset mõju aktsiahinnale ju avaldada (ja on ka juba avaldanud), siis pikema horisondiga investoril soovitaks sellistes olukordades küll pigem investeerimiseks võimalust kasutada.

-

Worldwide, there are more than 7 million NGVs on the roads as of 2008[update],[8] with the largest number of NGVs in Pakistan, Argentina, Brazil, India, Italy, China, Thailand, and Iran,[9][10] with South America leading with a global market share of 48%. Italy currently has the largest number of CNG vehicles in Europe and is the 4th country in the world for number of CNG-powered vehicles in circulation.

Kui gaasihinnad peaksid tõepoolest madalamale jääma ja naftahinnad jätkavad tõusu, võiks oodata maagaasi põhiste autode arvu kasvu. Sel juhul tasub silma peal hoida Fuel Systems Solutionsil (FSYS), mis on juba korra ka Pro investeerimisidee olnud. Siinkohal on jokkeriks aga riikide aktsiisimäärad ja subsideerimised. Miks USA ei ole seni tugevalt rõhunud gaasi kasutamisele? Üheks põhjuseks kindlasti naftafirmade lobitöö, inimeste vanad harjumused (pole ju kordagi mootorkütust viimasel ajal puudu olnud, lihtsalt hinnad on tõusnud. Mõni naftakriis aitaks seda meelestatust murda) ning ka vähene infrastruktuur gaasi laiemaks kasutuselevõtmiseks. USA põhjapoolsemates osariikides, kus talvel korralikult miinuskraade, oleks gaasipõhiste autode probleemiks ka talvine raske käivitumine. Seepärast on gaasi kasutamine sõiduvahendites populaarsem just soojemates riikides. -

CHK saab kõvasti pihta.Huvitav miks on Pro all ikka ostusoovitus?Talv läbi ja tarbimine väheneb.

-

M&A uudiseid gaasisektorist:

Arrow Energy agreed this morning to a A$3.4 billion (£2.1 billion) joint takeover bid from Royal Dutch Shell and PetroChina after the pair raised their offer for the Australian gas producer.

Shell and PetroChina increased their bid last night by 6 per cent to A$4.70 a share in cash to win acceptance from Arrow's board.

The takeover, if approved by regulators and shareholders, will give China its first stake in Australia’s burgeoning coal-seam gas industry, extracting methane gas trapped in underground coal seams.

It will also give Shell and PetroChina direct control over 37 per cent of Australia’s proven coal-seam gas reserves — a resource that oil companies believe will be vital in meeting the growing energy demands of China and South-East Asia. -

ivarles, Pro all oleme võtnud pikaajalisema ja rahulikuma nägemuse. Näeme ettevõtte aktsiat peamiselt kui võimalust soetada endale reaalvarasid väga mõistliku hinnaga. See, et talv saab läbi või mitte, ei tohiks olla omaette investeerimiskriteerium. Kui prognoosimise maailm on niigi keeruline, siis üks väheseid kindlaid asju nendes mudelites ongi see, et aastaajad on vahelduvad. Kuid... külma talve järel võime näha väga kuuma suve (sel juhul vaja rohkem gaasi elektri tootmiseks ja tubade jahutamiseks), orkaaniderohket sügist, uut külma talve, terroriakti, poliitilist survet vms. Tulevik on täis ootamatusi ning selles valguses oleks hea omada reaalvarasid otse USA südames sisemaal, mida ei ohusta terroriakt, orkaanihooaeg või tormine ilm.

-

Suur tänu ammendava vastuse eest!

-

Paar asja, mis jäid silma:

Total Debt (mrq): 12.30B

Qtrly Revenue Growth (yoy): -25.50%

Diluted EPS (ttm): -9.56

Joeli asjatundlikud selgitused kuluks marjaks ära. -

UPDATE 1-Chesapeake Energy CEO sees more JVs (REUTERS)

* Sees potential for one or two more JVs

* Says company will be 50 pct bigger in 3 yrs

NEW ORLEANS, March 22 (Reuters) - Natural gas producer Chesapeake Energymay seek to strike one or two new joint ventures for its properties, Chief Executive Aubrey McClendon said on Monday.

The company has expanded rapidly in recent years by aggressively buying properties in shale gas fields, and has struck deals worth about $11 billion by partnering with larger companies including Statoil ASA, BP Plc and Total SA to develop those fields.

"We probably have another joint venture or two up our sleeve," McClendon told the Howard Weil energy conference.

Chesapeake has the rights to drill on nearly three million acres in four of the most prolific shale gas fields -- Haynesville, Marcellus, Barnett and Fayetteville -- as well as significant holdings in several other fields.

McClendon said the company's portfolio would help propel its growth, even with the pullback in natural gas prices recently.

"You're going to look at a company three years from now that's at least 50 percent bigger," he said.

Shares in Chesapeake were down 3.3 percent to $23.41 per share on the New York Stock Exchange. -

OunaAnts,

* 2009. aasta diluted EPS oli tõepoolest -$9.57, kuid seda ühekordsete mitterahaliste kahjude tõttu. 2009. aasta diluted EPS enne erakorralisi ühekordseid kasumeid/kahjumeid oli $2.08.

* Tulude langus on tõepoolest olnud, kuid seda siis maagaasi turuhinna languse tõttu. Ettevõte ise on näidanud tootmismahtude kasvu viimase 20 aasta jooksul ning plaanib järgmise 3 aasta jooksul kasvatada oluliselt nii tootmismahte kui ka tõestatud reserve.

* Võlakoorem on tõesti kõrge, kuid on olnud seda juba väga pikka aega ning ettevõte on võtnud eesmärgiks seda vähendada. Seetõttu ongi käsile võetud mitmeid joint venture projekte teiste energia ettevõtetega, mis võimaldavad vähendada omapoolset finantseeringut. -

Tänan, Joel.

Mis see ühekordne mitterahaline kahju oli, mis põhjustas 2009. a. diluted EPS -$9.57 (mis on 76% 2009 aastakäibest ja 55% book value'st)?

Teine asi, kõrge võlakoorem juba väga pikka aega (hetkel moodustab see 12.30B, mis on ca 98% 2009 aastakäibest ja 70% book value'st). Saan aru, et seda raha on kasutatud efektiivselt laienemisel. Nüüd siis on otsustatud, et võlakoormat vähendatakse ja selle asemel tehakse arenguks vajaliku lisaraha kaasamiseks JV-d. Miks just või alles nüüd selline muudatus?

Ehk miks turg aktsiat nii madalalt hindab? -

Ouna Ants,

Selliste küsimuste puhul aitab reeglina aastaaruanne - link sellele on siin. Leheküljelt 39 on näha rida, kus on kirjas, et 2008. aastal tehti allahindlusi oma maagaasi- ja nafta puurimisega seotud varade väärtuste puhul (Impairment of natural gas and oil properties and other assets). 2008. aastal oli see $2.83 miljardit, 2009. aastal ca $11.13 miljardit. Tegu on mitterahaliste kuludega ehk raamatupidamislike allahindlustega, mistõttu tasubki vaadata jooksva tegevuse tulemusi, mis sellised ühekordsed kulud välja jätab.

Miks selliseid allahindlusi tehti? Põhjuseks maailma tabanud finants- ja krediidikriis, majanduslangus ja energia hindade kokkukukkumine. On loogiline, et pärast naftahinna kukkumist ca $150 pealt alla $40 (maagaasihinna puhul oli umbes sarnane liikumine ca $13 pealt ca $3 juurde) tuleks üle vaadata oma valduses olevate varade pikaajalised õiglased väärtused. Võla vähendamise põhjuseid tuleb otsida kahest kohast. Esiteks, krediidikriisi tulemusena sai ettevõte kõrge võlakoorma tõttu eriti valusalt pihta ning tõstis ettevõtte jaoks väljast laenatava raha hinda. Teiseks, juhtkond usub, et laienemismaania ja jooks heade puurimisasukohtade järgi on nüüdseks läbi saanud, mistõttu oleks aeg keskenduda täiendava väljapoole laienemise asemel sissepoole laienemisele ehk olemasolevate puurimismaade väljaarendamisele ning võlakoorma vähendamisele.

-

Kuigi mina ise usun Chesapeake Energy (CHK) pikaajalisse väärtusse, jäävad mõnikord silma ka pildid ja ütlemised, kus üritatakse välja tuua lühiajalisi tõusuvõimalusi. Üks sellistest ilmus eile õhtul RealMoney all Robert Moreno sulest, kes kirjutas nii:

The chart of Chesapeake Energy (CHK) is indicating a short-term trading opportunity. The underperformance of the sector since the March 2009 low is clear, and the most recent high in February was lower than the January high, with the most recent low falling under the previous one. These aren't normally positive technical indications of future price performance. The chart, however, is showing another distinct technical option related to momentum and cycle pattern.

The study at the bottom of the chart is the Williams %R, a overbought/oversold indicator very similar in construction to stochastic, and it is overlaid with the slope index. When the slope is above its zero centerline and the %R is oversold, there have been bounces in the stock price. The vertical lines correspond to cycles in the detrended price oscillator that attempts to identify cycles. The identified cycles are about four months in length. Price is currently at a cycle bottom and the Williams indicator is oversold; time would project the next cycle low into August.

The trade is to enter long on a close that shows some reversal characteristic, with a stop below the lower Bollinger band.

-

Kus võiks olla CHK vastupanu tase? Kas võiks juba ostmise peale mõelda või ??? Praegu viimasekuu põhi käes.

Mida arvab LHV meeskond asjast? -

parandan ,viimase 7 kuu põhi

-

Mõtlesin tegelikult viimase kuue kuu põhi aga täht "e" kadus ära.

-

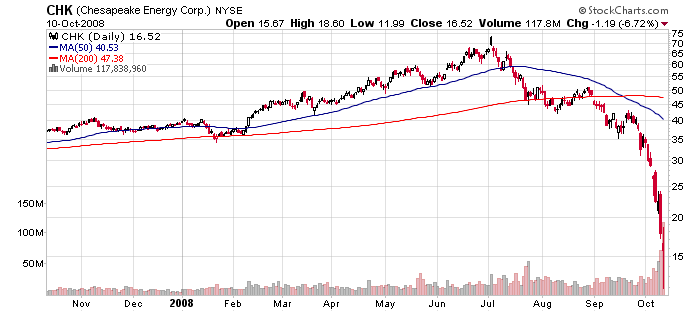

Võta viie aasta graafik lahti ja avanev pilt ei ole kuigi ilus.

22.30 pealt võiks põrgata, aga ei pruugi. Üldpilt on allapoole. -

Jep, kogu energiaturg toimib ceteris paribus printsiibil, seetõttu on veelgi olulisem 12 aastat vana seis. Kui see aluseks võtta, saab järgmise kuu liikumise juba lihtsasti tuletada.

-

üldpilt on allapoole ... kas see tähendab, et aktsia hind langeb lõpuks nulli?