Börsipäev 2. detsember

Log in or create an account to leave a comment

-

Tänase päeva üheks oodatuimaks sündmuseks saab olema Euroopa keskpanga pressikonverents kell 15.30. Kui Saksamaa võlakirjade hinnad on jätkamas langust (10.a yield 2,8% ehk kõrgeim alates maikuust), siis perifeeriariikide tulusused tulid eile vastupidiselt madalamale ning sellega on hakanud kahanema ka spreadid. Turusentimendi eilne paranemine oli ühest küljest tingitud oodatust parematest makronäitajatest ning Tricheti kommentaaridest, kelle sõnul alahindavad turud Euroopa poliitikute võimet praeguste probleemidega tegeleda. Võttes arvesse keskpanga soovi likvideerida erakorralisi likviidsusmeetmeid ning samal ajal aga seisukohta, mis justkui eeldaks valitsuste võlakirjade kokkuostmise programmi suurendamist, siis tegelik liikumissuund ja eesmärgid jäävad mõnevõrra segaseks. Seega tänase kohtumise fookus võiks langeda mitmetele olulistele aspektidele ja küsimustele: millise enesekindluse juures jätkatakse rääkimist väljumisstrateegiast; mida Trichet eilse kommentaariga täpsemalt silmas pidas; perifeeriariikide praegune olukord ja valitsuste võlakirjaturu edasine toetamine. Ühtlasi avalikustab ECB eurotsooni värsked majandusprognoosid. Hetkel oodatakse 2010. aasta euroala SKT kasvuks 1,6% (vahemiku keskpunkt) ja 2011.a puhul 1,4%. 2010.a inflatsiooni ootus on hetkel 1,6% ja 2011.a osas 1,7%.

-

Arbitraazivõimalus.

AS Tavid ostab kokku euromüntide stardikomplekte, pakkudes müüjale komplekti eest 220 krooni.

http://www.e24.ee/?id=350992 -

Makrokalendrit vaadates tuleb täna Euroopas kell 12.00 avaldamisele eurotsooni kolmanda kvartali SKT muutuse esimene hinnang, mis võiks kinnitada flash estimate'i ehk 0,4% QoQ (eelmine kvartal +1,0%). USA sessiooni eel (15.30) saab olema huvitav jälgida, kas töötuabiraha taotluste osas on suudetud hoida viimase aja paranevat trendi. Konsensus on pisut pessimistlikum ning ootab esmase töötuabiraha taotluste arvu kasvu 407K pealt 422K peale. Kestvate taotluste suurusjärguks oodatakse 4200K vs 4182K eelneval nädalal. Kell 17.00 avalikustatav oktoobrikuu lõpetamata kinnisvaratehingute arv aga peegeldab aktiivsust USA kinnisvarasektoris.

-

Suurbritannia ehitussektori PMI indeks 51,8 vs oodatud 51,3 punkti. Naelsterling sai tuge, tõustes dollari suhtes avanemistaseme ehk $1,5626 juurde.

-

Eurotsooni III kvartali SKT näidud tulid vastavalt ootustele: 0,4% (Q/Q) ja 1,9% (Y/Y).

Majapidamiste tarbimine III kvartalis 0,3% vs oodatud 0,2% (Q/Q).

Oktoobrikuu tootjahinnaindeks 0,4% vs oodatud 0,3% (M/M) ja 4,4% vs oodatud 4,4% (Y/Y).

EUR/USD hetkel +0,39% ja kaupleb 1,3188 juures. -

Tänane Wall Street Journal kirjutab eilsest Obama administratsiooni otsusest siiski mitte lubada Atlandi rannikul ja Mehhiko lahe idapoolses osas ( Florida lähedal) naftafirmadel puurida, viidates ohutusele, mis muutus eriti aktuaalseks peale suurimat ökokatastroofi USA ajaloos.

Naftafirmad muidugi taolise uudise üle ei rõõmusta, sest peale Mehhiko lahes aset leidnud plahvatust, mis tekitas tohutu naftalekke ja tappis 11 inimest, seisavad ettevõtted silmitsi ahenenud väljavaadetega saada luba uute puurkaevude avamiseks, kuna ohutusnõuded on muutunud märksa karmimaks.

-

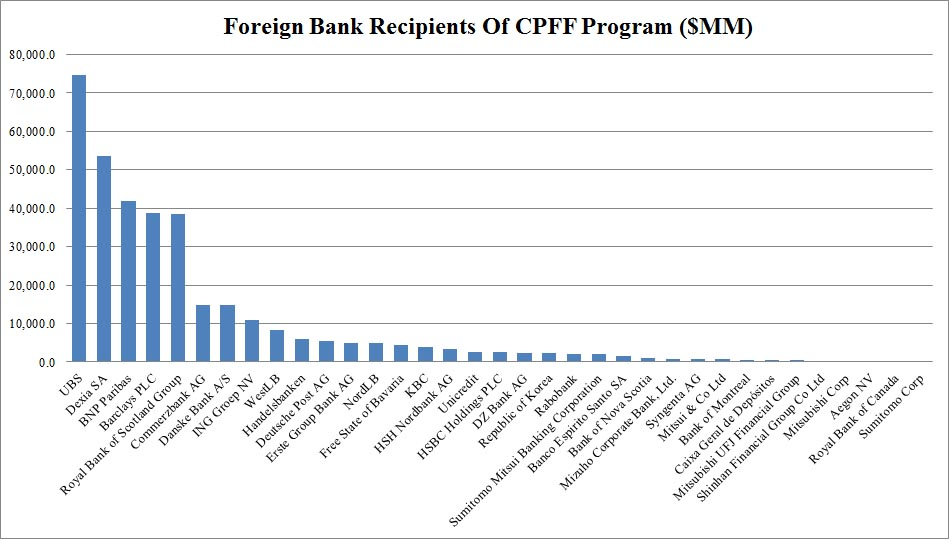

Eile avalikustas Föderaalreserv kriisiaegsete laenuprogrammide detailid ehk kellele ja kui suures mahus laene anti. Zerohedge on teinud kokkuvõtte välismaistest pankadest, kes said Fedilt raha, kogusummas $350 miljardit. Kokku oli 35 välismaist panka:

-

Täna on Merrill Lynchi analüütikud väljas vägagi intrigeeriva oletusega.

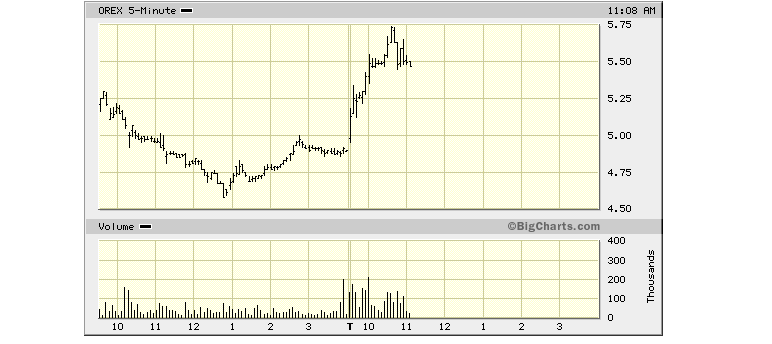

Nimelt usub Merrill Lynch, et Orexigen Therapeutics (OREX)-i kaalualandav ravim saab 7. detsembril USA ravimiameti komisjonilt ( panel) positiivse hinnangu.

Kes teemaga tuttav pole, siis OREX-st ja selle kaalualandavast ravimist Contravest olen teinud juttu mitmeid kordi varemgi. Lühikese meeldetuletusena seisab OREX-il järgmisel nädalal ees kohtumine panel`ga, kes peaksid omapoolse hinnangu andma ravimi ohutusele ja efektiivsusele. USA ravimiameti heakskiitu on üritanud saada juba kaks rasvumisvastaste ravimite tootjat: Arena Pharmaceuticals (ARNA) ja Vivus (VVUS). Mõlemad on paraku pidanud leppima eitama vastusega ning nüüd on kõigi lootused just OREX-il. Valdavas osas on konsensuses siiski negatiivsel seisukohal ja seda näitab ilmekalt ka aktsia viimase kahe päeva käitumine; aktsia on kahe päevaga kukkunud üle 15%.

Aga Merrill Lynch arvab täna, et panel`i otsus võib siiski tulla positiivne ja seetõttu pakub aktsia atraktiivset lühiajalist kauplemisvõimalust.

Favorable panel review expected

The two components of Contrave (naltrexone and bupropion) have each been approved for several years. While there are safety concerns, mostly pertaining to bupropion (seizures, heart rate, suicidality), this drug is extensively used for depression . The heart rate impact of bupropion has been well studied , with no obvious increased CV events. In addition, bupropion’s label highlights caution for use in patients with prior CV events and thus a pre-approval trial in this subset of patients is unlikely in our view.Analüütikute arvamus põhineb eelkõige Contrave komponentidest, millest ravim koosneb. Nimelt on naltreksoon ja bupropioon olnud kasutusel juba aastaid ja võimalikud bupropiooni kõrvalnähte nagu suitsiidikalduvust ning südame löögisageduse muutust on hoolikalt uuritud.

Samas ei usu analüütikud, et Contravest siiski ravimiametilt heakskiidu saab ning seetõttu kinnitavad nad oma „hoia“ reitingut koos $8 hinnasihiga.

We are maintaining our Neutral rating for two reasons: 1. potential for unexpected concerns raised in briefing documents or at the advisory panel, and 2. we still expect the FDA to issue a Complete Response Letter by the January 31 PDUFA date. We believe the increasingly cautious Metabolics Division at FDA could require more data/trials regarding cardiovascular and seizure risks from the use of Contrave.

While we expect the FDA to maintain a high safety bar for obesity drugs, we believe that Contrave is the best positioned for approval relative to VVUS’ Qnexa and ARNA’s Lorqess. We believe having its panel review last will enable OREX to address previously disclosed concerns and propose comprehensive post-approval risk mitigation plans. We could also see a potential longer-term market expansion opportunity in obese depressed, as clinical trial data showed Contrave use improved depressive symptoms in addition to weight loss.

Siiski usuvad analüütikud ka seda, et OREX on võrreldes ARNA ja VVUS-ga kõige paremal positsioonil, kuna viimasena neist kolmest panel`i ette astudes on firmal olulisi eeliseid ettevalmistuse osas, sest teab juba millele kõige enam tähelepanu pööratakse.

Kauplemise seisukohast on tegemist väga spekulatiivse ideega, sest Merrill Lynchi arvamus põhineb siiski suures osas oletusel ning eelnevad paneli otsused on loonud üsna negatiivse eelduse. Viimane muidugi paradoksaalsel kombel võib luua täna ka hea võimaluse märkimisväärseks ülespoole liikumiseks aktsias. Peamine küsimus on selle idee puhul on: kas turg usub seda?

Kordan siis veel kord üle, et tegemist on väga riskantse ideega ning meeldetuletuseks ka Adam Feuersteini prognoosi; tema arvates kukub aktsia negatiivse otsuse puhul $2 tasemele ning positiivse puhul võib rallida kuni $10 –ni.

-

Euroopa keskpank jättis intressimäärad muutmata 1% peale.

-

ECB leaves interest rates unchanged at 1.0%, as expected

-

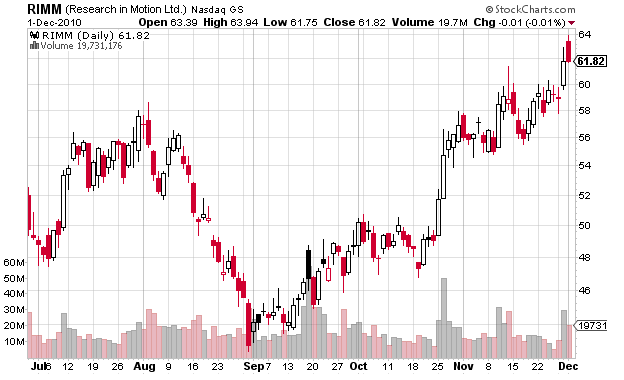

Jefferies&Company, kes andis Reasearch in Motion (RIMM)-le üleeile „osta“ reitingu, on ka täna väljas positiivsete kommentaaridega firma kohta.

Nimelt ütlevad analüütikud, et põhinedes nende uuringutele on RIM´i nutitelefoni Torch vastu huvi oodatust suurem ning see võib tähendada, et analüütikute järgmise kvartali prognoosid võivad ligi 100 tuhande telefoni võrra ületatud saada ( Jeffries`i prognoos 14,5 miljonit ja konsensuse ootus 14 miljonit).

Blackberry Torch is stocked out at a large number of BBY ($42.72, Hold) stores and back-ordered at AMZN ($175.40, Buy) based on our checks. This could mean 100K upside to our Feb Q shipment estimate of 14.5M (St 14.0M).

Lisaks sellele avaldas StatCounter eile novembrikuu statistika, mis näitas, et RIM-i BlackBerry OS turuosa veebis on 34,3% versus Apple (AAPL)-i 33%. See on esimene kord, kui RIM-il on kõrgem koht.

Blackberry Torch is stocked out at a large number of BBY ($42.72, Hold) stores and back-ordered at AMZN ($175.40, Buy) based on our checks. This could mean 100K upside to our Feb Q shipment estimate of 14.5M (St 14.0M).

Hetkel kaupleb aktsia $62,50 tasemel, ca 1% plusspoolel.

-

Euro sai lühiajaliselt pärast ECB intressimäära otsust tuge, kuid on uuesti vajuma hakanud. Hetkel kaupleb dollari suhtes +0,12% ja $1,3153 taseme juures.

-

Continuing Claims rise to 4.270 mln from 4.217 mln

Initial Claims 436K vs 422K Briefing.com consensus; prior revised to 410K from 407K -

Gapping up

In reaction to strong earnings/guidance/SSS: PSS +16.0%, FNSR +4.3%, KKD +3.9%, TOL +3.5%, LTD +3.1%, GMAN +2.9%, WTSLA +2.5% (light volume), TSCO +2.4% (light volume), EXPR +2.1% (also announces $0.56/sh special dividend), ISLE +1.8%.

M&A news: WBD +30.6% (Pepsi acquire 66% of Russia's Wimm-Bill-Dann Dairy and Juice Company for $3.8 bln equivalent to $33 per ADR).

Select financial related names showing strength: STD +3.4%, MBI +2.7%, LYG +1.8%, ING +1.7%, DB +1.5%, BBVA +1.5%, CS +1.3%, GS +1.0%, SNV +1.0%, MS +0.9%, C +0.9%.

Select metals/mining stocks trading higher: GFI +2.5%, EXK +2.2%, RIO +2.1%, NXG +2.0%, UXG +1.3%, AU +1.3%, NG +1.1%, MT +1.1%, BHP +1.0%, VALE +1.0%, BBL +1.0%.

Select solar names seeing early strength: JASO +3.5%, JKS +2.0%, TSL +1.8%, LDK +1.7%, CSUN +0.7%

Select oil/gas related names showing modest strength: PBR +1.5%, REP +1.5%, WFT +1.3%, STO +1.1%, DVN +1.0%.

Other news: SGMO +9.3% (continued strength from this week's 20%+ jump), S +6.9% (nominated William R. Blessing, Mufit Cinali and Hossein Eslambolchi for election to the Clearwire Corporation board of directors), CBST +5.6% (receives FDA approval for 2-Minute IV Injection of Cubicin), GERN +4.9% (announced enrollment of the first patient in a randomized Phase 2 clinical trial of its telomerase inhibitor drug, imetelstat, in combination with paclitaxel ), RGC +3.4% (declares extraordinary cash dividend of $1.40 per share and intends to increase quarterly dividend by 17% to $0.21 per share), OXPS +2.9% and URBN +1.5% (Cramer makes positive comments on MadMoney), DRYS +1.0% (receives $325 mln bridge loan facility), ARG +0.9% (higher after Cramer says this is a stock he'd buy - CNBC).

Analyst comments: RNN +9.2% (initiated with a Buy at Brean Murray; tgt $3), CGV +5.8% (upgraded to Buy from Sell at Goldman).

-

Gapping down

In reaction to disappointing earnings/guidance/SSS: ARO -9.9% (also names Thomas Johnson Chief Executive Officer; announces departure of Mindy Meads, Co-Chief Executive Officer; downgraded to Neutral from Buy at MKM Partners), SMTC -7.9%, KR -5.7%, JAS -5.1%, RUE -4.2%, AEO -3.8%, GIL -3.5%, JWN -1.5%, SNPS -1.4%, TJX -1.3% (light volume).

Select large cap drug names under pressure: GSK -1.4% (Avodart reviewed by FDA Advisory Committee for prostate cancer risk reduction; FDA rules against Avodart), SNY -1.1% (note that CFO made comments yesterday intraday related to GENZ offer at a conference).

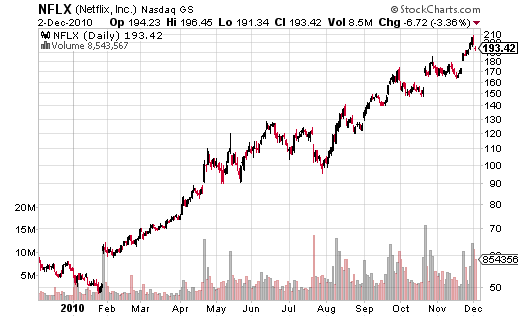

Other news: SQNM -8.7% (files for a common stock offering for an indeterminate amount), NOR -5.8% (announces a 10 mln share common stock offering), IL -5.4% (announces a 9 mln share common stock offering; 2 mln shares being offered by the co, 7 mln shares are being offered by selling shareholders), SEP -3.6% (commences an underwritten public offering of approximately 6,250,000 of its common units representing limited partner interests), VRX -2.5% (GSK and Valeant announce receipt of U.S. FDA complete response letter for ezogabine), NFLX -2.1% (Cramer makes cautious comments on MadMoney), SYT -1.5% (still checking), CLWR -1.5% ( to raise over $1.1 billion through the offering of debt securities in private placement transactions).

Analyst comments: ITRI -3.7% (initiated with Sell at Goldman), LEAP -2.5% (downgraded to Underweight from Neutral at Piper Jaffray), CSTR -0.9% (Merriman discussed Coinstar's Redbox as the target of two cautious articles in a week), SDRL -0.6% (downgraded to Sell from Neutral at Goldman).

-

Rev Shark: Aggressive Dip-Buying Likely

12/02/2010 8:43 AMWhen you realize how perfect everything is, you will tilt your head back and laugh at the sky.

--Buddha

After nearly breaking the recent trading range to the downside on Tuesday, the market reversed sharply Wednesday on good economic news and word of efforts in Europe to deal with debt problems. The sudden reversal caught many traders by surprise which, in turn, added to its vigor. For a change, the buying stayed steady all day and even managed to take out the S&P 500's bothersome overhead technical resistance at 1200.

For the last couple of weeks, days like this have been greeted with a reversal the next morning, but this time the bears have run out of luck and are being trapped as stocks gap up for the second day in a row. In addition, the sharp reversal has helped create a supply of bulls who are suddenly worried about being underinvested, as well as some dip buyers who are going to be anxious to add long exposure on pullbacks.

We are seeing some unfilled gaps in the charts, and stocks are very slightly overbought. But the momentum is now pointing upward, and we have to look for underlying support to hold on pullbacks.

The market has been battling back and forth on good economic news and worries about European sovereign debt. It looks as though the European Central Bank is ready to implement its version of quantitative easing, and that is helping to ease the European worries. There are plenty of economists who believe that all these QE programs will result in long-term problems, but this market is focused on the near term. It will only worry about inflation and other repercussions down the road.

The key now is that the S&P continues to hold above the 1200 level. If the index falls back into the recent trading range between 1175 and 1200, it will undercut some of the positive momentum that is building. Even if the market does reverse, though, some very strong underlying support is likely to attract dip-buyers.

I suspect that the bears are going to attempt to fade this gap up this morning, and I'll probably look to take some gains if I can. What we have to watch is the vigor of buying on pullbacks. Are the dip-buyers aggressive? Are they going to keep some bids under this market and frustrate the bears, who are looking for a sudden reversal? I think they will, and I'll be looking for the market to hold up.

Economic data is coming up today and, more importantly, the very important monthly jobs report will be released tomorrow morning. Traders will be looking ahead to that, and they may do some repositioning this afternoon.

-

ThinkEquity analüütikud on täna positiivsete kommentaaridega väljas OpenTable (OPEN)-i kohta.

ThinkEquity kinnitab oma „osta“ soovitust ning tõstab hinnasihi $72 pealt $83 peale.OpenTable tegeleb restoranidele reserveeringute haldamissüsteemi, mis aitab restoranipidajal omada ülevaadet reserveeringutest ning oma klientidest. Samuti pakub firma oma veebilehel inimestel võimaluse otsida endale sobiv restoran ning broneerida endale online ka laud.

We maintain our positive bias on OPEN shares following our analysis of restaurant additions, our search traffic analysis, spotlight momentum and private dinning strength in the quarter. For 4Q, we believe OpenTable is on track to meet or exceed our revenue estimates.

Search Analysis Indicates Strength in N.A. Seated Diners. Our analysis of searches for "Open Table" on Google indicates strong search growth. Our analysis shows an 25% Y/Y growth in searches in the first two months of 4Q versus 14% in 2Q and 3Q. Historically, the data has shown a 91% correlation with N.A. seated diners. For 4Q, we have modeled seated diner growth of 47%, versus 3Q's 46%, which may prove conservative.

Analüütikud on firma suhtes positiivsel seisukohal ning usuvad, et neljandas kvartalis võib firma ületada ka analüütikute prognoose. Näiteks on Google`i kaudu otsingute arv oluliselt kasvanud (4. kvartali kahe esimese kuu tõus 25% yoy versus 2. Ja 3. kvartali 14%).

Silma jäi mulle see analüüs täna tegelikult sel põhjusel, et vaatamata mitmetele negatiivsetele kommentaaridele aktsia valuatsiooni osas ja konkurentsi tihenemisele on aktsia stabiilses tempos üles liikunud, mis omakorda on kogunud aktsiasse aukartustäratava arvu lühikeseksmüüjaid, sest short intrest on koguni 40%. Kuigi $83 hinnasiht pole aktsiahinda arvesse võttes küll väga suure upside-ga, siis on see hetkel street high.

Kuna tegemist pole reitingumuutusega ja see tuleb ThinkEquity-lt, siis ei oota aktsias märkimisväärset rallit. Samas võib ThinkEquity positiivne note sortidele väikese ninanipsu mängida küll.

-

USA indeksite futuurid on Euroopa keskpanga pressikonverentsi ajal pisut madalamale vajunud, ent viitamas siiski positiivsele päeva algusele (+0,2-0,3%)

Euroopa turud:

Saksamaa DAX -0,11%

Prantsusmaa CAC 40 -0,05%

Suurbritannia FTSE100 +0,58%

Hispaania IBEX 35 -0,36%

Rootsi OMX 30 -0,02%

Venemaa MICEX +0,56%

Poola WIG +0,69%Aasia turud:

Jaapani Nikkei 225 +1,81%

Hong Kongi Hang Seng +0,86%

Hiina Shanghai A (kodumaine) +0,71%

Hiina Shanghai B (välismaine) +0,64%

Lõuna-Korea Kosdaq +0,69%

Austraalia S&P/ASX 200 +1,95%

Tai Set 50 +1,64%

India Sensex 30 +0,72% -

ECB prognoosib euro vahetuskursiks $1,34 (2010) ja $1,39 (2011-2012).

-

October Pending Home Sales +10.4% vs 0.0% Briefing.com consensus; Prior -1.8%

-

Jalgpalli MM korraldajamaaks 2018 sai Venemaa.

-

Ja jalgpalli MM korraldajamaaks 2022 sai Katar

-

Max Keiser tahab JP Morganit põhja lasta. Pikemalt siin.

-

See läks küll Gazpromile palju maksma.

-

Market bought it! See oleks vast kõige tabavam kommentaar tänasele OREX-i ideele. Avanemisel oli positsioon võimalik soetada $5 kandist ja hetkel kaupleb aktsia $5,50 peal, 12% oma eilsest sulgumishinnast kõrgemal. Aktsia käis ära ka $5,70 kandis ehk laual oli vähemalt $0,50 kasumit, mis $5 aktsia kohta on üsna märkimisväärne.

Kuna OPEN-i puhul polnud tegu reitingumuutusega, siis jätkusuutliku tõusu aktsias täna ei esinenud. Samas avanemisel oli võimalik positsioon soetada sulgumishinnaga ehk $72,50 kandis. Kauplemispäeva esimese poole tunni jooksul liikus aktsia kuni 2% plusspoolele käies ära ka $74 tasemel, mis andis siiski päris hea võimaluse ka selle ideega kasumit teenida. Hetkel kaupleb aktsia aga juba kerges miinuses $72,30 kandis.

-

Aceri sõnul on järsk nõudluse kasv nutitelefonide järgi tabanud tööstusharu üllatuslikult ning seega seisavad mitmed tootjad pühadehooajal silmitsi komponentide nappusega. Turu-uuringu ettevõtted on pidevalt 2010. aasta müügiprognoose tõstnud ning nüüd oodatakse nutitelefonide turu kahekordistumist võrreldes eelmise aastaga. (link)

-

LVS Macau Govt has reportedly denied an application for land rights at Cotai; considering an appeal of the decision

Las Vegas Sands (LVS) on uudise peale ligi 7% miinusesse müüdud -

RINO to be delisted from Nasdaq. Company won't fight it. Will re-apply upon completion of independent investigation.

RINO eemaldatakse Nasdaq`i börsilt. -

Nicor Inc. GAS ostib ostjaid koostöös JPM-ga.

-

House passes middle class tax cut extension; bill now goes to Senate - CNBC

-

Philadelphia Fedi president Charles Plosser:

"If the economy grows more quickly than I currently anticipate, the purchase program will need to be reconsidered and perhaps curtailed before the full $600 billion in purchases is completed. On the other hand, if serious risks of deflation or deflationary expectations emerge, then we would need to consider whether expanded asset purchases should be used to address these risks." -

Eile avaldatud Form 4 andmete kohaselt müüs hiljuti Netflix’i (NFLX) finantsjuht Barry McCarthy ca 91,181 aktsiat hinnaga $200.36 kuni $201.11. CFO’le kuulub veel 51,563 aktsiat. Nii mõnedki kommentaatorid on seda täna nimetanud nii-öelda „põgenemiseks uppuvalt laevalt“.

-

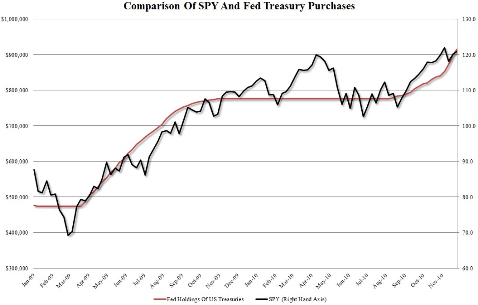

Zerohedge on Eesti aja järgi varahommikul avaldanud taastkord ühe huvitava graafiku, mis sisuliselt näitab Fedi poolt ostetud võlakirjade ning SPY (S&P 500 indeksi ETF) vahelist korrelatsiooni. Arvestades seda, et paljude analüütikute hinnangul ostab keskpank Q2 käigus veel ca $800 miljardit võlakirju, siis jääb vaid oletada kui palju tõusuruumi turgudel veel on (kui just enne programmi tegelikust loomusest aru ei saada).