Sel aastal LHV pensionifondide reklaamikampaaniat ette valmistades käis meil äge vaidlus, kas fraas "Parimad tootlused pensionifondide ajaloos" annab ikka piisavalt selgelt edasi sõnumi, et LHV pensionifondid on pakkunud kõrget tootlust läbi aastate, ega kõlaks tühise kiitlemisena pärast ühekordset lühiajalist edu.

Sel aastal LHV pensionifondide reklaamikampaaniat ette valmistades käis meil äge vaidlus, kas fraas "Parimad tootlused pensionifondide ajaloos" annab ikka piisavalt selgelt edasi sõnumi, et LHV pensionifondid on pakkunud kõrget tootlust läbi aastate, ega kõlaks tühise kiitlemisena pärast ühekordset lühiajalist edu.

Ise oleksin tahtnud seda sõnumit toetada ka konkreetsete numbritega, aga vorm paneb sageli sisule piirid – fondide tootluste avaldamisele kehtivad nõuded ning reklaampinnale mahtuvate tähemärkide arv või reklaamiklipi pikkus on ikkagi piiratud.

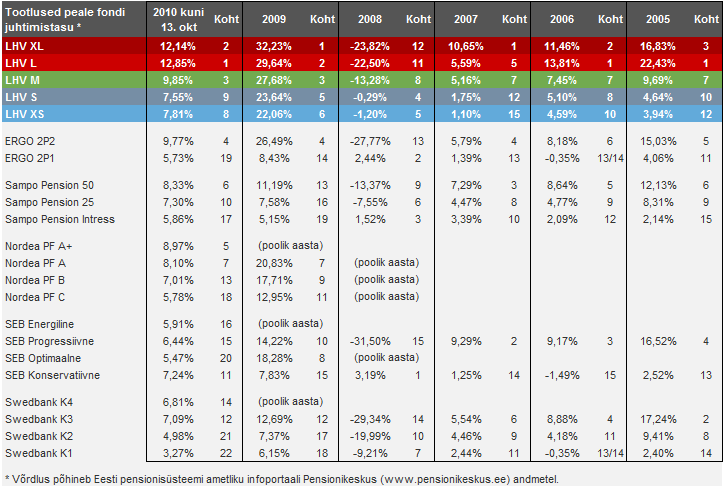

Pensionireform toimus 2002. aastal. Sellest ajast alates on LHV pensionifondid olnud tootluste poolest esimesed aastatel 2005, 2006, 2007 ja 2009 (esikohtadel on nii LHV PF L kui ka XL). Ka käesoleval, 2010. aastal on aasta algusest arvestades LHV pensionifondid L ja XL teistest pensionifondidest kõrgemat tootlust pakkunud. Suured erinevused tootlustes võrreldes Eesti suurimate pensionifondidega tulevad veelgi eredamalt välja, kui võrrelda viimase 3, 5 või 8 aasta (see on alates pensionireformist) keskmiseid tootlusi aasta baasil.

Sellele vaatamata kuuleb ikka ja jälle kuidas mõni konkurent õpetab kliente, kes soovivad oma pensionivara LHV-sse üle kanda, et ei tasu vaadata lühiajalist tootlust. Seda kuuldes ei saa üle ega ümber küsimusest, et mis perioodist algab siis pikaajaline tootlus? Kas viis või kaheksa aastat ei kvalifitseeru?

Veelgi veidram on kuulda, et investeerigu (pensionifond on ju investeering) tootlus ei olegi tähtis. Tahaks küsida – kas ma kuulsin ikka õigesti!?

Sel aastal püüame LHV pensionireklaamidega saavutada kahte eesmärki. Esiteks tahame öelda oma klientidele, et LHV pensionifondidel ja seega ka meie klientidel on läinud hästi. Paremini kui teistel. Kuid meie teine, ja isegi tähtsam, eesmärk on rõhutada tootlust kui peamist kriteeriumit fondi valikul. Siin all ei pea me silmas ühe lühema perioodi näitajat, vaid fondi pikemat tulemust. Vaatama peaks võimalikult pikka perioodi ning ka seda, kui hüplik on olnud mineviku tootlus ehk kui palju riski on fond võtnud realiseerunud tootluse saavutamiseks.

Eesti Väärtpaberikeskuse (EVK) poolt opereeritav portaal Pensionikeskus.ee avaldab nii tootlusi, kui ka mõõdab fondide riskitasemeid. Tulemustega saab tutvuda „Statistika“ rubriigis. Tabeli viimases veerus on toodud ka fondi riskisus (ajalooline standardhälve). Selgituseks – mida väiksem on number, seda väiksem on olnud risk ehk investeeringu väärtuse kõikumine. Ma väga loodan, et ajapikku õpivad investorid oma fondihaldurilt aru pärima selle kohta, kuidas neil on läinud ja kuidas nende pensionipõlveks mõeldud reserv on kasvanud.

Eelmiste perioodide tootlus ei garanteeri tulevikus samasugust tootlust ning erinevalt Swedbankist, ei anna me lubadusi tuleviku kohta. (vt. Makk: Swedbanki pensionifondid ei hakka kunagi pakkuma parimat tootlust). Veendunud Swedbanki pensioniklientide lohutuseks võib siiski öelda, et stabiilselt kesist tootlust peaks olema sama raske tagada, kui stabiilset kõrget tootlust. Kui kõik fondihaldurid püüavad kasvatada klientide vara, kuid vaatamata sellele on fondide aastatootlused siiski juhuslikud suurused, siis tõenäosusteooria järgi peaks ka Swedbanki pensionifondidel olema võimalus saavutada kas või tänu juhusele kunagi tulevikus perioodi parim tulemus. Kuid isegi siis, kui seadus seda ei keelaks, on taunitav anda fondi tuleviku tootluste kohta lubadusi (ükskõik milliseid) ning esitada fondi, mis investeerib olulise osa oma varadest aktsiaturgudele, kui stabiilset investeeringut (seda nii konkreetse fondi kui konkurentsisituatsiooni kontekstis).

Väärtpaberiturud on keerulises ajajärgus, kus minevikus kehtinud seosed erinevate varaklasside vahel hetkel ei toimi. Loodetavasti tulevad vanad head ajad jälle tagasi, aga sellele on ohtlik panustada. Keerulised ajad pakuvad erakordseid võimalusi, mida tavaliselt ei esine, kuid on ka suurem oht eksida. Väga oluline on adekvaatselt hinnata õnne ja juhuse osa investeerimisprotsessis ja seda eriti õnnestunud investeeringute puhul. Pikas perspektiivis on edukas see, kes õpib nii enda kui ka teiste vigadest ning suudab piirata oma kaotusi.

Tweet