Börsipäev 18. jaanuar

Kommentaari jätmiseks loo konto või logi sisse

-

Just arenevate turgude nõudlus on rahvusvahelistele ettevõtetele appi tõtanud – nii ka IBMi puhul.

14. jaanuari ellturul teatas IBM oma mitteametlikud tulemused detsembriga lõppeva kvartali jaoks. Siis räägiti müügitulust $28.9 miljardit vs konsensus $27.8 miljardit ja tegevuskasumist $2.75 vs oodatud $2.60. Aktsia tõusis $98 pealt päeva lõpuks $103 peale ehk +5%. Eraldi märgiti ära tugev nõudlus Aasiast ja Euroopast.

17. jaanuari järelturul tulid siis lõplikud numbrid, milleks oli $2.80 EPSi ja müügitulu $28.87 miljardit. Järelturul aktsia $106 peal ehk +5% ning põhjuseks optimistlikud kommentaarid tuleviku osas. Ettevõtte juhtkond usub, et IBM on jätkuvalt väga hästi positsioneeritud selleks, et saavutada $10-$11-ne EPS aastaks 2011 (aktsia sel juhul 10x 2011 kasumit) ning 2008. aasta kasumikasvu nähakse 15%-16% juures ehk $8.20-$8.30 (aktsia sel juhul 12.7x 2008. aasta kasumit) vs konsensusootus $7.94.

Tänases keerulises situatsioonis pidas IBM vajalikuks ka välja tuua 5 põhjust, mis räägivad ettevõtte kasuks:

1) Global reach as co is in 170 countries;

2) Proven infrastructure provider in established markets;

3) Product & Services portfolio is strong and help customers in an environment like this;

4) Investing in capability and future technology which will be strong in 2008;

5) Have the capital to give co financial flexibility to invest despite current business environment...

-

VIX on 28,46

-

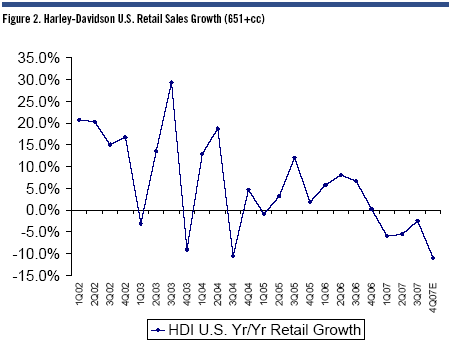

Citigroup on alandanud Harley-Davidsoni (HOG) reitingu „Müü“ peale, varasemalt „Hoia“ reitingult. Kommentaariga ollakse väljas enne 25. jaanuaril avaldatavaid 4. kvartali tulemusi, mis Citi hinnangul jäävad konsensusele alla. Investeerimistees on lühidalt järgmine:

-) Nõrk USA jaemüük. Kui turg ootab 4. kvartalis müügi vähenemist 8-10% võrra, siis Citi allikate sõnul langes detsembris müük koguni 20% ning kvartalis tervikuna 10-12%. Nõrk müük on tingitud üldisest tarbimise jahtumisest (mootorrattad on väga tsükliline kaup) ning nõrgast mudelirivist. Samuti on kasutatud mootorrataste turul pakkumine oluliselt suurenenud ja hinnad langenud. See vähendab ostujõudu Harley-Davidsoni klientidel, kes soovivad finantseerida uue mudeli ostu vana mootorratta müügist saadud rahaga.

-) Rahvusvaheline müük on samuti jahtumas. Euroopa moodustab käibest 10% ning on viimastel aastatel näidanud muljetavaldavat kasvu - 2006-ndal aastal tõusis müük 14.6% ja 3Q07 ligi 16%. Citi arvates on tugev momentum jahtumas, sest Euroopas on kerkimas esile USA-ga sarnased probleemid: kiiresti langevad kasutatud mootorrataste hinnad ning tõusev laojääk. Samas võib kuluda veel paar kvartalit, et need probleemid reaalselt ettevõtte tulemustes avalduksid.

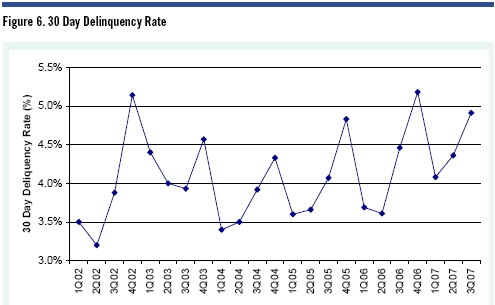

-) Finantsüksuse kasumlikkus on langemas. Umbes 75% mootorratastest ostetakse liisinguga läbi HDFS-i (Harley-Davidson Financial Services) ja senini on see olnud väga tulus äri. Kuid viimasel ajal on „hapuks läinud“ laenude maht kasvanud ja see rõhub ettevõtte kasumlikkust. Juhtkonnal on raske selle vastu võidelda, sest juhul kui liisingu andmise tingimuse muudetakse karmimaks, siis langeb tõenäoliselt ka mootorrataste müük. Alloleval graafikul on näha 30 päeva maksetähtaega ületanud laenude osa:

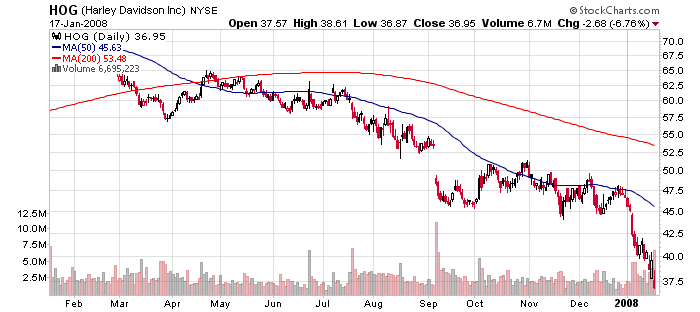

Mulle tundub, et Citigroup on oma call’iga hiljaks jäänud - turg on olnud probleemidest teadlik juba mitu kvartalit ja seda kinnitab ka kiire pilk graafikule. Samuti vihjab sellele Citi poolt seatud $36 hinnasiht, mille puhul jääb riski/tulu suhe väga lahjaks. Tõsi, analüüs avaldati 16. jan pärast turu sulgemist ja selle päeva sulgemishind oli $39.63.

-

General Electricu tulemused inline, müügitulu isegi pisut üle ootuste.

GE sees FY08 EPS of at least $2.42 vs $2.43 First Call consensus

GE reaffirms Q1 $0.50-0.53 vs $0.51 First Call consensus

GE prelim $0.68 vs $0.68 First Call consensus; revs $48.59 bln vs $47.28 bln First Call consensus

Kui varem olen tulemuste tabeleid tehes väitnud, et aktsiaturgudel on kõrged ootused ja oht tulemuste järgselt kukkuda nii heade kui ka inline tulemuste peale, siis üldine pilt on sedapuhku vastupidine. Oht nõrkade tulemuste peale kukkuda, on minu arust vähenenud oluliselt ja positiivsed üllatused võetakse hästi vastu. -

surnud kassi põrge

-

http://money.cnn.com/news/newsfeeds/articles/djf500/200801180610DOWJONESDJONLINE000488_FORTUNE5.htm

Analysts also welcomed news that the company had fixed the flaws plaguing its new line of server chips and plan to ship samples to customers in two to three weeks. AMD's (NYSE:AMD) new Opteron server chip, critical to its financial recovery, launched in September. But technical glitches delayed a full release.

Kas AMD kukub täna ~10% sarnaselt Intelile? -

henri.r

AMD hetkel 5,8% eelturul plussis :) -

Fed's Lacker says not troubled by foreign investment in U.S. banks, financial firms; expects to see more

Ehk teisi sõnu - "Lähis-Ida naftaraha - olete teretulnud USA finantssektorisse" -

Lähis-Ida naftaraha konfiskeeritakse. Neil ei ole õrna aimugi, mida nad ostavad.

Nagu jaapanlased 1980-ndatel, tagusid raha sisse ja jäid ilma 80 protsendist kapitalist. -

GE on finantsettevõte. 2008. aastal saadakse sellest aru ja 2009. aastal näeme aktsiahinda juba $20 juures.

-

India ja Uus-Meremaa turud suures miinuses eilse USA veresauna järel. Euroopast see-eest suures plussis Iirimaa ja Ungari börsid - punased olid ülekaalukalt Sloveenia, Horvaatia, Eesti ja Norra.

Saksamaa DAX +0.81%

Prantsusmaa CAC 40 +0.72%

Inglismaa FTSE 100 +1.60%

Hispaania IBEX +1.10%

Venemaa MICEX -0.54%

Poola WIG +0.92%

Aasia turud:

Jaapani Nikkei 225 +0.56%

Hong Kongi Hang Seng +0.35%

Hiina Shanghai A (kodumaine) +0.57%

Hiina Shanghai B (välismaine) -0.64%

Lõuna-Korea Kosdaq +2.21%

Tai Set -0.31%

India Sensex -3.49%

-

Respect the Downtrend

By Rev Shark

RealMoney.com Contributor

1/18/2008 8:14 AM EST

Success is how high you bounce when you hit bottom.

-- George S. Patton

Early indications are that we will have a bounce to start the day. Markets in Asia and Europe reversed intraday after poor starts, which is helping the mood. In addition, President Bush is scheduled to outline some fiscal policy moves today, and both IBM (IBM) and GE's (GE) earnings are solidly in line.

The biggest danger in a market like this is to be too trusting when we do bounce. Many, if not most, market players are anxiously hoping that this very ugly recent action is just some sort of temporary blip that is going to be quickly forgotten as people realize that things really aren't that bad. The thinking is that with the Fed ready to make big rate cuts and Congress working with the president on fiscal stimulus, we should be right back on track very soon.

While that is possible, it isn't the smart bet. This market is broken and we're now in a downtrend. Trends are stubborn things that don't come to an end easily. All you have to do is consider the move we made since the fall of 2006. Despite growing worries and concerns during that period, the market just kept on going straight up -- until this past fall. Despite a few blips along the way, the trend was steadily to the upside and was not derailed even by the first major subprime news back in August.

The fall since the first of the year is unusual in its quickness and severity, and that means we are likely to see some relief bounces -- especially as news of fiscal and monetary policy hits. It is very important to have a game plan in mind as to how you are going to deal with the action.

Without a doubt, there are going to be those who will declare that the worst is over and that it is time to buy. They will be the most convinced right around the time the bounce starts to fade. Our No. 1 concern should be to avoid being sucked into that. Be ready to unload some longs and to put on some shorts, if that is your style.

One of the easiest things to do in a difficult market like this is let hope that things will improve, driving us to be too optimistic when we do have a bounce, especially a big one. Stay skeptical about the health of the market even if do enjoy a few good days. Those who were in the market during the bear market of 2001-2002 will recall how frustrating and dispiriting it can be to be hopeful every time we have some brief flurry of positive action.

I don't want to sound too negative -- there will be good opportunities, short and long, to make money in this market -- but we have to be very careful to keep our emotions in check and not to be too positive until there is very good reason for it. We are in a downtrend, and that needs to be respected.

We have a strong open this morning, but as I noted in my closing post last night, that has typically not been good for this market. We do have some good news and are badly oversold, so that may give us a positive day, but don't start thinking that the worst is over.

----------------------------

Ülespoole avanevad:

In reaction to strong earnings/guidance: LAB +12.1%, ISPH +6.7%, SWKS +6.2%, AMD +5.7% (also upgraded to Buy at Amtech), IBM +5.2%, WM +5.1%, XLNX +4.5%, JCI +3.1%, GSS +2.6%, GE +2.4%, PBCT +2.2%, CEDC +2.0%, ACO +1.2%, RE +1.1% (also announces impact of asbestos reserve study), BKMU +1.1%, WIT +1.0%... M&A news: PFGC +34.4% (to be acquired by an affiliate of The Blackstone Group for $34.50/share in cash), GLDN +1.0% (VimpelCom subsidiary commences tender offer for 100% of the outstanding shares for $105/share in cash)... Select gold stocks showing strength on higher spot prices: HMY +6.6%, GOLD +5.2%, AUY +3.0%... Select solar stocks rebounding from recent sell-off in sector: TSL +6.2%, SOLF +5.2%, ESLR +3.8%, FSLR +3.8%, SPWR +3.3%... Other news: ABK +15.4% (chooses not to raise equity capital), COGO +11.1% (still checking), SNTA +10.6% (initiates second Phase 1 clinical trial of STA-9090), RTP +8.0% (talk of sweeter BHP offer for RTP - Reuters), WIND +8.0% (Cramer makes positive comments on MadMoney), MBI +7.4% (up in sympathy with ABK), GRRF +7.1% (wins bid to provide WLAN coverage equipment for China Telecom in Guangdong), LFC +6.4% (still checking), DRL +6.1% (announces that the FDIC lifted the cease and desist order with Doral Bank Puerto Rico), ADS +6.0% (issues statement that no discussions with regard to renegotiation have taken place), CAM +4.0% (will replace HET in the S&P 500 on 1/28), AZN + 3.9% (rises on speculation of bid from GSK - Bloomberg), COIN + 3.2% (rebounding after yesterday's 20% sell-off), NYX + 3.0% (confirms it will acquire American Stock Exchange for $260 mln, will be accretive to NYSE Euronext's 2009 earnings), SYMC +2.9% (to sell Application Performance Management business to Vector Capital), CXW +2.5% (will replace CAM in the S&P MidCap 400 on 1/28), GMXR +2.3% (announces Retirement of Chief Financial Officer and additional natural gas hedges), TIF +2.2% (expands stock repurchase program), GSK +2.2% (speculation that GSK will bid for AZN - Bloomberg). Analyst upgrades: GFIG +5.6% (hearing upgraded to Buy at tier 1 firm), POT +3.6% (upgraded to Outperform at Scotia Bank), RIMM +3.4% (upgraded to Outperform at Oppenheimer), GDP +3.1% (upgraded to Buy at SunTrust), PCLN +3.0% (upgraded to Buy at Citigroup), KSU +2.4% (upgraded to Outperform at BMO Capital), SM +2.2% (upgraded to Buy at SunTrust), DHT +2.1% (upgraded to Buy at Citigroup), SGP +2.0% (upgraded to Strong Buy at Raymond James).

Allapoole avanevad:

In reaction to weak earnings/guidance: UA -17.7% (also downgraded to Market Perform from Outperform at Wachovia), SLB -6.1%, AU -2.9%, AZZ -1.4%... Other news: BIOF -12.9% (reports construction delay of its first two ethanol plants by roughly 90 days), S -7.5% (reports net gain of 500k subscribers through wholesale channels for Q4; announces initial plans to streamline business), ATPG -6.1% (still checking), SGEN -4.1% (prices a 10 mln share common stock offering at $9/share), EJ -2.3% (files $175 mln secondary stock offering in Form F-1)... Analyst downgrades: FNM -2.6% (downgraded to Underweight at Morgan Stanley), ALD -1.5% (initiated with a Sell at Stifel), SYK -1.0% (downgraded to Neutral at Piper). -

martk,

selles, et GE on finantsettevõte, on sul igati õigus. Ca pool ettevõtte müügitulust tuleb finantsteenustest ning nii mõneski riigis - näiteks Jaapanis - ollakse suurima laenuandja rollis. Aga üldiselt on see lihtsalt tohutu suur konglomeraat, mille tulemused täna on igati okeid. -

GM olevat ka pigem finatsettevõte :)

-

Suur osa GE müügitulust tuleb finantsteenustest ilmselt seetõttu, et müüakse oma tooteid ja teenuseid erinevate laenu- ja liisingutoodete abil. Ei ole kuulnud, et GE liisiks või laenaks midagi sellist, mis ei kuulu tema toodete-teenuste hulka.

-

George Bush on valgel hobusel appi kappamas ning tänaseks kella 18.50ks Eesti aja järgi on plaanitud kõne, kus Bush arutleb eelarve meetmete ja nende mahtude üle. Saame näha, kuidas turg neile reageerib - kui ootused turu suure plussi näol enne kõnet suureks paisuvad, võime näha veel ilusat allamüüki selle järel ja vastupidi.

-

Tuletan meelde, et esmaspäeval 21. jaanuaril on USA turud suletud. Ameeriklased tähistavad Martin Luther Kingi sünnipäeva.

-

On hea meel näha, et Bush ise oma keedetud suppi peab helpima.

-

Pole päris pikka aega siia pannud ühtegi graafikut toiduinflatsiooni kohta. Näiteks kõrged nisu hinnad ei taha ikka mitte kohe järele anda.

-

Valitsuse kulutusi üritakse piirata ning seetõttu pooldatakse fiskaalpoliitilise meetmena Valga Maja dokumendi põhjal pigem maksukärpeid (ja ehk loodetakse efektiivsemat maksukogumist). 1% SKPst tähendaks siis minu arvutuse kohaselt ca $140 miljardilist paketti.

White House document says Bush wants 'urgent action' on stimulus package - Reuters

White House document says Bush wants stimulus package of about 1% of GDP - Reuters

Says stimulus should focus on broad tax cuts, not govt spending. -

Kuidas LHV team Danaheri (DHR) edasisi perspektiive näeb?

Kõik Pro-s toodud probleemid on vist endiselt õhus, samas püsis aktsia kuni viimase ajani väga tugev (nüüd küll hakkas turu nõrkus tallegi külge), samuti paistavad analüütikud teda suht. üksmeelselt kiitvat (hiljuti BUY nii BoA-lt kui UBS-ilt). -

lauris71, oleme lähiajal suure liikumise järel DHRi uuesti põhjalikumalt üle vaatamas. Hetkel, mil toimus raha liikumine turvalistesse ettevõtetesse ehk lüpsilehmadesse, liikus ka DHR võimsalt ülespoole, kuid nüüd, kus majanduslanguse hirmud on turgudel valitsemas, on ka see aktsia õigustatult pihta saanud. Kes veel mäletab Cloroxi(CLX), siis hoolimata kõikide analüüsimajade rõõsadest kommentaaridest ja ülevõtu spekulatsioonidest lõpetas CLX ikka väga koledalt oma suviste kvartalitulemuste järel.

DHRi tulemused juba 24. jaanuaril, nii et pole vaja kaua oodata enam. 17+ kordsel 2008. aasta kasumil kaubeldes ei ole aktsia kaugeltki odav, teades, et kasumikasvu on seni üksnes sisse suudetud osta. Aga eks siis varsti lähemalt juba Pro all. -

Nüüdseks siis selja taga kõige hullem nädal aktsiaturgudel alates 2002. aasta juulist. Hea, et läbi sai. Aktsiaturud aasta algusest üle 10% miinuses kõigest 13 kauplemispäevaga ning tegu väga tugeva ülemüüdusega minu silmis. Järgmine nädal hakkab tulema oluliselt ettevõtete majandusandmeid ning siis olema ka rohkem rõhku nendele pööramas.

Head nädalavahetust kõigile!