Börsipäev 16. juuli

Kommentaari jätmiseks loo konto või logi sisse

-

NY Fedi ja Philadelphia Fedi indeksid jäid mõlemad alla ootuste, olles täiendavaks tõendusmaterjaliks, et majanduskasvu üheks oluliseks lüliks olnud varude täiendamine on normaliseerumas ning kasv töötlevas tööstuses seetõttu aeglustumas. Kui USA indeksid suutsid BP ja Goldmani teate peale sessiooni lõpus suurema osa päevasest langusest likvideerida ning S&P500 koguni nulli jõuda, siis Aasia on olulise ekspordipartneri majanduse jahtumist veidi tõsisemalt võtmas. Nikkei -2,9%, Shanghai -0,9%, S&P/ASX 200 -0,5%. USA futuurid on aga hetkel kauplemas -0,3% kuni -0,4% madalamal eilsest sulgumistasemest.

Euroopas täna olulist makrot oodata ei ole. Ühendriikides aga jälgitakse juunikuu tarbijahinnaindeksi muutust kell 15.30 ja Michigani tarbijausalduse indeksit kell 16.55.

Uuendatud on ka tulemustehooaja tabel, mida saab lähemalt uurida siit. Täna on enne turgude avanemist oma majandusnäitajaid raporteerimas muuhulgas Bank of America, Citigroup, General Electric.

-

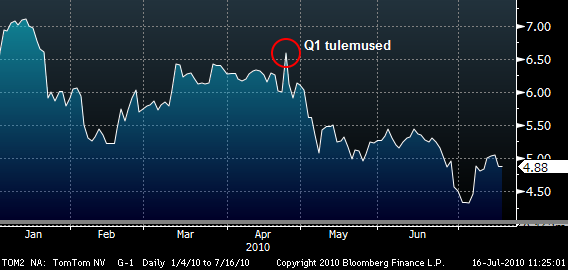

Viimaste aastate jooksul on personaalsete navigatsiooniseadmete (PND) turu dünaamika läbinud dramaatilise muutuse, kuna GPS-i ja odavamate navigatsioonilahendustega nutifonide pealetung on tõsiselt kannibaliseerimas PND tootjaid. Teiste seas ka Euroopa suurimat nime, TomTomi, kelle kunagi 50 eurot maksnud aktsiast on järgi jäänud vaid kopikad. Kuigi pikaajaliselt räägivad struktuursed ohud kogu sektori kahjuks, õnnestus TomTomil möödunud kvartalil kasumisse jõudes turgu siiski üllatada ning hetkeks aktsiat ka 10% kõrgemale lennutada. Pärast Q1 tulemusi on TomTom turu üldise müügisurve taustal kaotanud veel 25% oma väärtusest ning Morgan Stanley teeb enne teise kvatali raportit (21. juuli) julge käigu ning annab aktsiale ostusoovituse hinnasihiga 8,5 eurot. Ka nemad ei eita nutifonide tugevat pealetungi, kuid 6,5kordsel 2010.a prognoositaval kasumil kauplev aktsia võiks reageerida positiivselt, kui tulemused jäävad ootustesse ning juhtkond kinnitab terve majandusaasta flat müügitulu ja aktsiakasumi kasvu prognoosi.

-

"Viimased inimesed Ameerikas, kes usuvad, et 2009. aasta veebruaris käivitunud $862-miljardiline majanduse stimuleerimise programm on loonud miljoneid uusi töökohti, on USA asepresident Joe Biden ja Valge maja majandusnõunikud."

Nii algas eilne Wall Street Journal'i artikkel, mis andis hea ülevaate stiimulprogrammi mõjudest USA tööjõuturul.

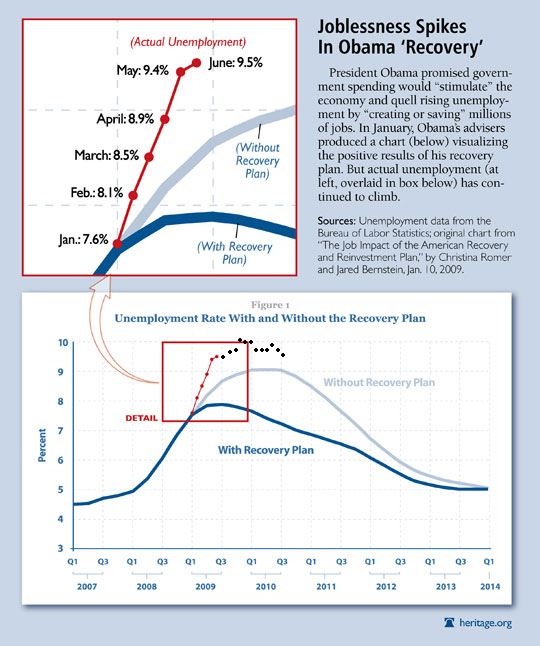

Kolmapäeval teatas Obama majandusnõunike juht Christina Romer, et stiimulprogramm on 30. juuni seisuga loonud või päästnud 2,5 kuni 3,6 miljonit töökohta ja ühtlasi tõstnud SKTd 2,7-3,2% . Lisaks väitis Romer, et programmi käivitamise ajal lubatud 3,5 miljonit töökohta saabuvad juba kaks kvartalit oodatust varem. Ühesõnaga: plaan töötab paremini kui nad loota julgesid.

Artiklis tuuakse välja, et alates 2009. aasta veebruarist on USA majandusest hoopis kadunud kokku 2,35 miljonit töökohta.

Obama enda sõnul oleks olukord programmi puudumisel hoopiski kohutavam: töötusemäär oleks vabalt võinud olla 12, 13 või koguni 15 protsenti kui valitsus poleks kogu seda raha kulutanud.

Loomulikult ei ole võimalik sellist väidet ümber lükata, kuid hea pildi annab 2009. aasta veebruaris Romeri enda koostatud prognoos, mille kohaselt tõuseb töötus 9 protsendini kui programmi vastu ei võeta ja programmi vastuvõtmisel jääb töötusemäära tipuks 8 protsenti. Alltoodud graafikul on näha Romeri prognoos ja tegelik tulemus. (Lisasin graafikule juurde mustad täpid, mis tähistavad töötusemäära muutust juulist 2009 - juuli 2010).

Allikas: heritage.org

Artiklis jätkatakse, et kõik Valge maja prognoosid ja hinnangud põhinevad Keynes'i "kulutamiskordajal", mille kohaselt iga $1, mille valitsus raiskab, tõstab SKTd $1,5 võrra. Romer sisestas seega oma programmi maksumuse mudelisse ja saigi 2,5-3,6 miljonit uut töökohta, hoolimata sellest, et tegelikult töökohti vähenes antud perdioodil.

-

Eurotsooni maikuu kaubandusbilansi puudujääk tuli oodatud €0,5 miljardi asemel ligi 7 korda suurem: €3,4 miljardit. Eurostati andmete kohaselt oli aprilli bilanss ülejäägis €300 miljoniga. Aprilliga võrreldes kasvas eksport 1,6% ja import kasvas 4,2%.

Euro teeb dollari suhtes uusi kõrgusi: tänane tipp on seni 1,2981.

-

Google raporteeris eile oma teise kvartali tulemused. Kui 25%line YoY müügitulu kasv suutis analüütikuid üllatada ning vihjab kriisijärgsele taastumise jätkumisele ka online reklaaminduses, siis pettumuse valmistasid oodatust madalam EBITDA marginaal (59% vs 61%) ning aktsiakasum (6,45 USD vs 6,52 USD). Viimase põhjuseks oli R&D ning üldkulude suurenemine, mis ühtlasi seab ohtu terve aasta kasumiprognoosid ning sestap muutis see investorid järelturul närviliseks ning aktsia müüdi -4% alla. Analüüsimajad sellest end häirida ei lase ning teevad tulemuste ümber pigem võidutantsu, kui 32 neist jätkab katmist ostusoovituse ja hinnasihiga keskmiselt üle 600 dollari ning 5 tükki neutraalse soovitusega.

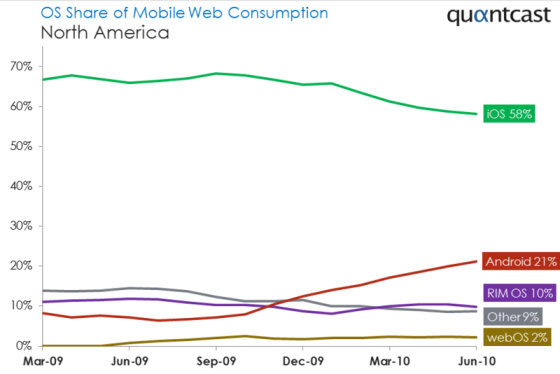

Eelkõige juhitakse tähelepanu tugevale käibekasvule, jätkuvalt heale makstud klikkide kasvule (+15% YoY – viimane on eelkõige oluline Google’i tuumikäri tervise hindamisel) ning kiirele kasvule ettevõtte uutes ärisegmentides, mille arendamisega on kulude kasv ka kõige rohkem seotud. Google on jätkuvalt suurendamas oma turuosa kõikides ärikategooriates (nii kasutatavuse kui ka rahalises mõttes), sealhulgas lauaarvutite otsing, mobiilne otsing, mobiilne operatsioonisüsteem, (Android), display reklaamindus (DoubleClick) ja online video (Youtube) ja see jätab analüütikud edasise käibekasvu prognoosimisel enesekindlaks.

Eilse pressikonverentsil kinnitas juhtkond, et nad on jätkuvalt pööramas suurimat tähelepanu mobiilsele segmendile ning selle arendamisele Google’i järgmiseks „miljardi dollari äriks“. Viimase tuumaks on Android operatsioonisüsteem, mis on võimaldanud Google’l piirduda vaid tarkvaraaredusega ning lasta kogu raske töö (telefonide valmistamine, klinditeenindus, reklaamindus) ära teha oma partneritel. Selliste mudelite nagu HTC Droid Incredible, HTC Evo, Motorola Droid X aitasid Androidi aktveerimiste arvu tõsta teises kvartalis 160000ni päevas (58 mln aastasel baasil), mis on 146% enam võrreldes esimese kvartaliga ning parem isegi Apple’i esimese kvartali näitajast, mis aastasele baasile viiduna oli 35 miljonit. Allolevalt graafikult on hästi näha, kuidas Androidi platvorm on Põhja-Ameerika veebliikluses näitamas konkurentidest suurimat kasvu ning seda valdavalt iPhone’i arvelt.

-

Bank of America kasum oodatust parem, käibe osas aga jäädakse alla. Aktsia reageeris esimese hooga positiivselt, kuid nüüd juba tagasi nullis.

Bank of America prelim $0.27 vs $0.22 Thomson Reuters consensus

Bank of America revs $29.15 bln vs $29.75 bln Thomson Reuters consensus

-

Eile kiitis USA senat heaks tervet finantssüsteemi reformiva seaduse, millega saavad bürokraadid-reguleerijad suures mahus võimu juurde. USA finantssüsteemis viiakse uue seadusega läbi suurimad muudatused alates Suurest depressioonist.

Kui Obama seadusele alla kirjutab, luuakse esimese asjana 10-liikmeline Finantsstabiilsuse järelvalve nõukogu (Financial Stability Oversight Council), mida hakkab juhtima rahandusminister Timothy Geithner. Loodav nõukogu hakkab järelvalvet pidama terve finantssüsteemi üle.

Kuigi alles mõned kuud tagasi oli Föderaalreserv (FED) ohu ees, et tema võimu kärbitakse - seoses suutmatusega kriisi ette näha ja ära hoida - saab uue seadusega enim võimu juurde just FED. FED hakkab reguleerima suuri ja komplekseid finantsasutusi. Tõsi, uus seadus küll keelab FEDil anda välja laene konkreetsetele ettevõtetele, nagu seda tehti 2008. aastal, vaid laenatakse tervele sektorile ja enne on vaja rahandusministeeriumi heakskiitu. Lisaks omab FED uues loodavas finantsstabiilsuse nõukogus kümnest kohast ainult ühte.

Kui need väikesed piirangud kõrvale jätta, hakkab FED finantssüsteemi reguleerimises mängima siiski põhirolli. FEDi võimuses saab olema otsustusõigus, kas nõukogu hakkab kaaluma mõne suure finantsasutuse tükeldamist, juhul kui antud asutus kujuneb ohuks tervele finantsstabiilsusele. Lisaks saab FED sundida suuri finantsettevõtteid - mitte ainult pangana registreeritud asutusi - suurendama kapitalimahtu ja likviidsust. Suuremaid riskifonde võib FED hakata üksipulgi lahti harutama.

Selge on see, et kõik need uued FEDi võimupiirid hakkavad ligi meelitama lobiste suurtest finantsasutustest, kelle tegevuse üle uus seadus hakkab reegleid kehtestama. Lisaks satub FED veel suuremasse poliitilisse keerisesse kui ta oli 2008. aastal kui päästeti AIG ja Bear Stearns, kuid Lehman Brothersil lasti põhja minna.

Kongress andis FEDile ka otsustusõiguse, kui palju peavad kaupmehed maksma pankadele tasusid kui kliendid kasutavad maksmisel pangakaarti. FEDil on aega 9 kuud, et vastav hinnakontroll jõusse rakendada.

Wall Street'i jaoks tähendab algav periood, mil kõik uued reeglid välja töötatakse ja rakendusse pannakse, jätkuvat teadmatust tuleviku osas. Teisest küljest on neil piisvalt aega, et läbi tugeva lobitegevuse neid endid reguleeriva seaduse üksikasjad enda kasuks pöörata.

-

Briefing.com vahendusel:

June Core CPI M/M +0.2% vs +0.1% Briefing.com consensus, prior +0.1%

June CPI M/M -0.1% vs -0.1% Briefing.com consensus, prior -0.2% -

Rääkides finantssüsteemi reformimisest, siis E24s kirjutatakse täna, et "rahandusministeerium saatis eile kooskõlastusringile seaduseelnõu, mis suurendab finantsinspektsiooni volitusi, annab ministeeriumile võimaluse algatada pankade sundvõõrandamist ning suurendab hoiuste ulatust." Väidetavalt on seaduseelnõu peamine eesmärk muuta finantsjärelvalve teostamine kriisiolukorras operatiivsemaks ja efektiivsemaks.

Paar huvitavamat lõiku artiklist:

Samuti lisab eelnõu seadusesse sätted krediidiasutuse aktsiate sundvõõrandamise menetluse kohta. Sundvõõrandamist tuleb seletuskirja kohaselt käsitleda kui krediidiasutuse võimalikku restruktureerimise meedet finantsstabiilsuse tagamiseks ning turu jätkusuutliku toimimise taastamiseks.

Osaluse sundvõõrandamise menetlusega võib vastavalt eelnõule alustada juhul, kui krediidiasutus ei täida olulises osas kehtivaid usaldatavusnormatiive, omanik(ud) keelduvad koostööst riiklike institutsioonidega ning muude riigipoolsete administratiivsete meetmete tulemusliku kasutamise võimalikkus on ammendunud, samuti kui krediidiasutuste juhid ei suuda ühingu juhtimisega toime tulla.

-

USA futuurid vahetult enne aktsiaturgude avanemist miinuses (ES -0.48% ja NQ -0.23%).

Euroopa turud:

Saksamaa DAX +0.57%

Pantsusmaa CAC 40 +0.36%

Suurbritannia FTSE100 +0.34%

Hispaania IBEX 35 +0.23%

Rootsi OMX 30 -0.45%

Venemaa MICEX +0.41%

Poola WIG +0.39%Aasia turud:

Jaapani Nikkei 225 -2.86%

Hong Kongi Hang Seng -0.03%

Hiina Shanghai A (kodumaine) -0.00%

Hiina Shanghai B (välismaine) +0.34%

Lõuna-Korea Kosdaq -0.57%

Tai Set 50 +0.78%

India Sensex 30 +0.26% -

We Are Still Somewhat Extended

By Rev Shark

RealMoney.com Contributor

07/16/2010 7:31 AM

"Never awake me when you have good news to announce, because with good news nothing presses; but when you have bad news, arouse me immediately, for then there is not an instant to be lost."-- Napoleon Bonaparte

We have a flood of news hitting, but so far there is very little market movement. Before the close last night, we had the passage of Finreg, Goldman Sachs' (GS - commentary - Trade Now) settlement with the SEC and progress in capping the Gulf leak by BP (BP - commentary - Trade Now). All three stories hit almost at once and spiked us up into the close but so far this morning, they aren't having any additional impact. Part of the reason we don't have more upside this morning is that Google's (GOOG - commentary - Trade Now) earnings disappointed and both Bank of America (BAC - commentary - Trade Now) and General Electric (GE - commentary - Trade Now) are down slightly after issuing their earnings reports this morning.Overseas, the Nikkei took a hit on a stronger yen, but Europe is showing some slight gains. One of the things helping the market lately is the stronger euro and weaker dollar, and we need to keep an eye on that as a driving force for a market reversal.

While the market is not reacting much to the news, we definitely have some positive developments. The one thing the market never likes is uncertainty, and the Goldman Sachs, BP and Finreg news gives us some closure, which allows the market to price it and move on. The danger we have to watch for, however, is when good news is shrugged off, which indicates that it was well-anticipated and is priced in already.

Technically, the major indices have been treading water for a couple days now. While we've had some intraday weakness, we've come back late in the day ,and we closed almost flat each day. Going sideways is a great way to work off overbought conditions and to consolidate recent gains. The longer we hold steady, the stronger the bullish case will be, but we still are somewhat extended.

Interestingly, the S&P 500 has stopped just short of 1,100 three days in a row now. That is the obvious upside resistance level, and if it surpassed, we should have a little extra boost as buy stops are triggered. After that, I'll be looking at 1,112, which is the 200-day simple moving average, as the next upside hurdle. With no real pullback in eight trading days, we are still in danger of a good bout of profit-taking, but the dip-buyers are doing a nice job of keeping bids under this market.

We have a lot of news to digest now, and hundreds of earnings reports next week to add to the mix. Don't forget, we also have Apple (AAPL - commentary - Trade Now) making an announcement about a fix for its antennae issue. So much news and so many cross-currents in such a short time frame -- it is a bit overwhelming, and the market looks a bit confused in the early going.

We'll see how we act after we settle down about an hour or so after the market opens. If the bulls don't react to the positive news more aggressively, nervous longs are going to start locking in some gains. There is no better sign of trouble than a market that doesn't go up when it has good news, so be careful out there.

At the time of publication, Rev Shark had no positions in the stocks mentioned.

-

Briefing.com vahendusel:

Ülespoole avanevad:

In reaction to strong earnings/guidance: RVSB +12.4% (light volume), JOEZ +3.9%, ANGO +3.6% (light volume), CBST +1.9%, AMD +1.8%, JBHT +1.4%.

M&A news: LSBX +44.5% ( People's United and LSBX agree to merge; LSBX shareholders will be entitled to receive $21.00 in cash).

Other news: AVII +38.0% (awarded a new contract with the U.S. Department of Defense Chemical and Biological Defense Program), ARNA +14.8% (rebounding from yesterday's drop following peer VVUS news; also upgraded to Overweight from Neutral at JP Morgan), SD +5.1% and ARD +3.4% (Cramer makes positive comments on MadMoney), TSLA +5.1% (Tesla Motors and Toyota Motor formalize agreement to develop electric version of RAV4), GS +5.0% (SEC confirms, in press release, that Goldman will pay $550 mln to settle charges related to subprime mortgage CDO charges; also upgraded to Outperform from Perform at Oppenheimer), AIXG +4.6% (still checking for anything specific), SHPGY +1.3% (Hearing upgraded at Credit Suisse).

Analyst comments: CAM +2.5% (upgraded to Buy from Neutral at Goldman; also added to Conviction Buy list), MOS +1.7% (upgraded to Overweight from Neutral at JP Morgan ), PCP +1.2% (upgraded to Outperform from Neutral at Credit Suisse).

Allapoole avanevad:

In reaction to disappointing earnings/guidance: PLCM -8.6%, MAT -5.0%, BAC -4.4%, GOOG -3.9%, C -1.9%, GE -1.6%.

Select financial related names showing weakness: BCS -4.5%, CS -2.2%, STI -1.8%, RF -1.4%, ING -1.3%, IRE -1.3%, DB -1.3%, UBS -1.3%, MS -1.2%, HBC -0.9%.

Other news: VVUS -56.2% (co confirms FDA advisory committee panel meeting on QNEXA (phentermine/topiramate) controlled release capsules for the treatment of obesity; downgraded to Underperform at Jefferies, downgraded to Hold at Needham, downgraded to Neutral at JP Morgan, downgraded to Hold at Brean Murray), OREX -6.0% (down in sympathy with VVUS), ELN -3.5% (reaches agreement in principle for settlement of investigation of past Zonegran sales and marketing activities), RHHBY -2.7% (ticking lower on reports that the FDA says its Avastin studies not as good as early data), BP -1.5% (pulling back from late rally following reports that that no oil is being released into the ocean in its latest test), BIDU -1.1% and YHOO -1.1% (down in sympathy with GOOG), .

Analyst comments: ECA -2.0% (downgraded to Sell from Neutral at Goldman), HES -1.0% (downgraded to Neutral from Buy at Goldman).

-

VIVUS küll veits pihta saanud.

-

Goldman Sachs tegi paar tundi tagasi juttu Kreeka eelarvedefitsiidist:

"In 2009 the budget deficit in Greece exploded to the astronomical rate of 13.7% of GDP. The new government embarked on the Herculean task of shrinking this deficit under extremely adverse market conditions. To this day, the task of consolidating the Greek deficit is considered practically impossible by a number of observers; Greece is a closed economy, where exports have hovered below 20% of GDP in the recent past. Fiscal consolidation at times of declining activity would boost the economic downturn, thus reducing tax revenues and making the task of consolidation unattainable.

Interestingly, however, the latest cash balance data for the Greek government, as published by the Bank of Greece, is showing solid performance relative to the very pessimistic market expectations. According to this data, the cash deficit of the Central Government has shrunk by about EUR8bn over the first 6 months of the year from 19bn in H12009 to 11bn in H12010. Out of this, 7bn is primary deficit reduction and (a bit less than) 1bn is lower interest payments.

The biggest part of the cuts is coming from ordinary budget expenditures that have shrunk by more than 5bn. Interestingly, revenues are also up by 1.5bn. This may be a bit less than the government targets, but it is still encouraging that revenues are rising despite real GDP shrinkage. The investment budget deficit has shrunk from 5.5bn to 3.3bn, but it is notable that there still is some investment spending. The Ministry of Finance has also published General Government budget execution data painting a similar picture. The data shows an increase of 7%yoy in H1 revenues, a decline of 13%yoy in expenditures and an overall collapse of the budget deficit by 46%." -

Briefing.com vahendusel:

July University of Michigan Sentiment-prelim 66.5 vs 74.5 Briefing.com consensus, June 76.0