Börsipäev 23. september

Kommentaari jätmiseks loo konto või logi sisse

-

USA indeksid tulid sessiooni alguses küll hetkeks miinusest välja, kuid sama kiiresti anti võit käest ning ülejäänud päev kulges juba allpool nulljoont kitsas koridoris liikudes. Päevane käive osutus küll mõnevõrra paremaks kui eelnevatel nädalatel (ca 4,0 mld aktsiat vs 3,5 mld), ent jääb siiski kesisemaks terve aasta keskmisest, milleks on 5 mld aktsiat. Aasias on turud mitmel pool suletud (Jaapan, Hiina, Hongkong, Lõuna-Korea), USA futuurid kauplevad hetkel 0,3% kuni 0,4% kõrgemal.

Euroopas avalikustatakse täna mitmel pool septembrikuu PMI indekseid kulmineerudes kell 11.00 terve eurotsooni näitaja avaldamisega. Suurema tähelepanuga jälgitakse aga USA-s möödunud nädala esmase töötuabiraha taotlejate arvu (kl 15.30). Labour Day võis moonutada nii sellele eelnenud kui ka järgnenud nädala numbreid, mistõttu peaks täna saama parema ülevaate tegelikust pildist. Konsensus ootab taotluste arvu samaks jäämist 450 000 peal ning kestvate töötuabiraha taotluste arvuks 4,45 mln (eelneval nädalal 4,485 mln).

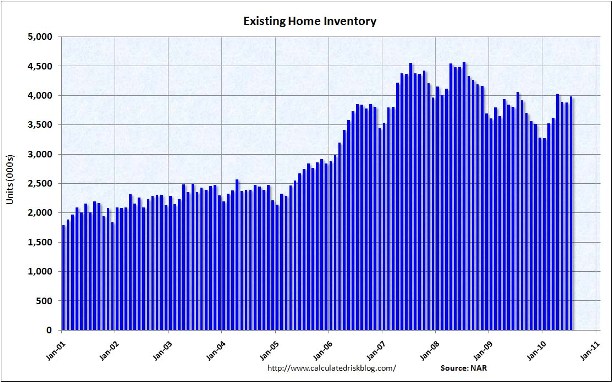

Kell 17.00 avalikustatakse augustikuu olemasolevate majade müük, mis kukkus juulis annualiseeritult 27,2% 3,83 miljoni peale ehk 15.a madalaimale tasemele. Konsensus ootab tõusu 4,1 miljoni peale. Kell 17.00 avaldatakse ka juhtivate indikaatorite indeks.

Paralleelselt valitsuse toetusprogrammide lõppemise ja nõudluse vähenemisega on uuesti kasvama hakanud ka varud, suurenedes juulis 2,5% 3,98 miljoni müügisoleva majani.

-

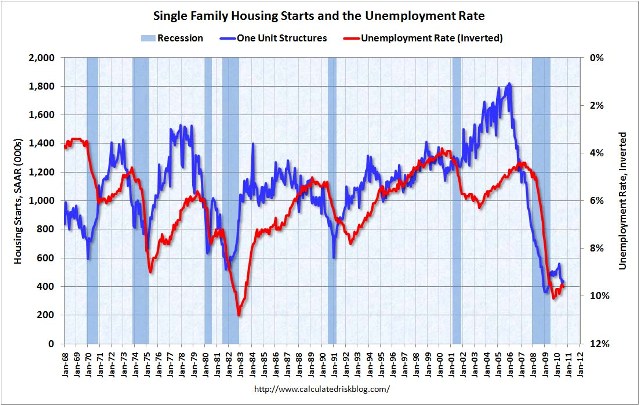

Calculated Risk on graafikule pannud ühe pere elamu ehituste arvu ning töötusemäära, millelt on hästi näha negatiivset korrelatsiooni ja viiteaegasid. Viimane kipub jääma kusagil 12-18 kuu juurde. Kui tavaliselt aitab majanduslanguse ajal keskpanga ja valitsuse tegevus erasektori mootoreid uuesti tööle tõmmates töötust vähendada ning seeläbi ka kinnisvaraturul investeeringuid suurendada siis nagu Calculated Risk toob välja, on seekord majade varud kõrged, töökohtade loomine aeglasem ja see hoiab tagasi SKT kasvu.

Usually near the end of a recession, residential investment (RI) picks up as the Fed lowers interest rates. This leads to job creation and also household formation - and that leads to even more demand for housing units - and more jobs, and more households - a virtuous cycle that usually helps the economy recover.

However this time, with the huge overhang of existing housing units, this key sector isn't participating. So in this recovery there is less job creation, less household formation, and less demand for housing units than in a normal recovery. This is sort of a circular trap for both GDP growth and employment that will persist until the excess housing units are absorbed.

-

Deutsche kärpis eile hoolega Goldmani ja Morgan Stanley Q3 EPS prognoose (vt 22. sept börsipäeva foorum). Kolmanda kvartali nõrkus tuleb eelkõige suvisest sessoonsusest ja nõrkadest kapitaliturgude trendidest (va M&A ja võlakirjade emissioonid), mis tõenäoliselt ei võimaldanud nii hästi kauplemistulu teenida nagu eelnevatel kvartalitel. Seda kinnitas eile kolmanda kvartali tulemusi raporteerinud Jefferies, kelle käive langes aastaga -25% 520 miljoni peale ning jäi allapoole ootusi peamiselt just Deutsche nenditud põhjuste tõttu. Aktsia kolistas selle peale -5%. Tegevjuhi kommentaar:

“Trading volumes across the board were painfully slow during the months of June, July and August, quite a contrast from Q2’s results, when Handler said the firm was “pleased with solid quarterly results.”

-

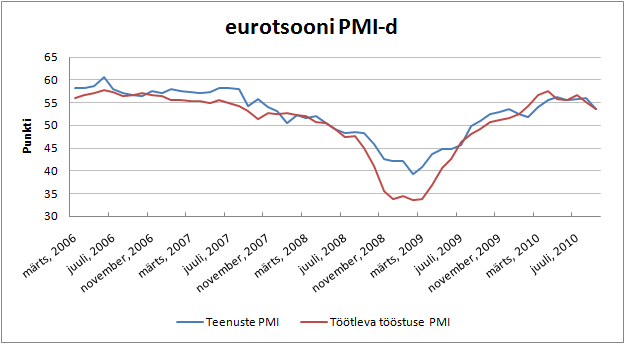

Saksamaa septembrikuu PMI tootmisindeks 55,3 vs oodatud 57,6 (augustis 58,2) punkti; teenuste sektori indeks 54,6 vs oodatud 57,2 punkti, mis oli ka augustis. Euro kerge surve all, kaupleb hetkel $1,3370 juures.

-

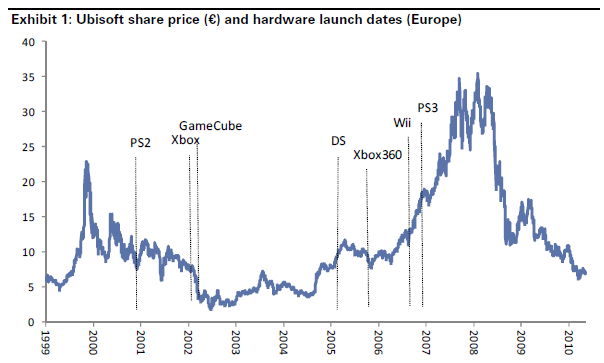

Ubisoft, millest kirjutasin suvel siin, on mõned päevad tagasi saanud Goldmanilt ostusoovituse ning kõrgema hinnasihi (kuue kuu siht varasema 10,5 euro asemel 11,3 eurot). Nende argumendiks on riistvara lisada lansseerimine erinevate konsoolide puhul (Move, Kinect), mis peaks aitama tuua mängukogemust taas uuele tasemele ja seeläbi tõsta ka vastavate mängude nõudlust. Kuigi Ubisoft on arendanud mänge nii Move'i kui 3DS-i jaoks, siis domineeriv osa ressurssidest allokeeriti Kinect mängude arendamisele. Viimane peaks müügile jõudma novembris ning Ubisoftil on selleks hetkeks valmis 3-5 mängu, mis Goldmani arvates annab nii valiku kui esindatuse osas hea positsiooni.

-

Ka eurotsooni PMI indeksid tulid oodatust nõrgemad: liitindeks 53,8 vs oodatud 55,7 (augustis 56,2); tootmisindeks 53,6 vs oodatud 54,5 (augustis 55,1) ja teenuste sektori indeks 53,6 vs oodatud 55,5 (augustis 55,9).

-

Lisan Risto jutu illustreerimiseks ka vastava graafiku

-

Dollar on tugevnemas: EUR/USD -0,51%; AUD/USD -0,78%; GBP/USD -0,29%; USD/CHF 0,15%; NZD/USD -1,4%; USD/CAD 0,4%.

-

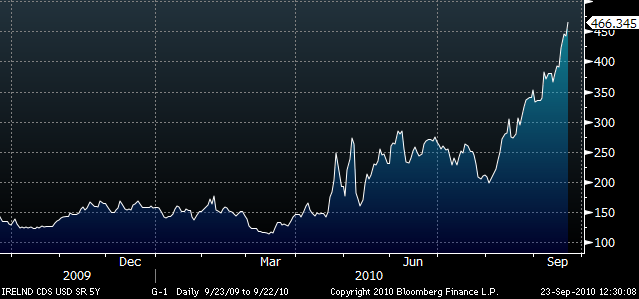

Iirimaa pankade CDS-d teevad uusi tippe ja samamoodi ka riigi enda oma, kui turul on taastunud hirm finantssektori pärast...

FINANCE Minister Brian Lenihan has given the strongest indication yet that the riskiest lenders to Anglo Irish Bank will soon be told they will not get all their money back.

Pikemalt FT Alphaville'i vahendusel

Iiri 5a USD CDS

-

Väike väljavõte Pictet kommentaarist USA IPO turule:

Companies in the U.S. are raising less this year from initial public offerings than any time in at least a decade compared with the amount they filed to sell. IPOs on the New York Stock Exchange and the Nasdaq Stock Market have raised $19.1 billion in 2010. 61 percent of this year’s offerings left buyers with losses, 68 percent of the deals raised less than sought.

Seega IPO turul praegu tõeline madalseis, mis on muutnud pankadel selles harus kasumi teenimise raskeks. Aga kui aktiivsus peaks nüüd taastuma hakkama, oleks see pangandussektorile korralik positiivne uudis. -

Olen oma sooviga juba küll ca 7 tundi hiljaks jäänud, aga ikkagi - head kalendrisügise algust kõigile!

-

McDonald's kergitas kvartaalset dividendi 11%; $0.61-ni

-

Kuigi üle-eelmise nädala esmase töötuabiraha taotluste arvu korrigeeriti suhteliselt vähe siis eelmise nädala oma tuli oodatust tublisti suurem. Korralik revideerimine oli seevastu jooksvate taotlejate numbris (4,485 mln pealt 4,537 mln peale). ES hetkel -0,9%.

Continuing Claims falls to 4.489 mln from 4.537 mln

Initial Claims 465K vs 450K Briefing.com consensus, prior revised to 453K from 450K

-

10-yr yield dips below 2.50% as traders digest initial and continuing claims data

-

Gapping down

In reaction to disappointing earnings/guidance: RAD -12.7%, CPRT -8.5%.

Select financial related names showing weakness: IRE -4.3%, AIB -3.6%, CS -3.0%, STD -2.9%, MFC -2.6%, ING -2.4%, LYG -2.3%, HBAN -2.1%, RDN -2.1%, MET -1.9%, IBN -1.7%, DB -1.7%, AIG -1.6%, RF -1.6%, HIG -1.4%.

Select metals/mining stocks trading lower: MT -2.3%, CLF -2.0%, RTP -1.8%, BBL -1.7%, GFI -1.5%, SWC -1.4%, AA -1.3%, BHP -1.2%, FCX -1.1%, GSS -1.0%.

Select oil/gas related names showing weakness: PTEN -3.1%, TOT -1.7%, E -1.7%, MMR -1.6%, BEXP -1.5%, RIG -1.3%, SU -1.1%, RDS.A -1.1%.

Other news: NOVL -7.8% (under pressure on reports out overnight speculating Linux sale), TIVO -6.5% (still checking for anything specific), QGEN -3.8% (still checking; German manufacturing data was out overnight), VRSK -3.8% (announces stockholders are offering 19 mln shares in a secondary public offering), VRTX -3.2% (prices public offering of $375 mln convertible senior subordinated notes), FRO -3.1% (still checking), OFG -3.0% (files for 13.32 mln share common stock offering by selling securityholders), WPZ -2.9% (announces 8.25 mln common units public offering), O -2.5% (announces commencement of 3.7 mln share public offering of common stock), AZPN -2.4% (weakness attributed to pricing of offering).

Analyst comments: CVVT -8.2% (downgraded to Neutral from Overweight at Piper Jaffray), CGV -6.3% (downgraded to Neutral from Overweight at JP Morgan), OXPS -4.5% (downgraded to Sell from Neutral at Goldman), TIF -4.1% (downgraded to Sell from Neutral at Goldman), DYN -2.8% (downgraded to Neutral from Overweight at JP Morgan), AZN -1.7% (downgraded to Underperform from Neutral at Exane), MO -1.3% (Hearing downgraded to Hold from Buy at Stifel Nicolaus).

Gapping up

In reaction to strong earnings/guidance: RHT +5.3%, BBBY +4.4%, SCHL +3.9% (also announces intent to commence modified Dutch auction to repurchase $150 mln of common stock), DIN +2.8% (sees FY10 Applebee's domestic comps flat to -3%; IHOP comps -1 to +1% ), SCS +1.8% (light volume).

M&A news: TESS +18.3% (Discovery Equity Partners files amended 13D; proposes acquiring shares not currently owned at a price of $15.50 per share), BXC +14.7% (Cerberus to increase in tender offer price to $4.00 and extends cash tender offer for the outstanding shares in BXC not owned by its affiliate), CADE +6.7% (Trustmark Corporation and Cadence Financial announce definitive merger agreement).

Other news: EW +11.4% (receives approval to begin U.S. clinical trial of next-generation transcatheter valve; upgraded to Overweight from Neutral at Piper Jaffray), BNVI +9.8% (trading under BNVID; announces FDA approves manufacturing plan for Menerba), ZIOP +9.3% (receives FDA orphan drug designation for darinaparsin in the treatment of peripheral t-cell lymphoma), CDII +8.9% (receives additional contract for its basic materials segment valued at over $30 million ), WG +5.7% (still checking), SCHL +3.9% (announces intent to commence modified Dutch auction to repurchase $150 mln of common stock), UHT +1.3% (will replace Baldor Electric in the S&P SmallCap 600 index).

Analyst comments: AKAM +1.5% (ests and target raised to $58 at Oppenheimer following checks; Cramer makes positive comments), NVDA +1.2% (upgraded to Outperform from Market Perform at BMO Capital).

-

USA olulisemate indeksite futuurid hetkel kauplemas -0,6% kuni -0,8% punases

Euroopa turud:

Saksamaa DAX -1,22%

Pantsusmaa CAC 40 -1,81%

Suurbritannia FTSE100 -1,38%

Hispaania IBEX 35 -1,41%

Rootsi OMX 30 -1,45%

Venemaa MICEX -0,73%

Poola WIG -1,22%%Aasia turud:

Jaapani Nikkei 225 suletud

Hong Kongi Hang Seng suletud

Hiina Shanghai A (kodumaine) suletud

Hiina Shanghai B (välismaine) suletud

Lõuna-Korea Kosdaq suletud

Tai Set 50 +0,15%

India Sensex 30 -0,40% -

Existing home sales augustikuus 4.13 miljonit vs oodatud 4.10 miljonit. Juulikuu näit revideeriti 3.83 miljoni pealt 3.84 miljoni peale.

Augustikuu juhtivad indikaatorid +0.3% vs oodatud +0.1%. -

Apple (AAPL) aktsia teeb neljandat päeva järjest uusi ajaloo tippe.

-

Bespoke toob välja, et investorid, kes teevad panuseid mingile kindlale sektorile, peaksid teadma, kui palju selle sektori tuludest tuleb USAst ja kui palju välismaalt. Allpool on toodud välismaiste müügitulude osakaal kogukäibest sektorite lõikes. Nagu näha, siis kõige rohkem S&P 500 sektoritest genereerib tulusid väljaspool USAd tehnoloogiasektor ning kogu S&P 500 indeksi tuludest 29.6% tuleb välismaalt. S&P 500 ettevõtete aktsiad, kes kogu oma müügitulu saavad USAst on aasta algusest 8.03% plussis ning ettevõtete aktsiad, kes saavad rohkem kui poole käibest välismaalt on tõusnud samal perioodil 5.22%. US Dollar Index on samal ajal tõusnud 3.3%.

-

Blockbuster: Fitch Downgrades Blockbuster's IDR to 'D' (default) from 'RD' following Chapter 11 bankruptcy filing

-

Bloombergis kirjutatakse, et General Motors’i arvatavasti novembrikuus toimuva IPO käigus tõstetakse kapitali ca $8 kuni $10 miljardit. Tegemist on oluliselt väiksema numbriga, kui algselt spekuleeritud. Nimelt on paljud investeerimispangad viimastel kuudel avaldanud arvamust, et IPO käigus on ettevõte võimeline tõstma kuni $16 miljardit.

-

Goldman Sachs teatab, et kui USA valitsus ei suuda poliitilistel põhjustel pikendada George W. Bushi poolt seadustatud ning käimasoleva aasta 31. detsembris aeguvaid maksukärpeid, siis USA majanduskasv võib tuleva aasta esimeses pooles olla kuni 2 protsendipunkti madalam. Analüüsimaja ootab hetkel Q1 2011. aasta majanduskasvuks 1.5% ja Q2 majanduskasvuks 2.0%. Ehk sisuliselt väidab Goldman Sachs, et kui maksukärpeid ei pikendata, siis USA majandus tuleva aasta esimeses pooles ei kasva.

Olgu siinkohal selgituseks öeldud, et USAs on astmeline tulumaks. Tulumaksu määrad on hetkel 10%, 15%, 25%, 28%, 35% ja 38%. Kui uut seadust vastu ei võeta, siis kehtima hakkavad vanad tulumaksu määrad 15%, 28%, 31%, 36% ja 39.6%. -

10-yr yield turns positive for the session at 2.564%

-

Alloleval graafikul on kujutatud 12 USA haridusteenuseid pakkuva tulundusühingu indeks, mis on käimasoleva aasta septembrikuus tõusnud ca 25%. Enne augustikuus alguse saanud tõusu tegi aga indeks tugeva languse, mille tagamaad on poliitilised. Nimelt on Obama poolt juhitav valitsus vähendamas koolidele antavaid hüvitisi. Paraku sõltub sektor sisuliselt föderaalvalitsuse toetusel – 90% tuludest tuleb maksumaksjate rahakotist.

Indeksi tõusu taga on analüütikute sõnul aga suuresti lühikeste positsioonide katmine. Samas ei tohiks unustada kuluaaripoliitikat, mis paraku USA poliitikute nägemust suuresti mõjutavad. Obama administratsioonil on aega uute reeglite läbisurumiseks 1. novembrini. Sektoril tasub aga kindlasti silma peal hoida. Indeksist ca 32% moodustab APOL ja 14% DV.

-

Kui rääkida veel Apple’ist, siis AAPL on nüüd turuväärtuselt maailma teine aktsia ning PetroChina on lükatud kolmandale positsioonile. AAPL turuväärtus on ca $266.9 miljardit.

-

Selle peale pole suurt muud kosta kui et... absurd.

-

momentumi kasutajanimi kangastub.. ennustan,et AAPL on esimene üle 300mrd USD marcet cap ettevõte enne kui hiilgus kahanema hakkab ja konkurendid sabale astuvad

-

isegi 350 mrd võib välja käia (AAPL market cap@2011 teine pool), muidu liiga konservatiivne, aga päevateemasse.. siis loodetavasti põhi ikkagi läbi ja nagu FOMC veksli lubas, siis printer võetakse kohe kasutusele kui momentum pole piisav...(sry momentum, lihtsalt liiga päevakohane nimi sul)

-

Jah, ootan hetke millal Apples lühikeseks minna. Võibolla on sul õigus, et selleks on 2011 II pool.