Börsipäev 5. oktoober

Kommentaari jätmiseks loo konto või logi sisse

-

Aasia turgudel on sentiment olnud täna hommikul valdavalt negatiivne pärast eilset languspäeva USA-s ning Austraalia keskpanga otsust jätta intressimäär muutmata, kui suurem osa analüütikutest oli prognoosinud tõstmist. Keskpanka paneb eelkõige muret tundma majapidamiste kulutused, mis on hakanud vähenema pärast intressimäärade tõstmist 3%-lt 4,5%-le alates eelmise aasta oktoobrist, jahutades ühtlasi aktiivsust kinnisvarasektoris.

Samal ajal kui aga FED ja Inglise keskpank alles räägivad täiendavast rahatrükist, pakkus Jaapanis turgudele tuge keskpanga otsus täiendada senist kvantitatiivse lõdvendamise programmi erinevate meetmetega kogumahus 419 miljardit dollarit millest $60 miljardit läheb valitsuse võlakirjade ja muude varade ostmiseks. Jeen nõrgenes uudise peale dollari suhtes tasemelt 83,5 tasemele 84,0, kuid on nüüdseks taas veidi tugevnenud. Nikkei 225 lõpetas päeva 1,5%-lises plussis.

Täna avaldatakse mitmel pool teenustesektori PMI indekseid. Eurotsoonis saame teada septembrikuu lõpliku näidu, mis tõenäoliselt kinnitab esialgset numbrit. USA-s ootab konsensus teenuste ISM-i kerget paranemist 51,5 pealt 51,8 peale, mis on ühtlasi data, mida investorid täna ka kõige rohkem jälgivad.

USA futuurid on hetkel kauplemas 0,1%lises plussis.

-

Šveitsi tarbijahinnaindeks tuli vastavalt ootustele 0,0% (M/M) ja 0,3% (Y/Y). Frank on samas dollari vastu tegamas uusi kahe ja poole aasta tippe. USD/CHF madalaim tase on hetkel 0,9702.

-

Saksamaa PMI teenustesektori indeks tuli 54,9 vs oodatud 54,6. Euro on hoogu saamas ja kaupleb dollari vastu 0,6% kõrgemal $1,3765 juures.

-

Eurotsooni PMI liitindeks ületas samuti ootusi: 54,1 vs oodatud 53,8.

Eurotsooni PMI teenustesektori indeks 54,1 vs oodatud 53,6. -

Jeen on dollari vastu oma päevase kaotuse tagasi teinud ja kaupleb hetkel isegi 0,1% kõrgemal 83,25 juures.

-

Tänane WSJ artikkel kirjutab, et lääneriikide madalate intressimäärade ja osaliselt ka dollari võimaliku nõrkuse tõttu on investorid jahtimas suuremat payoffi kõrgema tulususega arenevate riikide võlakirjaturgudel, võttes riski, et kui kohalik valuuta peaks ootamatult odavnema, kahaneb sellega ka võlakirja väärtus. Link

The demand for local currency bonds prompted the Philippines last month to issue $1 billion worth of peso bonds directed at global investors. The offering was oversubscribed by 13.5 times, according to Citigroup, enabling the Philippines to pay a yield of just 5%, while shifting the currency risk to the investors. Inflation in the Philippines, which in the past has run into double digits, is currently at 4%.

Investors are so bullish on the Philippines, Moody's Investors Service calculates that current bond yields imply the market thinks Philippines bonds should have an investment-grade rating of A3. Moody's actual rating on Philippines bonds is six notches below that.

-

Kulla futuur on täna teinud uue kõikide aegade tipu, jõudes $1329,40 tasemeni troy untsi eest.

-

Ka Suurbritannia PMI teenustesektori indeks tuli oodatud 51,0 asemel kõrgem ehk 52,8 punkti. Naelsterling sai korralikku tuge ja läbis $1,5900 taseme.

-

Positiivsete PMI tulemuste kõrval tulid eurotsooni augusti jaemüügi tulemused kõvasti alla ootuste: -0,4% vs oodatud 0,2% (M/M). Aastases lõikes kasvas jaemüük 0,6%, kuid oodati 1,3% kasvu. Euro pole veel tulemustele reageerinud ja kaupleb $1,3775 tasemel.

-

Moody´s tõstis Türgi krediidireitingu väljavaate stabiilselt positiivseks, tuues põhjenduseks majanduse taastumise kriisi-eelsele tasemele.

-

Gapping up

In reaction to strong earnings/guidance: ELRC +3.3%, WAG +1.7%.

Select financial related names showing strength: LFC +5.9%, STD +2.4%, NBG +2.2%, ING +1.9%, DB +1.7%, LYG +1.7%, UBS +1.4%, BBVA +1.4%, HBC +1.2%, AIG +1.1%.

Select metals/mining stocks trading higher: VGZ +4.7%, GSS +3.3%, GRS +2.8%, HMY +2.6%, HL +2.6%, GFI +2.1%, NXG +2.1%, MT +2.1%, ABX +1.9%, AUY +1.9%, GG +1.7%, SLW +1.4%.

Select oil/gas related names showing strength: BEXP +3.6% (announces State 36-1 #2H Rough Rider Three Forks well early production rate of 2,356 BOEPD, three high rate Bakken completions), TOT +2.1%, MRO +1.5%, CVX +1.4% (announces common share repurchases beginning in Q4 2010; targeting a repurchase rate of $500 mln to $1 bln a quarter ), STO +1.1%, REP +1.0%.

Other news: SNTS +15.8% (ticking higher: publishes RHUCIN clinical trial data), CLDX +14.5% (still checking; drug data was out yesterday before the open), PBTH +9.9% (says the FDA has granted orphan drug designation to hGH-CTP), GYMB +6.1% (ticking higher: Hearing move attributed to another article related to takeover), GERN +4.4% (announced that GE Healthcare has launched the first human cellular assay product for use in drug discovery and toxicity screening), CLNE +2.6% (to build, own and operate natural gas truck fueling facilities nationwide in partnership with Pilot Flying J), WFR +2.5% (subsidiary SunEdison sells solar power plant to First Reserve), NAV +1.4% (delivers over 7K new 2010 vehicles ).

Analyst comments: ETH +2.2% (upgraded to Neutral from Sell at Goldman), AAPL +0.5% (initiated with Buy at Jefferies).

Gapping down

In reaction to disappointing earnings/guidance: MXL -12.5% (also downgraded to Buy from Strong Buy at Needham), TLB -10.7%, IRM -3.7%, WWW -2.8%, MOS -1.2%.

Other news: GTSI -4.8% (provides update on temporary suspension by the Small Business Administration ), CL -0.7% (early weakness attributed to premarket tier 1 firm downgrade).

Analyst comments: CRNT -2.7% (downgraded to Hold from Buy at Jefferies), RYL -2.3% (downgraded to Underperform from Neutral at Credit Suisse), HD -1.5% (downgraded to Neutral from Buy at Goldman), BMC -1.4% (downgraded to Neutral from Buy at Gleacher), BTU -0.9% (downgraded to Hold from Buy at Deutsche Bank).

-

S&P 500 futuur on avakella lähenedes vaikselt kõrgemale liikunud ning kaupleb hetkel 0,75% plussis.

Euroopa turud:

Saksamaa DAX +0,66%

Prantsusmaa CAC 40 +1,54%

Suurbritannia FTSE100 +0,69%

Hispaania IBEX 35 +1,70%

Rootsi OMX 30 +1,45%

Venemaa MICEX -0,21%

Poola WIG +0,51%Aasia turud:

Jaapani Nikkei 225 +1,47%

Hong Kongi Hang Seng +0,09%

Hiina Shanghai A (kodumaine) suletud

Hiina Shanghai B (välismaine) suletud

Lõuna-Korea Kosdaq -0,05%

Austraalia S&P/ASX 200 -0,40%

Tai Set 50 +0,48%

India Sensex 30 -0,33% -

Thermadyne Holdings agrees to be acquired by Irving Place Capital for $15/share in cash; total transaction valued at ~$422 mln

-

Moody’s Investor Service teatas täna, et on rahul Kreeka valitsuse astud sammudega võlakriisi lahendamiseks ning samas vaimus jätkates on võimalik, et Kreeka krediidireitingut tõstetakse.

New York Times kirjutab, et 2011. aasta riigieelarve kohaselt peaks uued maksutulud lisama eelarvesse 5 miljardit eurot ning kulutusi vähendatakse €1.5 miljardi võrra. Eelmisel aastal oli eelarve defitsiit 13.6% SKPst ning sellel aastal plaanitakse viia see näitaja 7.8%ni, mis on väiksem kui esialgne 8.1% suurune eesmärk. 2011. aasta eelarves soovitakse eelarvedefitsiit viia 7%ni SKPst, mis on vähem kui IMF ja ELi päästeplaani 7.8% suurune eesmärk. Eelarve sisaldab endas ühekordset maksu ettevõtetele ja käibemaksu tõstmist.

-

USA tööstussektoriväline ISM indeks tõusis augusti 51,5 pealt 53,2 punktini septembris, ületades sellega oodatud 52,0 punkti. Euro kaupleb hetke seisuga 0,93% kõrgemal ehk $1,3810 juures.

-

Euro jätkab rallit, saavutades dollari vastu uue kaheksa kuu tipu $1,3850 juures.

-

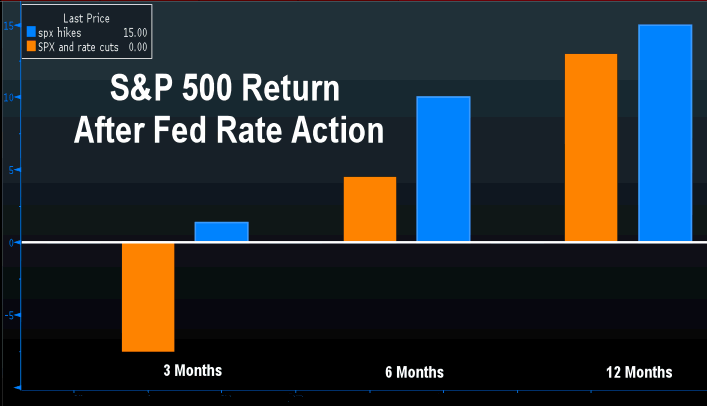

Teatavasti lõppevad kvantitatiivse lõdvendamise programmid pahatihti inflatsiooniga, mis sunnib keskpanku baasintressimäära kergitama. Oppenheimer kirjutab hiljuti avaldatud analüüsis, et ajalooliselt vaadatuna on intressimäärade kergitamine peegeldanud S&P 500 indeksi tootluse kasvu ning intressimäärade langetamine vastupidi langust. Nimelt 3 kuud pärast baasintressimäära tõusu on indeks tõusnud 1.4%, 6 kuud pärast tõusu 10% ja 12 kuud pärast tõusu ca 15%. Intressimäärade langetamise korral on indeks langenud 3 kuu jooksul aga 7.5%. Allolev graafik põhineb Oppenheimeri andmetel.

-

Paljudes finantsportaalides on täna välja toodud S&P 500 indeksi ja kulla hinna suhe, mis on täna ca 0.86 peal. Kuigi S&P 500 indeks kaupleb ca viimase 5 kuu tippude lähedal, siis kui vaadata S&P 500 indeksi ja kulla hinna suhet ei ole tegemist just erilise „ralliga“.

-

At 3:00 p.m. ET, NYSE volume stood @ 749M vs. 614M yesterday, a +22% increase.

At 3:00 p.m. ET, NASDAQ COMP volume stood @ 1.6B vs. 1.4B, a +13.5% increase.

Käive turul veidi parem, kui viimasel ajal on tavaliselt olnud. -

Peab mainima ka USA Nasdaq indeksi tänast prisket tõusu, päeva tipp + 2,5 % (2026).

-

Equinix (EQIX) drops 14 pts to 91.00 after cutting rev guidance to $328-330 mln vs $336.78 mln consensus; co increased adjusted EBITDA outlook to greater than $140 mln

Aktsia järelturul kauplemas -9% madalamal $91 tasemel. Sellist kiiret müüki näeme tulevikus sellisel turul üha tihemini. -

YUM! Brands prelim $0.73 vs $0.72 Thomson Reuters consensus; revs $2.86 bln vs $2.87 bln Thomson Reuters consensus

YUM! Brands raises FY10 EPS to $2.43-2.48 vs $2.48 Thomson Reuters consensus

Esimene reaktsioon -1.5% madalamale, hetkel juba tagasi $46.30