Börsipäev 18. november

Kommentaari jätmiseks loo konto või logi sisse

-

Eile päeva teises pooles dollari suhtes tugevnenud euro on viitamas paranenud isule riskivarade järgi, kuna usutavasti kavatseb Iirimaa vastu võtta abipaketi (EL ja IMF alustavad täna läbirääkimisi). Mõningast taandumist on võimalik täheldada ka Euroopa perifeeriariikide võlakirjaintressides. Aasia on täna korralikus plussis ning USA indeksite futuurid kauplemas 0,6% kuni 0,8% kõrgemal võrreldes eilse sulgumisega.

Makrouudiseid kuigi palju täna ei ole, mistõttu kujundab sentimenti pigem Iirimaa teema. Euroopas avaldatakse kell 11.30 Suurbritannia oktoobrikuu jaemüügi muutus. USA-s aga jälgitakse esmakordselt töötuabiraha taotlenute arvu, mille suurusjärguks prognoosib konsensus 442K vs 435K üle-eelmisel nädalal. Kestvate taotluste mahuks oodatakse 4300K vs 4301K 6. novembril lõppenud nädalal. Kell 17.00 avaldatakse Philadelphia Fedi novembrikuu ärisentimendi indeks.

-

Samal ajal kui Iirimaa valitsus eitab vajadust laenu järele, räägib pangandussektor hoopis teist lugu. FT artiklis kirjutatakse, et väheneva usalduse tõttu on ärikliendid viimased kaks kuud oma deposiite Iiri pankadest välja võtnud. Irish Life & Permanent'i sõnul on ettevõtted augusti ja septembri jooksul võtnud välja 600 miljonit eurot, mis moodustab ca 11% panga kõikidest deposiitidest. Sarnasele trendile viitas eelmisel nädalal Bank of Ireland ja tõenäoliselt reedel ka Allied irish Banks, kes raporteerib siis oma kolmanda kvartali majandustulemused. Rahastamisraskute tõttu on pöördutud ka Euroopa Keskpanga poole ning kõrvalolevalt jooniselt on näha, kuidas Iirimaa finantssektor on muutunud ECB pakutava likviidsuse suurimaks kasutajaks. Ent isegi see pole olnud piisav....

Samal ajal kui Iirimaa valitsus eitab vajadust laenu järele, räägib pangandussektor hoopis teist lugu. FT artiklis kirjutatakse, et väheneva usalduse tõttu on ärikliendid viimased kaks kuud oma deposiite Iiri pankadest välja võtnud. Irish Life & Permanent'i sõnul on ettevõtted augusti ja septembri jooksul võtnud välja 600 miljonit eurot, mis moodustab ca 11% panga kõikidest deposiitidest. Sarnasele trendile viitas eelmisel nädalal Bank of Ireland ja tõenäoliselt reedel ka Allied irish Banks, kes raporteerib siis oma kolmanda kvartali majandustulemused. Rahastamisraskute tõttu on pöördutud ka Euroopa Keskpanga poole ning kõrvalolevalt jooniselt on näha, kuidas Iirimaa finantssektor on muutunud ECB pakutava likviidsuse suurimaks kasutajaks. Ent isegi see pole olnud piisav.... European bankers said the revelation that, in the two months to the end of October, the Irish central bank had to provide €20bn in exceptional liquidity assistance outside the ECB programme suggested that some banks had already reached the ceiling of assets they could use to tap ECB liquidity.

-

Reuters Breakingviews hinnangul võib kolme Iiri panga (Allied Irish Banks, Bank of Ireland ja Anglo Irish Bank) rahastamiseks ja rekapitaliseerimiseks vaja minna jämedalt 100 miljardit eurot. Link

The biggest problem is funding. Ireland’s big three banks have about 110 billion euros of wholesale funding falling due in the next three years. They are unlikely to be able to roll this over unless the EU guarantees their debt.

-

Eile istusid terve päeva koos USA riikliku ravikindlustuse (CMS)-i poolt määratud komisjon ( advisory panel) ning arutasid, kas hakata katma Dendreon (DNDN)- i vähiravimit Provenge`t . Kuna aastane ravi on üsna kallis ( $93 000), siis vähesed patsiendid saaks endale seda lubada ja seetõttu on CMS-i otsus ka väga oluline.

Reutersi vahendusel võib lugeda, et eile jõudsid komisjoni liikmed ka otsusele ning hääletasid ravimi katmise poolt. Lõpliku otsuse tegemisel ( mida oodatakse järgmisel aastal) võtab CMS arvesse ka komisjoni arvamust. Analüütikute arvates oli komisjoni pooldav otsus väga hea märk ning investoritele peaks olema see suur kergendus. Eilsel järelturul kauples DNDN ligi 6% plusspoolel.

-

Kas GM võiks olla täna kauplemisidee?

Arvestades ülemärkimist jne.siis peaks toimima.

TSLA IPO vastu oli küll suur huvi ,kuigi polnud kasumis.

Veits erinevad asjad kah muidugi. -

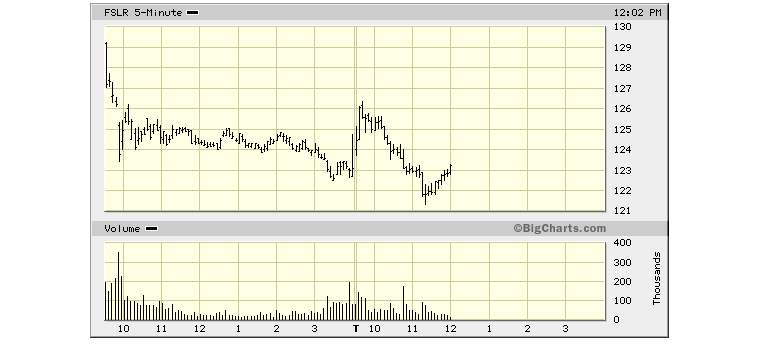

Täna annab eilsele Credit Suisse solarite sektori negatiivsele reitingule vastulöögi Citi ja Merrill Lynch`i analüütikud.

Citi tõstab Suntech Power ( STP) reitingut „müü“ pealt „hoia“ peale ja hinnasihi $7 pealt $8,50 peale.

While STP remains structurally disadvantaged given inherent process complexity of next-gen Pluto technology, the Street is now overly bearish on the ultimate EPS impact from long-evident cell/module oversupply in 2011.

Lühidalt öeldes on STP olukord analüütikute arvates endiselt keeruline, kuid konsensuse hoiak on nende sõnul muutunud juba liigselt negatiivseks.

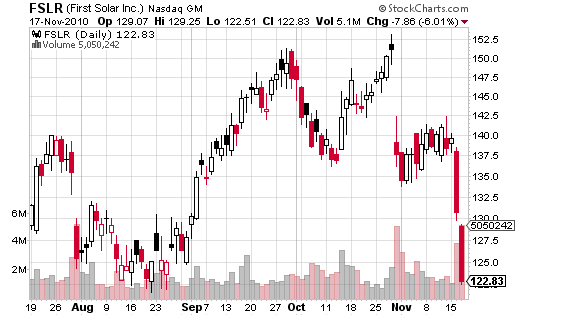

Merrill Lynch omakorda toetab Citi analüütikud positiivsete kommetaaridega First Solar (FSLR) ja GT Solar kohta.

FSLR kohta ütlevad analüütikud järgmist:

Various factors could lead to pricing upside relative to Street models anticipating a 15%ish ASP decline next year: (1) the mix will shift to Italy and France, whichoffer higher ASPs; (2) rebate use could decline and pricing renegotiations areunlikely except in extreme circumstances; and (3) US margins look good given competitive bidding for the company’s projects.

Nende sõnul võivad mitmed faktorid konsensuse kardetud -15% ASP langust järgmine aasta leevendada. Tuuakse välja suunitlus Itaalia ja Prantsuse turule, mis peaks järgmisel aastal olema kokku vähemalt sama suur kui Saksamaa ning seal on ASP kõrgem. Analüütikud ei usu, et firma on sunnitud uuesti hakkama pidama läbirääkimisi oma Euroopa edasimüüjatega ning USA-s on ettevõtte projektide järele jätkuvalt suur huvi.

SOLR kohta ütlevad analüütikud järgmist:

Furnace declines anticipated, but how deep & how long? In our view, SOLR sold off today on a competitor downgrade amid concerns of solar equipment oversupply. While at some point there will be an oversupply (SOLR's furnace orders peaked earlier this year), we believe there is still runway left in the stock. We expect CY11 furnace revenues to decline, and so does consensus; with a modest offset from poly reactor and LED related revenues. Although the magnitude of the decline is debatable and oversupply concerns shift to late 2011 and into 2012, we view the stock sell-off as a good entry point.

Analüütikud on Credit Suisse ametivendadega a ühel nõul selles osas, et ületootmine on üpris reaalne väljavaade, aga käibe languse põhirõhk peaks langema 2011. aasta lõppu ja 2012. aasta algusesse ehk siis näevad nad antud juhul aktsias head ostukohta.

Arvestades tänast turu sentimenti ja eilset sell-off`i, siis põrge eelnimetud aktsiates on üsna reaalne, kuigi ilmselt mitte jätkusuutlik.

-

Täna on ka Credit Suisse päris põneva reitingumuutusega väljas.

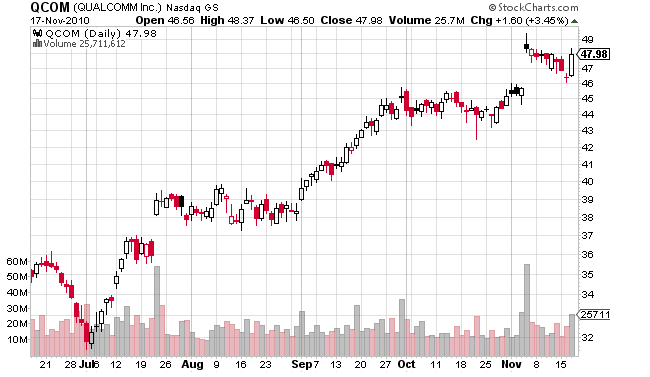

Credit Suisse tõstab Qualcomm (QCOM) reitingut „hoia“ pealt „osta“ peale ja hinnasihi $50 pealt ja $60 peale.

We now expect WCDMA chipset share rising longer term to 45%, with QCT margins sustainable at ~27% given a solid strategic position based on several factors. 1) Strong Android alignment – here we believe Android could capture 23% of the smartphone market in 2011 in addition to ramping at new customersm such as Nokia and Apple. 2) Snapdragon is allowing QCT to address new adjacencies such as tablets. 3) An early move to 28nm manufacturing in late FY11 should provide a cost advantage at the low-end of the market, where we expect volume growth to be robust.

Eelkõige usuvad analüütikud, et Android telefon võiks järgmisel aastal võtta 23% nutitelefonide turust, siis võidab sellest ka QCOM ja lisanduvad ka uued kliendid Nokia ja Apple. Lisaks peaks uuem versioon seni kasutusel olevast Snapdragoni kiibist ( ca 5x efektiivsem )andma kulueelist ning avama ukse ka low-end seadmete turule.

Miks mulle see soovitus meeldib:

• Viisakas hinnasiht ( street high 61)

• Credit Suisse on olnud QCOM suhtes negatiivne alates detsember 2009.

• Ka sentiment on aktsia suhtes pigem negatiivne olnud.Mis mulle selle soovituse juures natuke ei meeldi:

• Sama teema, mis eilegi; aktsia on alates suvest rallinud ligi 50%, seega on Credit Suisse oma upgrade`ga siiski pisut hiljaks jäänud.

•Täna on turg üleval Iirimaa päästmise ja GM IPO hype`i tõttu, mis võib olla nii positiivne kui ka negatiivne, sest USA turg ei pruugi välismaiste uudiste peale eriti kaua rallida, seega on oht tagasilangusele.

-

Initial Claims 439K vs 442K Briefing.com consensus, prior revised to 437K from 435K

Continuing Claims fall to 4.295 mln from 4.343 mln -

Gapping up

In reaction to strong earnings/guidance: ARUN +7.9%, SPRD +5.9%, LTD +5.1% (also declares $3/share special dividend and authorizes $200 mln repurchase program), DRYS +4.0%, NTAP +4.0% (rebounding after the stock dropped 4 points in late trading following early release of earnings prior to stock halt; added to Short term Buy list at Deutsche Bank ), ,NTES +3.5%, CSIQ +3.3%, PLCE +0.7%.

M&A news: LTXC 35.5% (Verigy merges with LTC Credence; Expects annualized synergies of at least $25 mln).

Select financial related names showing strength: IRE +11.1% and AIB +6.5% (Talks are underway in Dublin between the ECB and IMF officials), PMI +5.3%, ING +3.9%, LYG +3.6%, STD +3.6%, BCS +3.5%, RBS +3.2%, DB +2.9%, ITUB +2.9%, BPOP +2.5%, MBI +2.5%, HBC +2.3%.

Select metals/mining stocks trading higher: PAL +7.6% (North American Palladium provides LDI exploration update: New zone discovered; offset and Cowboy zones extended), EXK +6.5%, HL +6.4%, SVM +5.5%, GGB +4.3%, RIO +4.2%, SLV +4.0%, MT +3.1%, FCX +3.0%, GDX +2.5%, BBL +2.2%, BHP +2.1%, SLW +1.7%, GLD +1.6%, AU +1.5%, GFI +1.4% (provides update on South Deep strike)... Select uranium names also trading notably higher: UEC +9.2%, URRE +7.2%.

Select oil/gas related names showing strength: HAWK +6.5%, LNG +5.9%, TOT +2.3%, BP +2.2%, RDS.A +2.1%, USO +1.6%, .

Select solar names trading higher following CSIQ results and SPWRA guidance: JASO +3.2%, TSL +3.1%, JKS +2.3%.

Select shippers getting boost from DRYS results: EXM +4.7%, FRO +2.1%, DSX +2.1% (receives delivery of the post-panamax dry bulk carrier M/V Alcmene and time charter contract for M/V Aliki), SB +1.0%.

Other news: EXEL +22.9% (reports promising interim data from patients treated with XL184 with Ovarian Cancer and Castration-Resistant Prostate Cancer), SODA +13.0% (recent IPO ticking higher; GM IPO priced at high end), DNDN +8.7% (confirms details surrounding MEDCAC hearing today), CTIC +3.1% (EMA validates and accepts MAA for Piruvri), AXL +2.7% (Cramer makes positive comments on MadMoney), F +1.9% (General Motors officially prices IPO at $33/share; Ford Motor to change stake in Mazda to 3.5% from 11%; both companies remain committed to strategic partnership), JCI +1.6% (Cramer makes positive comments on MadMoney),

Analyst comments: CRH +4.8% (upgraded to Buy from Hold at ING Group), GLNG +3.8% (upgraded to Buy from Neutral at Goldman), QCOM +1.9% (upgraded to Outperform from Neutral at Credit Suisse), MOT +1.1% (initiated with a Buy at Stifel Nicolaus), CMG +0.7% (initiated with a Hold at Miller Tabak).

-

Gapping down

In reaction to disappointing earnings/guidance: HUM -6.6%, SHLD -4.8% (ticking lower), ROST -2.1%, PETM -2.1%, WSM -1.1%.M&A news: VRGY -3.6% (Verigy merges with LTC Credence; authorizes increase in share repurchase program).

Other news: HEAT -9.7% (is offering 5,000,000 shares of its common stock in an underwritten public offering pursuant to an effective shelf registration statement), APWR -7.8% (postpones quarterly conference call from November 18 to Later in 2010; co states that postponement was not due to any accounting irregularities), WLT -5.0% (enters agreement with Western Coal's largest shareholder to purchase shares at CAD 11.50 per share), LGCY -4.6% (announces public offering of 3 mln units representing limited partner interests), NXTM -4.1% (filed for a mixed shelf offering for an indeterminate amount; announces the sale of 3.2 million shares of common stock), TRE -2.3% (announces $15 mln private placement).

-

USA indeksite futuurid on hetkel kauplemas 0,8% kuni 1,1% kõrgemal

Euroopa turud:

Saksamaa DAX +1,48%

Prantsusmaa CAC 40 +1,59%

Suurbritannia FTSE100 +1,40%

Hispaania IBEX 35 +1,56%

Rootsi OMX 30 +1,43%

Venemaa MICEX +0,84%

Poola WIG +0,06%Aasia turud:

Jaapani Nikkei 225 +2,06%

Hong Kongi Hang Seng +1,82%

Hiina Shanghai A (kodumaine) +0,93%

Hiina Shanghai B (välismaine) +1,75%

Lõuna-Korea Kosdaq +1,66%

Austraalia S&P/ASX 200 +0,34%

Tai Set 50 +1,60%

India Sensex 30 +0,33% -

General Motors: Specialsts at NYSE tells CNBC that GM shares to open at range of $36-$37

-

General Motors (GM) opens for trading at $35 after pricing IPO at $33 Vs. $32-$33 upwardly revised price range

-

Rev Shark: Watch for Another Failed Bounce

11/18/2010 8:53 AMWhat's good for the country is good for General Motors, and vice versa.

-- Charles E. Wilson, President of GM in 1952It was disappointing that this oversold market was unable to generate a better bounce yesterday but it is making up for the shortfall this morning. A bailout deal for Ireland, less harsh than expected inflation fighting efforts in China and the upbeat General Motors (GM) IPO have the market geared up for a big open.

The overseas news is causing a weaker dollar that is helping gold, oil and commodities bounce back sharply. The GM IPO is going to open strongly and that is helping to create a party atmosphere. With the bulls out of position due to the recent weakness, the scramble is on for long exposure.

As I've been writing lately, we need to be flexible and opportunistic and ready to play a quick bounce even though a downtrend has been developing. We really have to watch for another failed bounce. Failed bounces cause the great pain of downtrends as overanxious bulls are caught by surprise -- but they also offer great trading if you catch them right. The key is to not overstay your welcome and to avoid thinking the market will go straight back up as if nothing happened. The psychology of the market shifts when it has a breakdown like the one we have seen over the past couple weeks. So we need to be aware of that and not expect people to act like nothing happened.

Since the bottom in March 2009, the market has had an unusual propensity for "V"-shaped recoveries after a pullback, but that doesn't mean it is the smart way to bet. Usually, after the sort of breakdown we have seen recently, there is a supply of trapped bulls who are anxious to escape positions if they can do so into strength. They have been stressed by recent losses and they will feel better if they can sell some positions close to break-even and raise some cash.

For some reason, this market has ignored that sort of psychology. I suspect that it is because of the role that the Fed -created liquidity has played. This huge supply of cheap dollars is now looking for a place to go and the money keeps the bounces running once they start. In addition, market action often tends to be self-fulfilling. After a series of "V"-ish bounces, we continue to see more of them, as traders anticipate that the theme will continue.

The bounce is on this morning and now we have to see how much momentum we can regain. If you have made some buys into weakness, it wouldn't be a bad idea to lock in some quick gains on this strong open. But the much more difficult question is how much do we want to chase at this point? Typically, I want to wait an hour or so after an open like this to see how aggressively it is sold. If the market is still holding up well after an hour of trading, then I'll start hunting for stocks that look like they have room to bounce further before they run into resistance.

The key technical level for the S&P 500 is a little under 1200 so there is more room to go even after this big open. We'll see how the market acts once things settle down and the GM IPO starts trading. If we don't see early gains quickly given back, then the chances for an uptend that lasts all day will go up sharply.

-

October Leading Index +0.5% vs +0.6% Briefing.com consensus, September revised to +0.5% from +0.3%

November Philadelphia Fed +22.5 vs +5.0 Briefing.com consensus, October +1.0 -

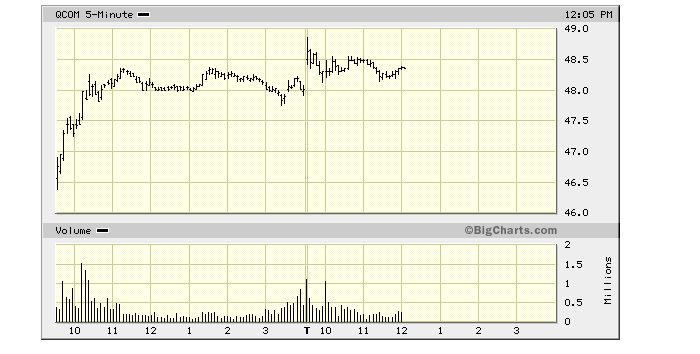

QCOM-i puhul sai täna siiski määravaks asjaolu, et aktsia on läbi teinud juba korraliku ralli ja nüüd hakkab jõud raugema. Nagu ma ka hommikul ütlesin häiris see mind natuke selle soovituse juures, kuigi ma pean tunnistama, et Credit Suisse analüütikute argumendid meeldivad mulle endiselt.

Reaalset kauplemismaterjali pakkus täna FSLR solarite seltskonnast. STP ja SOLR puhul oli ostumomenti natuke keeruline valida, sest eelturul olid aktsiad juba liigselt üles ostetud ja seetõttu jäi ka upside väga piiratuks. See-eest pakkus FSLR suurepärast võimalust soetada positsioon kas eelturul või avanemisel $124 kandis ning esimese 10 minuti jooksul pakkus aktsia väga kena trade`i. Aga kuna tegemist oli puhtalt põrkemänguga, siis oli ka oodata, et plusspool antakse käest ära üsna kiiresti.

-

Foot Locker (FL) initiated earlier with a Outperform at Wedbush; tgt $21

Võib tuge saada. -

CSPAN reports that 90-day jobless benefit extension falls short of House passage

-

Taaskord peetakse USA esindajatekojas aru, kas pikendada töötuabiraha makseid juba pikemat aega tööta olnud kodanikele või mitte. Sedapuhku on vabariiklased need, kes uue seadusega päri ei ole ning ilmselt jääbki seadus pikendamata. 31. detsembriga lõpetab riik töötuabiraha maksmise 2 miljonile ameeriklasele (keskmine makse on ca $310 nädalas). Esindajatekojal oli arutusel programmi pikendamine veebruari lõpuni, mis oleks suurendanud USA eelarvedefitsiiti $12.5 miljardi võrra.

-

Google Finance pakub GM-i aktsiagraafiku nostalgia versiooni :)

-

Keda huvitab, mis fondijuhid GM aktsiasse investeerimisest arvavad, siis võiks lugeda artiklit

TheStreet.com veebilehelt.

Paljud fondijuhid peavad General Motors`t siiski riskantseks investeeringuks ja seda peamiselt valituse suure osaluse tõttu ning eelistavad pigem Ford ((F)-i. -

GM - Government Motors

-

Paar minutit tagasi jõudis Bloombergi uudis, et New York (linn), mille defitsiit on $3.3 miljardit, plaanib järgmise pooleteise aasta jooksul vähendada töötajaid 10,00 võrra. 6,200 töötajat koondatakse. New Yorki linna heaks töötab ca 300,000 inimest. Linna esindajate poolt antud kommentaar kinnitab taaskord teesi, et linnade ja osariikide olukord on ikka päris hull:

„We face a significant challenge for the next year as federal stimulus dollars run dry and the city still suffers from the impacts of the national economic downturn.... we simply cannot afford the size of our current workforce“.

-

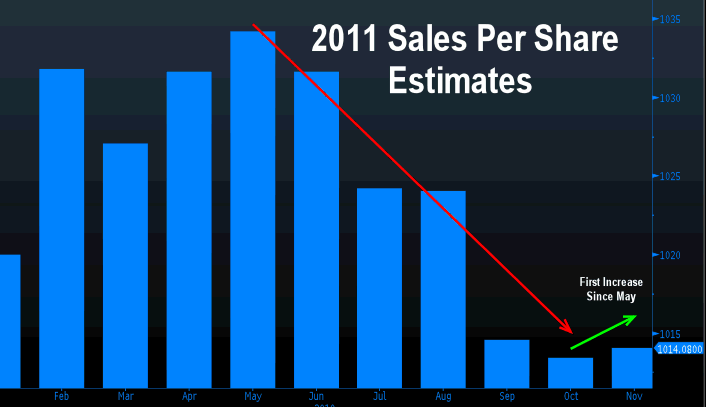

Ka analüütikud on QE2 ning viimase aja sündmustest tulenevalt oma prognoose korrigeerinud – esimest korda viimase 6 kuu joksul on analüütikud tõstnud S&P 500 indeksisse kuuluvate ettevõtete müügitulude prognoosi. Alloleval graafikul kujutatud prognooside kohaselt tõusevad tuleval aastal müügitulud keskmiselt 5.7% ehk $1,014.08le aktsia kohta. Tegemist on ca 1.8 protsendipunkti ajaloolisest keskmisest prognoositud kasvust suurema kasvuga. Kui rääkida aktsiapõhisest kasumist, siis viimase 4 nädala jooksul on analüütikud tõstnud 740 ettevõtte 2011. aasta EPS prognoosi nign langetanud 576 ettevõtte EPS prognoosi.

-

Dell prelim $0.45 vs $0.33 Thomson Reuters consensus; revs $15.39 bln vs $15.76 bln Thomson Reuters consensus

-

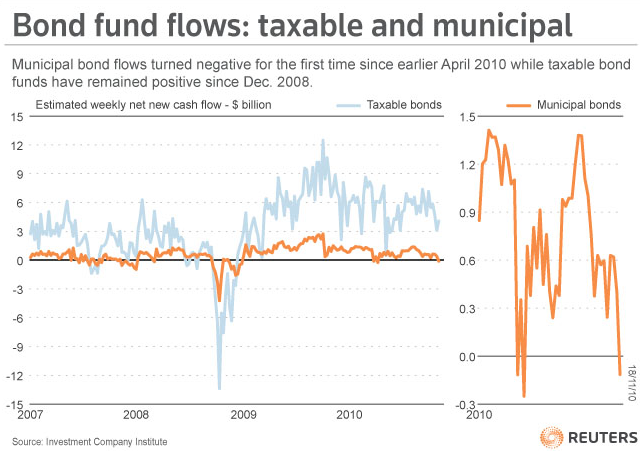

Allolev graafik pärineb Reuters’ist ning tekst zerohedge’ist. Reutersi andmetel vähendati esimest korda 14. aprillist saati maksuvabade munitsipaalvõlakirjade fondide positsioone möödunud nädalal $115 miljoni võrra. Enamasti investeerivad munitsipaalvõlakirjadesse fondid ehk kui nende osalus väheneb tõusevad ka tulususe määrad.