Börsipäev 13. oktoober

Log in or create an account to leave a comment

-

Balti põhinimekirjas tehti teisipäeval 5084 tehingut ning käive oli 2,797 miljonit eurot, millest Tallinna börsi käive moodustas 1,007 miljonit eurot ja Vilniuse börsi käive 1,729 miljonit eurot. Tehinguid tehti vastavalt 2877 ja 2101.

Enimkaubeldud aktsiad olid:

Suurimad tõusjad ja langejad olid:

Uudised:

Eften Real Estate Fund III EFT1T osaku puhasväärtus (NAV) oli septembri lõpu seisuga 18,0499 eurot, kasvades kuuga 0,9 protsenti. Osaku raamatupidamislik puhasväärtus ilma edasilükkunud tulumaksukohustust ja intressiderivatiivide õiglast väärtust arvestamata (EPRA NAV) oli septembri lõpu seisuga 19,07 eurot ehk 0,8 protsenti rohkem kui kuu varem. Septembris teenis Eften Real Estate Fund III AS konsolideeritud müügitulu kokku üle 1,1 miljoni euro, mis on 28 000 eurot vähem kui augustis. Väiksem üüritulu tuli peamiselt hooajaliste tulude langusest ning üürnike vahetusest septembris Saules Miestase kaubanduskeskuses.

Ekspress Grupi EEG1T digitaalsete tellimuste hulk Baltimaades kasvas kolmandas kvartalis 11 protsenti ning ulatus septembri lõpus 121 874 tellimuseni. Aastavõrdluses oli tellimuste kasv 75 protsenti ning tänavuse aasta üheksa kuu arvestuses 50 protsenti.

Tallinna Kaubamaja Grupi TKM1T 2021. aasta kolmanda kvartali konsolideeritud auditeerimata müügitulu oli 206,2 miljonit eurot, ületades sellega aasta varasemat müügitulu 6,2%. Üheksa kuu müügitulu oli 604,1 miljonit eurot, kasvades võrreldes 2020. aasta esimese üheksa kuu tulemusega, mil müügitulu oli 540,7 miljonit eurot, 11,7%. Grupi 2021. aasta kolmanda kvartali konsolideeritud auditeerimata puhaskasum oli 12,6 miljonit eurot, mis oli 69,1% kõrgem eelmise aasta võrreldava perioodi kasumist. Grupi 2021. aasta 9 kuu puhaskasum oli 20,3 miljonit eurot, mis ületas eelmise võrreldava perioodi tulemust 76,4%. 2021. aasta kolmanda kvartali müügitulemust mõjutas ehk kõige enam soodne olukord Eesti jaekaubandusturul.

Sel nädalal:

15.10 Novaturas NTU1L septembri müügitulemused -

Ühendriikide aktsiaturu indeksid jätkasid teisipäeval liikumist kitsas vahemikus. Investorite meelel on eeskätt inflatsioon, mille tagajärgedest loodetakse saada paremat ülevaadet ettevõtete kolmanda kvartali tulemustest, alustades JPMorgani aruandega täna enne USA börside avanemist. S&P 500 indeks lõpetas sessiooni 0,2% madalamal, Nasdaq alanes 0,1% võrra. Euroopas suutis Stoxx 600 hommikusest suuremast langusest taastuda, ent jäi lõpuks siiski 0,1% miinuspoolele.

Saksamaa investorite ja analüütikute kindlustunne valmistas oktoobris järjekordse negatiivse üllatuse, kui jooksva olukorra hinnangut peegeldav indeks alanes 31,9 punktilt 21,6 punktile (oodati 28,5 punkti) ning järgmise kuue kuu ootuste indeks langes 26,5 punktilt 22,3 punktile (oodati 23,5 punkti). Ettevaatav indeks on nüüd madalaimal tasemel alates pandeemia algusest mullu märtsis. Langus on peaasjalikult tingitud tarneraskustest töötlevas tööstuses, millest hiljaaegu kõneles ka augustikuu tehaste tellimuste ja tööstustoodangu statistika. See on ajendanud finantseksperte langetama ettevõtete kasumiootusi, eriti ekspordile orienteeritud sektorites.

Aasia aktsiaturud liikusid öösel erinevates suundades: Nikkei langes 0,2%, Shanghai Composite tuli 0,4% allapoole ning S&P/ASX200 kaotas väärtusest 0,1%. Lõuna-Korea Kospi seevastu parandas taset 1%, India Sensex kerkis 0,5% ning Hongkongi börsil taifuuni tõttu kauplemist ei toimunud. Hiina eksport üllatas septembris teist kuud järjest positiivselt, kasvades dollarites mõõdetuna 28,1% võrreldes mullu sama ajaga (prognoositi 21,5%). Seevastu impordi kasv valmistas pettumuse, suurenedes aastaga oodatud 20,9% asemel 17,6% (augustis 33,1%). Välisnõudlus on pakkumas tuge Hiina majandusele, mille sisenõudlust on tagasi hoidmas kinnisvarasektori jahtumine ning elektrikatkestused.

Brenti toornafta hind püsis stabiilsena 83,3 dollaril, Bitcoini hind andis pärast eile 57,5 tuhande dollari taseme saavutamist mõnevõrra järele, liikudes kirjutamise hetkel 56,1 tuhandel dollaril.

Tänastest majandusuudistest tõusevad esile eeskätt USA septembri inflatsioon ning FOMC septembri istungi protokoll.

09.00 Suurbritannia töötustoodang (august)

12.00 Euroala tööstustoodang (august)

15.30 USA inflatsioon (september)

21.00 FOMC septembri istungi protokoll -

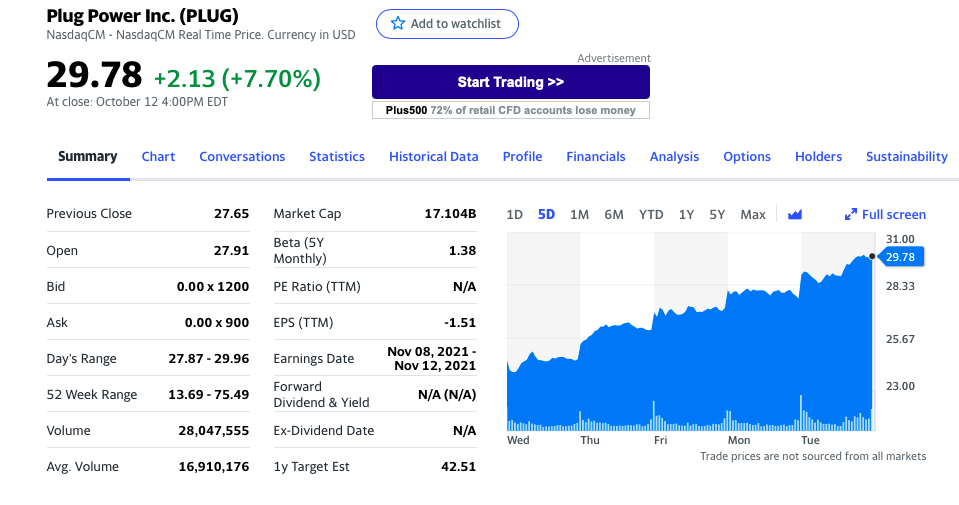

$PLUG : Plug Power Raised to Overweight overweight from equal-weight at Morgan Stanley. PT: $40, 34% increase from last price.

PLUG on nädal aega ostusurve all, kuna SEE

Nüüd ärkas ka Morgan Stanley analüütik. Oleks vist veel hullemini saanud. UG oleks võinud tulla ka ülehomme.

Turg kasutab tõenäoliselt seda "vau, upgrade" hommikust gäppi exitiks.

-

Kallim energia ja keskkonnanõuded võivad potentsiaalselt veelgi võimendada probleeme pakkumisahelates

Nyrstar will cut zinc production at its three European smelters by up to 50% in response to surging power costs, the latest signal of how Europe’s energy crisis is spreading through the region’s biggest industries. The company -- one of the world’s largest producers of zinc metal -- said significant increases in electricity costs and costs associated with carbon emissions mean running the plants at full capacity is no longer economically feasible.

China asks steel mills in some cities in northern China to cut steel production from November 15 to March 15 2022 - Industry Ministry. -

Suurbritannia töötleva tööstuse toodang kasvas augustis 0,5% võrreldes juuliga, ületades 0,0% ootust aga juuli 0,0% muutus korrigeeriti -0,6% peale. Mullusega võrreldes aeglustus toodangu kasv ootuspäraselt 6,1% pealt 4,1%le.

-

JPMorgan saavutas oodatust kõrgem tulu, samas ka laenuprovisjone vabastati arvatust märksa suuremas mahus

JPMorgan adjusted revenue $30.44 billion, estimate $29.86 billion

FICC sales & trading revenue $3.67 billion, -20% y/y estimate $3.70 billion

Equities sales & trading revenue $2.60 billion, +30% y/y, estimate $2.17 billion

Investment banking revenue $3.03 billion, +45% y/y, estimate $2.65 billion

Recovery of credit losses $1.53 billion vs. provision $611 million y/y, estimate provision $17.9 million

Corporate & investment bank IB fees $3.30 billion, +52% y/y, estimate $2.79 billion

Net yield on interest-earning assets 1.62%, estimate 1.65%

Net charge-offs $524 million, -56% y/y, estimate $1.03 billion

EPS $3.74 vs. $2.92 y/y, estimate $2.97 (range $2.58 to $3.31) -

USA alusinflatsioon püsis septembris võrreldes mullu sama ajaga ootuspäraselt 4,0% peal.

-

FOMC: "Participants noted that if a decision to begin tapering purchases occurred at the next meeting, the process of tapering could commence with the monthly purchase calendars beginning in either mid-November or mid-December."

FOMC: "*Various* participants stressed that economic conditions were likely to justify keeping the rate at or near its lower bound over the next couple of years."

FOMC: "In contrast, *a number* of participants raised the possibility of beginning to increase the target range by the end of next year"