12%

Kommentaari jätmiseks loo konto või logi sisse

-

Kust tuleb arvamus,et aktsiaturud peaksid pikas perspektiivis tõusma 12%.Minevik ei peaks kyll mingi vabandus olema.See kui mingit pensionifondi pähemääritakse ja toetutakse 12%-le on puhas bullshit .Äkki saan ka targemaks..

-

see arv on minuteada alla 12% isegi, kuid toetub ju puhtalt statistikale, minevikus toimunud liikumistele. Kui aktsiad on viimased peaaegu 100 aastat keskmiselt nii palju tõusnud aastas, siis miks nad ei peaks seda ka edaspidi tegema? Mis oleks see sündmus, mis paneb sellele piiri?

Ei ole küll kõige asjakohasem näide, aga Olümpiamänge on ajalooliselt peetud keskmiselt iga 4 aasta tagant, välja arvatud mõne sõja ajal. Miks peaks/ei peaks Olümpiamängud järgmine kord toimuma? -

nagu wb ütles: If past history was all there was to the game, the richest people would be librarians.

-

See 12% on paras shallalaa... Kui kuskilt kätte saate, lugege Henry Blodgeti IRRATIONAL EXUBERANCE'i!

-

On veel kysimus, kas see 12% ei ole mitte yhe konkreetse riigi statistiline keskmine? Globaalne number on äkki teistsugune?

-

Sten,

Kui mälu ei peta siis mitusada aastat arvati, et Päike tiirleb ümber Maa (kirik muutis oma ametlikke seisukohti alles mõned aastad tagasi). Mitukümmend tuhat aasat ja rohkem oli

ju Päiksepoiss ilusti ühest ilmakaarest tõusnud väikse tiiru taevas teinud ja teiselt kuhugi õhtul ära kadunud. Päike on edasi, Maa samuti, ainult viimane tiirleb ümber Päikese. Ehk väga vabalt võib nii olla, et 80 aastat arvame, et toodab 12% aga tegelikult järgmised 800 aastat on QQQQ per aasta 2,2% tootnud verus inflatsioon 2%.

Vägivaldselt oletan, et kui öelda mõnele majandusteadlasele, et Dow Jones teeb 12% ka edaspidi kuna ta on seda teinud eelmised 80 aastat, siis vastab ta "Eat my dust".

Lihtsalt - pole mittemingisugust loogilist alust 12% väitmiseks. -

See 12% jutt on mindki huvitanud. Kuivõrd oma kalkull on kuningas viisin siis väikesed arvutused ise läbi. Baasiks võtsin Dow Jonesi, mis on eeldatavasti selle 12% väite aluseks, palju muid saja-aastaseid indekseid just polegi.

Kumultiivne tootlikkus:

1900-2000 (100a) on 5,4%

1905-2005 (100a) on 5,2%

1955-2005 (50a) 7%

1965-2005 (40a) 7%

1975-2005 (30a) 10%

1985-2005 (20a) 12%

1995-2005 (10a) 11%

2000-2005 (5a) -2%

Niisiis võib tõesti leida 20a perioode, kus tootlikkus on 12%, perioodil 1980-2000 oli isegi 14%. Samas näiteks 20aastane periood 1960-1980 annab keskmiseks kumulatiivseks tootlikkuseks 1% p.a.

Ehk siis saja-aastast keskmist tootlikkust 12% ei paista kuskilt, rohkem viiekas. -

Kusjuures mul on häguselt meeles, et sellest 12%-st hakati valju häälega rääkima just siis, kui Yahoo oli vist lausa maailma kalleim firma? Mis edasi juhtus, ei pea vist ütlema :P

-

12% tõi välja ka näiteks lhv - st hr Rain Lõhmus. Lugu on sellel aadressil https://www.lhv.ee/help/school/inv4x4.cfm?id=133330

Ei ole tõesti kontrollinud, aga seda numbrit olen mingitest muudest ürikutest ka näinud. -

Aga kogu see lugu muidugi indeksaktsiatest ja muust on väga tore. Ainult et tootlus kehtib siis, kui ikkagi ostad enne suurt tõusu, muidu on möga.

No võtame selle ivv, ka LHV kaudu kauplejate üks enimhoitud väärtpaber.

2 aasta peale tõusu ca 14% ja 5 aasta peale ca 8% (võtsin viimase languse välja).

Samas on USD EEK-i vastu kaotanud 2 aasta kohta -5% ja 5 aasta kohta -45%.

NB! Protsendid ei ole aasta peale viidud.

Nii et nagu ikka on võitnud midagi ainult see, kes investeeris parimal ajal ehk siis 2003.a. jaanuaris . Siis Ivv tõus 57% ja USD langus -20%, s.o. kolme ja poole aasta tulu ca 37%, mis teeb 10,5% aastas. Igasugused tehigu ja hooldustasud siit veel maha.

Ja USD languse peatumist pikaajalises perspektiivis vähemalt mina ette ei näe. -

YEAR S&P500 1950 22.63% 1951 16.35% 1952 11.78% 1953 -6.62% 1954 45.02% 1955 26.40% 1956 2.62% 1957 -14.31% 1958 38.06% 1959 8.48% 1960 -2.97% 1961 23.13% 1962 -11.81% 1963 18.89% 1964 12.97% 1965 9.06% 1966 -13.09% 1967 20.09% 1968 7.66% 1969 -11.36% 1970 0.10% 1971 10.79% 1972 15.63% 1973 -17.37% 1974 -29.72% 1975 31.55% 1976 19.15% 1977 -11.50% 1978 1.06% 1979 12.31% 1980 25.77% 1981 -9.73% 1982 14.76% 1983 17.27% 1984 1.40% 1985 26.33% 1986 14.62% 1987 2.03% 1988 12.40% 1989 27.25% 1990 -6.56% 1991 26.31% 1992 4.46% 1993 7.06% 1994 -1.54% 1995 34.11% 1996 20.26% 1997 31.01% 1998 26.67% 1999 19.53% 2000 -10.14% 2001 -13.04% 2002 -23.37% 2003 26.38% 2004 8.99% 2005 3.00% AVERAGE 9.29% STD DEVIATION 16.49% -

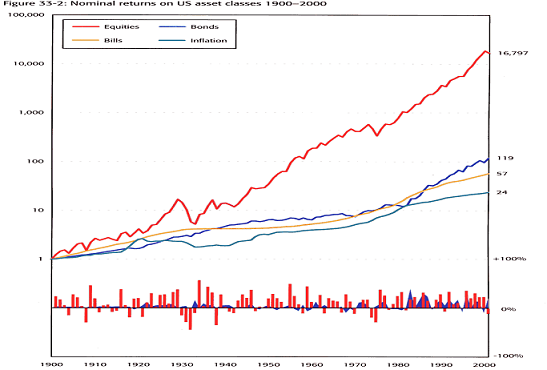

Kaevasin välja 1 vana Rain Lõhmuse presentatsiooni, kus on selline slaid (mitmed LHV töötajad on seda ise kasutanud oma hilisemates presentatsioonides). Allikat hetkel ei õnnestunud välja selgitada.

Minu arvutuse järgi 1 dollarist saab 16797 dollarit ligikaudu 10,21% aastatootluse juures.

Lisaks olen kuulnud numbritest a la 12,8% (väiksemad aktsiad) ja 11,4% (suuremad aktsiad).

Ma ise kaldun arvama, et Dow ei ole päris hea komponent ja tõenäoliselt on kasutatud ikka miski suurema arvu aktsiate aegridade keskmist. S&P500 näiteks on on Dow vastu Oliveri viidatud ajaperioodil performinud +37%.

Aga küsimus jääb, tegelen edasi :)

-

Kas mingi "jama" ei olnud nende dividendidega? Indeksid dividende ei reinvesteeri, aga aktsionär küll ja sellest ka suurem tootlikus?

-

velvo on dividendide osas õigel teel

Motley Fool Income Investor teab rääkida

Wealth-Building Fact #1: Solid, dividend-paying stocks are beating the rest of the market year-in and year-out.

In 2004, the dividend-payers of the S&P 500 outperformed non-payers 18.35% to 13.65%. And this trend goes way back...

From January 1926 through December 2004, the annualized total return for the S&P 500 was 10.5% per year. The dividend component comprised a full 41% of that return. In other words, stocks alone returned 6.1% on an average annual basis. With dividends, the return jumps to 10.5%.

How is it possible that solid, dividend-paying stocks are outperforming all those high-flying "flavor-of-the-month" investments?

It's simple, really. The market tends to favor quality companies that generate large amounts of free cash-flow. The kind of companies that can — and do — pay dividends.

Link siin, lisaks seal veel mõndagi huvitavat

-

Barclays Capital uuring UK aktsiate tootluse kohta väidab aktsiate 105 aasta tootluseks inflatsiooniga korrigeeritult 5,20% ja tõestab samuti dividendide olulisust. Kui keegi viitsiks UK inflatsiooninäitajaid uurida, siis saaks selle aktsiatootluse nominaalsele baasile tagasi viia.

Real Investment UK Returns by Asset Class (% pa)

Last 2005 10 years 20 years 50 years 105 years* Equities 18.9 4.2 6.7 7.0 5.2 Gilts 6.0 5.7 6.2 2.3 1.2 Corporate Bonds 9.8 8.0 Index-Linked 6.7 5.3 4.8 Cash 2.7 2.8 3.9 2.0 1.0 A £100 invested in UK shares in 1899, would have been worth £22,426 at the end of 2005, and that figure is adjusted for inflation. However, that result would have been dependent on the reinvestment of all the dividends since 1899.

If the dividends had been spent, the original £100 investment would be worth £197 in real terms. So dividends make a big difference.

-

Pigem ei huvitaks mind arvudes tuhnimine vaid filosoofilised probleemid.

Esiteks see ei ole argument,et 100 aastaga on niipllju tousnud,et järelikult tõuseb edaspidigi.

Tuleb 3 maailmasõda ja aktsiaturud hakkavad jälle 0-st pihta.

Kui isegi midagi ei juhtu,kas siis koik maailma elanikud,kes aktsiaid omavad saavad iga aasta 12% rikkamaks.Kust tuleb see "rikkus"?Kosmosest?1000 aasta pärast on siis iga maailmas elav inimene miljonär? -

privador,

minu nägemus:

1) just, juhul kui tuleb 3. maailmasõda,siis hinnad kukuvad peaaegu nulli. Nii on ka varem juhtunud.

2) 12% käib USA aktsiaturgude kohta. Kindlasti on turge, mille tõus on 0 või isegi negatiivne. USA turgudel on siiani olnud kombeks tõusta (üks põhjus) seetõttu, et USA majandus on järjepidevalt heas tempos kasvanud tänu (kiiremini) tõusvale produktiivsusele ning oma suurusele ja suhtelisele stabiilsusele, mis meelitab välismaist raha sinna juurde.

3) Kõik maailma elanikud, kes omavad aktsiaid, ei saa 12% aastas rikkamaks, sest nad kipuvad ostma siis kui hinnad tõusevad ja müüma siis kui hinnad langevad.

Loomulikult ma ei välista, et see nn "12%" muutub või liigub kuskile mujale regiooni. Tõenäoliselt juhtub see varem või hiljem. Aga usun, et selline tõus USA turgudel ei jätkuks, peab midagi suurt muutuma. Mis? Sellest räägivad meile ökonomistid tõenäoliselt kunagi hiljem :) -

privador,

Karl Marx: "...toote väärtus on määratud tööjõuga, mis selle tootmiseks on kulunud. Kuna töölised ei teeni oma töö eest võrdselt toote müügihinnaga, siis kapitalist teenib kasumit tööliste arvelt ja seega ekspluateerib töölisi. See, kes omab orja, omab ka orja toodangut."

Nii, nüüd, kui me saime vastuse küsimusele, kuidas muutuvad aktsionärid pidevalt rikkamaks, tekib järgmine küsimus: kas see on jätkusuutlik skeem? Ma arvan, et mitte. Kuna selle skeemi tulemusena muutuvad rikkamad aina rikkamaks ja vaesemad vaesemaks, siis järelikult peaks vaeste arv suurenema ja rikaste arv vähenema. St, lõpuks oleme olukorras, kus kõik maailma elanikud töötavad ühe ainsa mehe jaoks, kes omab siin ilmas kõike. Loomulikult sellist olukorda ei saa tekkida, enne saab orjadel hind täis ja siis luuakse revolutsiooni tulemusena mingi võrdsem süsteem. Seni aga oleks mõistlik olemasolevad mängureeglid enda heaks tööle panna.

Kui on huvi kapitalismi olemusest rohkem teada saada, siis palun loe Karl Marx-i.

http://et.wikipedia.org/wiki/Karl_Marx -

martk, ega sa tõsiselt ei soovita Marxi majandusteadlsena? :)

Sotsioloogina oli Marx väga hea, aga majandusteadlasena läbi kukkunud. Sinu tsitaat väidab, et kui mul on leivatükk ja ma viskan selle lõkkese, siis see mustaks kärssanud leivatükk on rohkem väärt kui söödav leivatükk? Lisaks eeldab see, et kaubavahetus on alati nullväärtusega.

Kui puhkeb III maailmasõda(mida ei juhtu), siis miks peaksid kõik maailma ettevõtted äkitselt väärtusetuks muutuma? Ning äkki aitad sa mul leida kus see varem on juhtunud?

Hetkel kui kõik maailma elanikud omavad aktsiaid, on maailmaturg ülekapitaliseeritud, mis omakorda viib ROI alla. Olen lugenud analüüse mis tõestavad, et 21-sel sajandil on aktsiaturud suuremas koguses kapitaliseeritud kui 20ndal ja see viib ROI allapoole.

See 12% tuleb väärtuse kasvust, mis omakordda tuleb suuremast tootlikusest. Ning tuhande aasta pärast kõik inimesed niigi miljonärid juba inflatsiooni pärast. -

vihjasin ka oma jutus teistest kiiremini tõusvale produktiivsusele, aga see selleks.

Azur, hetkel jutt USA aktsiatest ning ütlesin "peaagu nulli" ;) Aga näiteid, palun vaata siit (uues aknas). Ajaperioodid, millele tähelepanu juhin on: 1932 (krahhi lõpp), 1941- (Pearl Harbour ja II Maailmasõda), 1971- (nafta kriis).Peaaegu nulli on natuke liialdatud, aga nii 40% kukkumine on neist väikseim. Antud teema on ennast juba üsna ammendanud. Päikest!

-

Esiteks, see et rikkad saavad aina rikkamaks ja vaesed aina vaesemaks on jura. Tõene on ainult väite esimene pool. Vaesed ei jää kuskil aina vaesemaks. Suureneb suhteline ebavõrdsus, st rikkad on X aasta pärast suhteliselt rohkem rikkamad kui vaesed. Kui soovite klisheelikku näidet, siis rikas jaksab täna osta jahi, vaene aga viletsa kasutatud auto (Velikij, stfu, jutt on tinglik, ma tean et mõni ei saa ka autot osta:P). 50 aasta pärast jaksab rikas osta 11 jahti, vaene aga ikkagi mitte ühtegi. Ainult keskpärase auto. Absoluutselt on kõik rikkamad, suhteliselt on vaene vaesem. Point - 20. sajand tõestas ilmekalt, et:

1) Endine luksuskaup muutub ajapikku laiatarbekaubaks, st Jaan Keskmine muutub rikkamaks.

2) Ainus viis Jaan Keskmisel rikka(ma)ks saada on Rudolf Rikkast tekkiv trickle down effect. Igasugu muud lahendused (nagu suur ümberjagamine) on perse kukkunud. -

Enamik siin foorumis olevad tegelased tahavad rikkaks saada või on juba jõukad. Minu arvates on vaene olla palju lihtsam. Kui sa oled rikas, siis pead kogu aeg pingsalt mõtlema, kuhu oma raha paigutada, vaestel seda probleemi pole.

-

suffiks, kas sa tõesti usud, et on olemas tasuta lõunaid? Kas mitte kõik ressursid sel planeedil pole piiratud?

Ma ei tea, millest need sinu jahid, eralennukid ja autod valmivad, kuid võin tuua näite, et ühe keskmise sõiduauto valmistamiseks kulub 11 tonni loodusvarasid! Huvitav, kelle tagahoovis need kaevandused asuvad? Kui need ei ole sinu tagahoovis, siis ilmselt rikutakse kellegi teise elukeskkonda. Samas pole nagu kuulnud, et auto hinnas sisalduks loodusele tekitatud kahju korvamine. Või siis bensiini hinnas.

Kui me vaatame korraks oma konnatiigist kaugemale, siis globaalselt on tõsine probleem isegi puhta õhu ja joogivee saadavuses.

Näiteks Hong Kongis esineb 28-l päeval kuus selline sudu, et nähtavus on vaid mõnisada meetrit. CNN-is oli hiljuti uudislõik sellest, kuidas paljud teistest maadest pärit kontoriinimesed lahkuvad Hong Kongist just õhureostuse tõttu. Tervis lihtsalt ei pea vastu, eriti lastel. Samal põhjusel keelduvad paljud spetsialistid Hong Kongi tööle minemast. Kohalikel pole aga kuskile minna.

Muide, see õhusaaste ei ole pärit mitte Hong Kongist endast vaid Hiina suurimast, Jangtse jõe tööstuspiirkonnast. Seda nimetame meie siin Aasia majandusimeks, imepäraseks tootlikkuse ja väärtuse kasvuks - nn "kõik võidavad" olukord, mis saavutatakse peamiselt tasuta töö ja elukeskkonna reostamise hinnaga. Jangtse jõest endast ei hakka rääkimagi - täielik solgiauk. Hiina suurima jõe olukorda võib võrrelda vähi viimase staadiumiga inimesel.

Ma ei kujuta ette, kust need miljardid inimesed tulevikus oma joogivett saavad. Kardan, et peavad siia üle kolima.

Jah, enamik vaeseid võib-olla suudab end 21. sajandil varustada mobiiltelefoniga, kuid neil puudub ligipääs millelegi, mis on ellujäämise seisukohalt märksa olulisemad - õhule ja veele.

St, see, mis oli 100 aastat tagasi laiatarbekaup - puhas õhk ja puhas vesi - muutub sel sajandil luksuseks. On juba muutunud. Miks? Sest üks tuleb teise arvelt. Elukeskkonna mõttes oleme 100 aastaga vaesemaks muutunud. Me lihtsalt konverteerisime puhta looduse tarbekaupadeks.

St, minu loogika ütleb, et USA ettevõtete kasumikasvu peamised põhjused viimase 100 aasta jooksul olid hoopis järgmised:

a) tootmine viidi vaesematesse riikidesse, kus tööd tehti tasuta (palgad 100x väiksemad)

b) saadi kasu elukeskkonna hävitamisest vaesemates riikides (looduskahju korvamine pärandati: 1) vaestele riikidele 2) järgmistele põlvedele). Natuke teine teema, kuid õnneks ei hakatud Eestis fosforiiti kaevandama - siis oleks meilgi joogiveega "korras".

c) inimeste asendamine tootmisliinidega

d) firmade liitumine

e) globaalne müük

Kuidas saavad sellised kasumi kasvatamisele suunatud tegevused olla jätkusuutlikud? -

martk, su teadmised majandusteaduses on väga puudulikud. Sa otsid isikliku ideoloogia toetamiseks fakte samal ajal lükates eemale need mis sinu maailmavaadet ei toeta.

ps. kasumikasv ja tootlikuse kasv on hopis erinevad mõisted.

pps. suurimad tootlikuse kasvu allikad on olnud tehnoloogia ja naiste sisenemine tööjõuturule. -

Suffiks,

Suured tänud minu erilise äramärkimise eest vaeste ja rõhutute eest võitlejana siin koledas raha- ja rikkusekeskses foorumis ;-)!!! Kavatsen ka edaspidi seista selle eest, et neist, kes endale autot osta ei saa, vähemasti hoolitakse.

Privador küsis:

"Kui isegi midagi ei juhtu,kas siis koik maailma elanikud,kes aktsiaid omavad saavad iga aasta 12% rikkamaks.Kust tuleb see "rikkus"?Kosmosest?1000 aasta pärast on siis iga maailmas elav inimene miljonär?"

Tulles tagasi marksistliku poliitökonoomia juurde (mille üks allikatest teadupärast on inglise klassikaline poliitökonoomia - ei saa Smithist ja Ricardost üle ega ümber), on rikkuse kasvu aluseks tootlike jõudude areng ja ei midagi muud. Rikkuse ümberjaotamine on hoopis teine teema ja keskkonaprobleemid hoopis kolmas.

Privador, mõtle siis ise, mis oli Sinu kodumaal 1000 aastat tagasi! Kirjaoskajaid võis kogu territooriumi (riiki kui institutsiooni polnud) peale sõrmedel üles lugeda, põhiline tegevusala oli alepõllundus ja elati muldpõrandaga taredes koos koduloomadega. Selle kõrval tunnen end isegi mina (kes ei taha rikkaks saada (realist) ja ei ole juba jõukas (paraku)) igatahes miljonärina. Nii et asi tõesti ongi nii! -

Tegelikult on rikkus ehk vale mõõt.Pigem mitu tundi peab inimene päevas keskmiselt töötama,et elada inimväärset elu.

Ja see väärtus tõesti väheneb iga aastaga.Seega tuhande aasta pärast pole kõik miljonärid ,vaid inimesed ,kes suudavad inimväärset elu elada töötades nt 1 minut päevas. -

1000 aasta pärast oleme kas surnud või tegeleb 95% meist loova tööga, 4% süsteemi järelevalvega (mitte niivõrd maintenance kui just singularity järgse maailmakorra juriidilise järelevalvega - eelkõige, et masin piiridest üle ei astuks) ja 1% on ikka poliitikud. Ja neid ei sallita ikka veel.

Tootvalt töölt lahkub viimane homo sapiens hiljemalt 100 aasta pärast. Excluding käsitöö + kunst. -

Ja veel:

1000 aasta pärast on TiitMadisson.exe ja viirus nimega KalevRebane25 ikka 9. mail pronkssõduri juures ja jätavad endast rumalat muljet.

:) -

No ei ütleks et enamus on siin selleks et saada rikkamaks. Pigem on siin selleks et saada selgemaks.

-

Loov töö, tootev töö, käsitöö. Mis põrgut seal vahet on? Mitte kui midagi fundamentaalset, lihtsalt meie, tegijad, hetkel arvame oma piiratuses, et tegeleme loova tööga ja need, madalamad, tegelevad tootva tööga.

Kõik on kinni meie enda paradigmades, absoluut puudub!

Ka 100 aasta pärast on enamik homo sapiense hõivatud tootva tööga ja loova tööga sama suur % kui praegu. Sest inimene ja tema olemus ei muutu. Ei ole muutunud 5000 aastat kuigipalju ja ei muutu ses suhtes ka edaspidi. Lihtsalt tootlike jõudude areng on selleks ajaks edasi läinud ja praeguses mõistes arvame, et nad on loojad. Looja versus tootja - wtf difference? Ainult meie enda isiklik maailmapilt ja meie endi tõmmatud veelahe. -

Oliver, 16/06/06 15:40, nii muidugi kumulatiivset tootlikkust ei arvuta. Näiteks kui indeks on alghetkel sada, aasta pärast ikka 100 ja kahe aasta pärast 200, annab keskmise arvutamine kasvuks 50% aastas. Tegelik kumulatiivne kasv on 41,4%. Excelis võib kasutada funktsiooni RATE, antud juhul siis RATE (2;;100;-200).

S&P 500 tootlkkuseks 1950-2005 tuleb 7,2%. Dow Jones samal perioodil 7,5%.

Dividendide pole siin arvestatud, nende lisamine muudab muidugi asja. Kui Barclay Panka usaldades eeldada, et kogutootlikkusest moodustavad dividendid 41%, saame eelnimetet perioodi tootlikkuseks tõesti 12,2% ;)

Skeptilisemalt vaadates hõlmab see periood ka aktiivset sõjajärgset ülesehitustööd ja jätab välja sõjad ise ning 30ndad. 105 aasta kumulatiivne kasv (DJ) tuleb 5,0%, koos dividendidega 8,5%. Klapib päris hästi Barclay'ga - 5,2% + inflatsioon.

Mida selle pealt lühiajaliseks (nii 20a) tulevikuks ennustada on muidugi iseküsa.