Börsipäev 11. juuni

Log in or create an account to leave a comment

-

Aktsiaturu futuurid indikeerivad USA börside avanemist hetkel ca 0.3% kuni 0.4% plusspoolel. Olulisi majandusandmeid täna tulemas ei ole. Kell 17.30 avaldatakse naftavarude raport, mis on viimasel ajal kõrgete naftahindade tõttu tavapärasest suuremat tähelepanu saanud. Õhtul kell 21.00 avaldatakse Föderaalreservi Beeži raamatu sisu. Üldiselt olen aga jätkuvalt seisukohal, et 'rallisid-tuleb-müüa' mentaliteet on veel õige lähenemine.

-

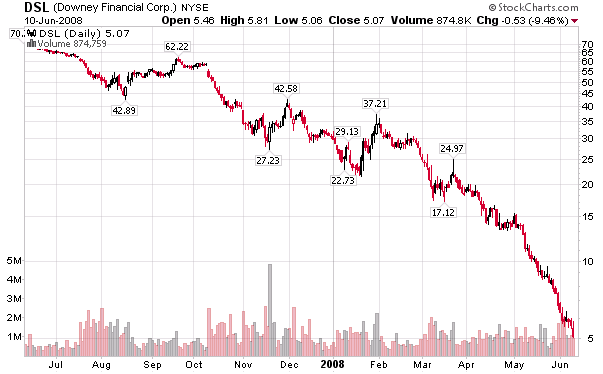

Üleeilses börsipäeva foorumis sai viidatud FirstFed Financial'ile (FED). Vaatasin vahepeal värskema pilguga üle ka ettevõtte konkurendid. IndyMac (IMB) ja Downey Financial (DSL) tegutsevad samuti Californias ning nende aktsiad on pihta saanud oluliselt valusamalt.

Kõik kolm vaevlevad nõiaringis – kinnisvaraturu nõrkus tähendab maksete hilinemist ning hapuks läinud laene. Seega tõuseb non-performing varade maht ning kahjude katmiseks tuleb eraldada rohkem kapitali. Seda on aga keeruline teha, kui kasumit ei teenita ning kasumit ei teenita, kui edasise kahjumi kartuses oma äritegevust piiratakse.

IMB väljastab põhiliselt Alt-A laene, mis märtsikvartali järel moodustas 75% kogu laenuportfellist. Ainult 21% väljastatud laenudest oli prime ja 4% subprime. Alt-A laenude järelturg kadus aga kiiresti ning riskikartlikud investorid loobusid nende soetamisest. Näiteks oli ka Fannie Mae esimese kvartali laenukahjude hulgas ligi miljardi dollari eest Alt-A laene, kuigi ettevõte peaks eelkõige garanteerima prime laene. Kuna laenude väärtpaberistamine ja müük on IMB põhiline kapitaliallikas, siis on keeruline oma äri jätkata.

IMB tutvustus ajab tänases olukorras juba naerma. The Mortgage Banking segment offers adjustable-rate mortgages (ARMs), intermediate term fixed-rate loans, pay option ARMs, fixed-rate mortgages, conforming and non conforming loans, construction-to-permanent loans, subprime mortgages, home equity lines of credits, and reverse mortgages.

Eelnenud lõiku lugedes on aktsia selline liikumine juba loogiline:

IMB näol on tegemist eheda finantsinnovatsiooni näitega. Kuigi mitte ainukesena, hakati mingil hetkel väljastama reverse mortgage’id, kus laenu antakse üle 62 aastastele klientidele. Sellisel juhul peavad kliendid maksma ainult intressi ning põhiosa tagastatakse kolimise või surma puhul. Krediiditsükli tipus üritati raha vist kivist ka välja pigistada.

Parem pole seis ka DSLil ja FEDil. Kui DSLi non-performing varad oli viimasel kvartalil 7.41%, siis FEDi 6.21% sellele oluliselt alla ei jää. Lisaks tasub mainida, et FEDi NPA kasv on olnud märgatavalt kiirem, mis viitab varade halvemale seisukorrale

Ilma lisakapitali kaasamiseta IMB-l ja DSL-il enam pikka pidu pole. FEDi on turg suhtunud optimistlikumalt, aga konkurentide äri lagunemist vaadates tekib tunne, et asjad lõpevad sama halvasti. Friedman Billings on andnud FEDile aprilli lõpus upgrade’i, kuigi juba siis tundus see kummaline. Sama tehti ka DSLi puhul, kuigi hinda langetati $13 peale. Mis hiljem saanud on, võite ise vaadata:

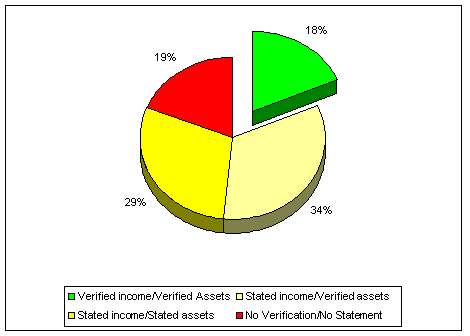

Igal juhul näitab konkurentide saatus, et FEDi oma võib kujuneda samasuguseks. Kahjud suurenevad, kapitali pole ja uut äri peale ei tule. Liiatigi on lõpetatud laenude väljastamine isikutele, kelle sissetulekuid ja varalist seisu laenu andmisel ei kontrollitud. Ńaljakat pole siin midagi, sest varem moodustas see küllalt suure osa FEDi laenuportfellist.

Läheb vist pennyks kätte. -

Euroopa pangad said kerge tõuke ülespoole, kui meedia avaldas teate, mille kohaselt vene miljardär Suleiman Kerimov ostab Lääne suurpankade aktsiaid kokku.

-

Seoses DSL'iga jäi silma ka Crameri vapustavalt hea lähenemine:

19. juuni 07: Cramer was bullish on Fannie Mae (FNM) and Downey Financial (DSL).

16. august 07: Cramer was bearish on J.C. Penney (JCP), Posco (PKX), One National Banc (ONB), BHP Billiton (BHP), Fuel-Tech (FTEK), Downey Financial (DSL), VMware (VMW), Accuray (ARAY) and Akamai (AKAM).

20. september 07: Cramer recommends Wachovia (WB), Downey Financial (DSL) and FirstFed Financial (FED).

16. jaanuar 08: Cramer was bearish on H&R Block (HRB), Boeing (BA), Regions Financial (RF), Downey Financial (DSL) and Circuit City (CC).

:) -

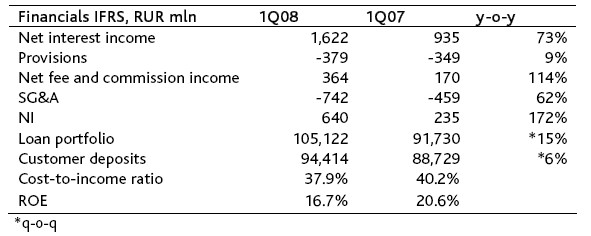

Eile õhtul avaldas oma esimese kvartali tulemused Bank Saint-Petersburg (BSPB03).

Trusti hommikune ülevaade on kõik tähtsamad näitajad kokku võtnud, kopeerin nende tabeli:

Intressitulu kasvas kvartali jooksul 74% ning NIM vähenes 5.5% pealt 5.24%-ni. Siiski ootab juhtkond marginaalide taastumist järgmiste kvartalite jooksul. Lisaks plaanitakse neljandas kvartalis kaasata täiendavad $400 miljonit, et tagada panga kiire kasv.

Tulemused olid head, kuid aktsia tõusis enne tulemusi päris korralikult, seega on mõningane kasumivõtt loomulik. Samas pakub see head võimalust aktsiat oma portfelli lisada.

-

AGU tõstis täna guidancet. Kuigi Agri stoorit teavad ja jälgivad juba kõik, siis otsin ikkagi täna long võimalusi sellistes asjades nagu

CF, TRA ja IPI. Võibolla ka POT, aga seda vahivad kõik nii või teisiti. -

PPCO sai Rothilt Buy ja pea 100% targeti

varasemad soovitused on enamus outperformid ning viimased kolm kuud on vaikelu elatud

oleks aeg ...

3.25 -

Lorillard (LO) added to Goldman Sachs' Conviction Buy List

Lisaks on LO suhtes positiivse kommentaariga väljas Morgan Stanley, hinnasihti tõstetakse $85-ni:

We believe that LO has the strongest fundamentals of any developed market tobacco business in the world. LO targets 5-7% EPS growth; we see 7-9% growth. We think the capital markets do not fully recognize: 1) Newport’s marketplace strength; 2) Lorillard’s management strength; 3)Lorillard’s historical ability to outperform the competition, particularly during periods of increased competitive intensity; 4) Lorillard’s differentiated legal risk profile; 5) the conservatism of management’s guidance; and 6) LO’s strategic value in a consolidating industry.

Eilse spin-offi järgsele suure käibega tõusule peaks täna veel lisa tulema.

-

DIOD tõstab prognoosi

-

enek, mis arvad AGU shortimisest?

-

Mis kuradi telepaatia see on?

Short Agrium (AGU) 100 alt. -

DIOD, tuli tekst ka, ei midagi erilist, vaatasin, et AGU 2, aga...

Diodes-DIOD raises Q2 revenue view to $114M-$117M from $100M-$106M

Consensus is for revenue of $104.27M. Effective June 9, 2008, the Company completed the acquisition of Zetex plc, and as a result, will include one month of Zetex's financial results in the second quarter of 2008. With Zetex's one month of revenue projected to be $11M-$13M, the Company now expects second quarter 2008 revenue to be in the range of $114M-$117M compared to the prior guidance of $100M-$106M, which excluded Zetex. -

muud midagi ei toimu lihtsalt, arvan. AGUga võib see jama olla, et läheb "käest ära" ja lappab punktide kaupa üles.

-

Washington Mutual (WM) paistab põrkavat juba teist päeva päris korralikult, nii et lühiajaliseks kauplemiseks võib olla täitsa huvitav.

Hetkel eelturul +1.80% ja hinnatasemeks $6.80. -

enek, miks AGU short.?

Ma saan aru, et long mitte, aga miks mitte AGU kõrvalt vaadata?

Selline asi võib ju püss olla, kui hoo sisse saab. Minu jaoks short liiga riskantne. -

Covered AGU for $1+. Sellised asjad lihtsalt toimivad nii. Muud seletust polegi.

-

FMCN põrkas

läks natuke aega, aga pihta sain, et pseudokas

sorry, et tagant järgi

29.5 nokkisin ära -

Millised asjad on "sellised" - kas nii, et kõvasti tõusnud + tõstab guidance + 100 tase ja on scalp trade?

-

http://www.mining-journal.com/Breaking_News.aspx?breaking_news_article_id=4740

SWC oleks kõva ost siit, mäletate aasta algust? -

Long IPHS @ 30.87.. ka fertilizerite mäng, vähemtuntud.. ilmselt võtab aega, kuni selleni jõutakse.

-

iddeoflo jah, umbes nii. Kui asjad on kõvasti runninud ja analüütikute keskmine EPS-i prognoos on 2.50 (new guidance 2.80-3.00) ning aktsia ligemale 10% üleval, siis tasub veidi riskida vastupidise panusega.

Kui neid asju öökimiseni jälgida, siis hakkavad kuklaes tekkima mingid mustrid. -

IPHS ei taha töötada, ilmselt asi selles, et tegemist pole päris otseselt fertilizerite tootjaga. Seos on selles, et kõik IPHS konkurendid on hakanud väetisi tootma ja seetõttu on IPHS -ile jäänud väga väike konkurents. Mida kauem väetisebuum kestab, seda kauem ka IPHS äri õitseb.

Seekord averagemist pole teinud, nii et positsioon endiselt sama. Võibolla jääb üle öö, võiks eeldada positiivseid kommentaare siis. -

FED jätkab oma viimaste päevade õudsat teekonda, hetkel -10%; DSL -7% ja IMB -4%. Ilge kärsakas on õhus :)

-

Seni haruldast tugevust üles näidanud kunagine LHV Pro soovitus Hooker Furniture avaldas loodetust kehvemad majandustulemused, põhjuseks ei muud kui "difficult retail environment":

Aktsia hetkel -14%.

Hooker Furniture Corp. posted a decline in fiscal first-quarter profit and revenue as consumers scaled back on spending amid the continued housing slump.

Company reported income of $2.6 million, or 23 cents per share, for the quarter ended May 4. In the year-ago quarter, Hooker posted income of $4.3 million, or 33 cents per share. Revenue slipped to $71 million from $77.3 million.

Chairman and Chief Executive Paul B. Toms Jr. said in a statement that the results were driven almost completely by a "continuing and significant" decline year-over-year in sales. -

Huvitav, vaatasin Madise graafikuid, ja avastasin, et aktsia hinna skaala polegi lineaarne! :-O

Võibla sellepärast, et kuulsin raadiost või lugesin lehest, et eksponentaalne ongi mingis mõttes loomulikum, et alles koolis õpitakse lineaarset skaalat. -

MSM, tavaliselt lineaarseid skaalasid tõepoolest ei kasutata. Vastasel korral ei kajastaks graafik adekvaatselt protsentuaalseid muutusi...

-

Lisaks Madise postitusele veel, et Jimbo on ka FirstFed'iga (FED) teinud huvitavaid trading call'e. 5. oktoobri Mad Money saates haipis Cramer nii FED'i kui ka DSL'i: FirstFed Financial, DSL spike after Cramer highlights the stocks on CNBC. FirstFed Financial - Cramer says it could double.

Sel hetkel maksis FED'i aktsia $54.86... :) -

Oktoobri foorumist pärineb ka FEDi tollast laenuportfelli kajastav diagramm:

-

Täitsa põrkele läks: FED FirstFed Financial COO bought 10K shares at $10.00 on 6/11 (9.75 -2.39)

-

Toornafta futuurid NYMEX-il taas üle $138 barrel taseme.

-

Merrilli downgrade Lehmanile ka veel sellise tugevusega?

-

Briefingu hinnangul on Merilli downgrade nii suure mõjuga, sest alles 4. juunil oli LEH saanud Merrilli käest upgrade'i.

-

... ning alles 2. juunil sai LEH downgrade'i Merrilli poolt (to Underperform from Neutral).

-

Keegi võiks sellele Merrilli Moszkowskile rahusteid anda ..

-

Lehman on näidanud selle aja jooksul ka erinevaid hinnatasemeid, mida siis mõistlikuks või mittemõistlikuks pidada :)

-

11. juuni (hind 25.23) Merrill langetab reitingu Buy -> Neutral

4. juuni (hind 32.81) Merrill tõstab hinnasihi Underperform -> Buy

Väärtuslik analüüs. -

Kindlasti kellelegi väärtuslik, kui vaadata, mis 4.06 toimus selle peale :)

-

Või siis kui vaadata LEH põrget 3.06 õhtupoolikul :)

Analüütikud on pärast esmaspäevaseid uudiseid (ja aktsia kukkumist) suht karjakaupa LEH reitinguid/hinnasihte alandamas, paras lambakari. Kliendile on päris väärtuslik, kui aktsia maksab 28 ja hinnasiht langetatakse 42 pealt 32 peale ... -

Investoril on ilmselt õigustatult teine arvamus, aga kauplemiseks sobib imehästi :)

-

Alates juunist pakub Hansapanga privaatpangandus koostöös Hansa Investeerimisfondidega kahte uut riskimaandus- ehk hedge-fondi, mille alusvaraks on tuntud varahalduri GAM fondid. GAM on hedge-fonde juhtinud juba üle 20 aasta, Hansapangal on nendega viie-aastane koostöökogemus. Fondid kannavad nime Hansa GAM Diversity ja Hansa GAM Multi Arbitrage fond.

Hedge-fondide olulisem eesmärk investeerimisel on absoluut - ehk positiivse tootluse saavutamine.

Investeering on mõeldud minimaalselt kolmeks aastaks ning on suunatud Hansapanga privaatpanganduse klientidele.