Börsipäev 28. oktoober

Kommentaari jätmiseks loo konto või logi sisse

-

Dollari liikumine kujunes eilse sessiooni puhul oluliseks mõjutajaks, kui WS-i lool põhinevad spekulatsioonid FED-i arvatust väiksemast või aegamisi rakendatavast kvantitatiivse lõdvendamise programmist tingisid USD-i tugevnemise (EUR/USD kursi päevasisene madalpunkt 1,373) ning nõrkuse turusentimendis. Päeva teises pooles andis dollar siiski mõnevõrra järgi ning indeksid taastusid ligi protsendisest miinusest sulgudes 0,3-0,4% punases (Nasdaq 0,2% plussis).

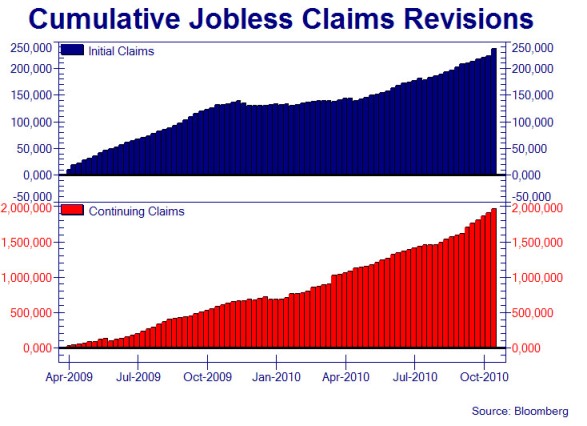

Tänaseks jagub makrot suhteliselt vähe, oodatuim on USA läinud nädala statistika esmakordselt töötuabiraha taotlenute kohta, mille suurusjärguks prognoosib konsensus 458K (eelneval nädalal 452K). Kestvate töötuabiraha taotluste arvuks oodatakse 4428K (eelneval nädalal 4441K). Kuigi turud keskenduvad peamiselt värskematele numbritele, siis tegelikkuses ei peaks neid kuigi tõsiselt võtma kui vaadata vanade numbrite pidevat ülespoole revideerimist.

Allolevalt jooniselt on näha, kuidas esmase töötuabiraha taotluste arvu puhul on tagantjärgi numbreid revideeritud viimased 26 nädalat järjest, sama kehtib ka jooksvate taotluse puhul, kui viimasest 37-st nädalast 36 korral on tegelik arv esialgsest numbrist suuremaks osutunud.

-

Kas LHV portaalil on mingi tehniline tõrge?

Või mitte miskit ei toimugi täna baltikumis? Või minu arvuti süü? -

LHV-s oli hommikul tehniline tõrge ning see tähendas probleeme nii aktsiamängus kui Balti tehingute automaatses edastuses kui hinnainfo kuvamises. Praeguseks hetkeks on probleemid lahendatud, kuid kui orderi liikumise osas on proteste, siis andke märku ja proovime leida lahenduse. Vabandame tõrke pärast.

-

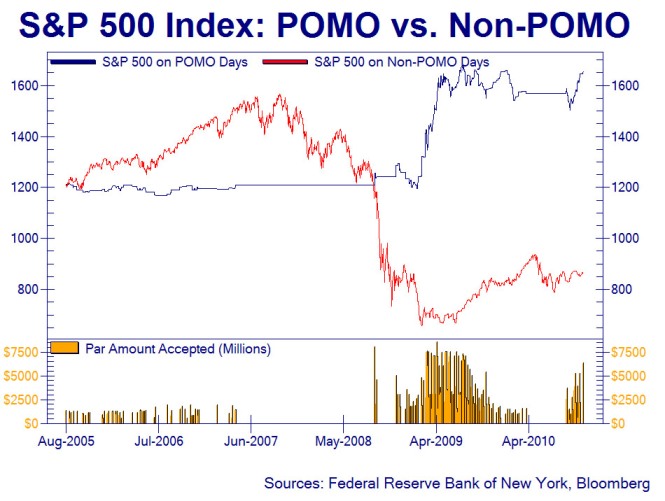

Mis asi on POMO päev?

-

Permanent open market operations - ehk Föderaalreservi otsene (ja pidev) sekkumine vabaturule. POMO päeval teostab Fed siis vabaturule sekkumist.

-

Jaapani keskpanga juht Masaaki Shirakawa teatas täna, et keskpank nihutab novembrikuu monetaarpoliitika kohtumise kuu lõpust 4.-5. novembri peale, kuid väidab, et see pole tingitud Föderaalreservi järgmise kohtumise ajastusest, mis leiab aset 2. ja 3. novembril. Shirakawa sõnul soovib keskpank hakata lihtsalt varem ETFe ja J-REITe (Real Estate Investment Trust) ostma.

Shirakawa lisas, et praeguse 5-triljonilise jeeni stiimulpaketi laiendamine on samuti kõne all, kui majanduse ja inflatsiooni väljavaated peaksid muutuma. Keskpank on varem teatanud, et nad alandasid Jaapani majanduse väljavaateid ja prognoosivad aeglast väljumist deflatsioonilisest keskkonnast. See tähendab omakorda, et keskpank jätkab 0% intressipoliitikat ilmselt ka tulevatel aastatel. -

Momentum tõi 20. oktoobri börsipäeva foorumis välja hea graafiku POMO-st ja selle mõjust turule

-

Statistics Lithuania informs that GDP, estimated based on available statistical data and econometric models, in III quarter 2010 amounted to LTL 24974.6 million at current prices and, compared to III quarter 2009, increased by 0.6 per cent (see Fig. 1), while compared to II quarter 2010 – by 6.7 per cent (the changes have been estimated using a chain-linked volume of added value).See kvartal jäi SKP kasv mitmetele analüütikute ootustele alla.

-

Eurotsooni ärikliima indeks 0,98 vs oodatud 0,79. Tarbijausaldus jäi püsima vastavalt ootustele -11 punkti peale. EURUSD +0,49% (1,3836)

-

Teatavasti avaldati teisipäeval Suurbritannia III kvartali SKT tulemused, mis ületasid kvartaalse kasvu ootusi kahe kordselt (0,8% vs oodatud 0,4%). Inglismaa keskpanga MPC (Monetary Policy Committee) liige Adam Posen ütles The Times'ile antud intervjuus, et "liigselt ei maksa nende tulemuste peale erutuda", lisades, et valitsuse kärpeplaanid mõjuvad majandusele negatiivselt järgmised paar aastat. Üleüldine taastumise pilt on Poseni hinnangul väga nõrk ning ta kaitses viimasel keskpanga koosolekul "kvantitatiivse lõdvendamise" suurendamise poolt antud häält.

Posen ei muretse ka inflatsiooni pärast:

"Part of the reason I voted for an increase in QE is [that] to me the forecasting risks are on the downside, and I am not worried about inflation getting out of control by any means. To me the risks are much more that QE will not be enough than that we will overdo it," he said.

Posen tahab näha ka laenamise hoogustumist:

In other comments, Posen also called on the government to lean on the state-owned banks to lend more. He said that this was more important than maximising the proceeds of privatisation.

"You don't need to make them some political honeypot that passes stuff out, but in my opinion the Government should be saying it is more important to the UK taxpayer right now that we have the banks under our control providing more lending than that we maximise the privatisation proceeds in the near-term."

-

Üks suurimaid karusid, endine RBS-i strateeg ja nüüd Nomura palgal töötav Bob Janjuah on üle pika aja taas Bloombergis intervjuud andmas. Kui kolme kuu perspektiivis jätkub tema meelest septembris alanud turgude ralli, siis juba kuue kuu perspektiivis liigub 10.a yield alla 2% ja S&P500 alla 1000 punkti.

So if we put aside the very short-term trading call, we are broadly positive, on a three-month basis, that the market will continue to run with the trends since early September. Namely, pro-risk, pro-policy and pro-policymaker, with a firm belief that the Fed can and will create broad-based inflation and maybe also some growth.

On a six-month basis our major concern is that market sentiment will abruptly and completely flip. Why? Because by then we think it should become clear that current policy settings are not working (in terms of driving sustainable real economy growth and sustained real estate appreciation), that „more of the same policy‟ will be seen as non-credible, and because we will likely be pretty much out of any other policy options.

-

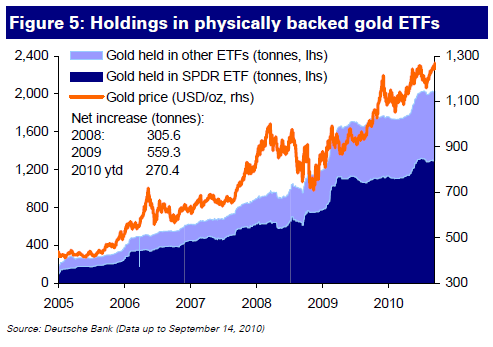

Kuidas Fed otsus võiks mõjutada kulla hinda? On räägitud, et keskpangad on kulda ostma hakanud, või mitte enam müüma.

-

Kulla hinna viimaste aastate rallit on kantud nii nii spekultiivsete kui ka fundametaalsete tegurite arvele. Esimese puhul peaks vaatama just väärsimetallidega tagatud ETF-ide suunas, mille populaarsus on genereerimas füüsilisel turul aasta-aastalt järjest suuremat osakaalu kogunõudlusest. Teise puhul (osaliselt kajastub see ka ETF-ides) otsitakse kaitset dollari nõrgenemise eest, mida ei praktiseeri ainult investorid, vaid ka keskpangad, kes soovivad välisvaluutareserve kaitsta. Viimane tegur on FED-i rahatrüki tõttu kahtlemata teistest rohkem esile kerkinud ning sõltuvalt majanduse edasise stimuleerimise vajadusest võib see ajendada turuosalisi edaspidigi kullalt kaitset otsima.

-

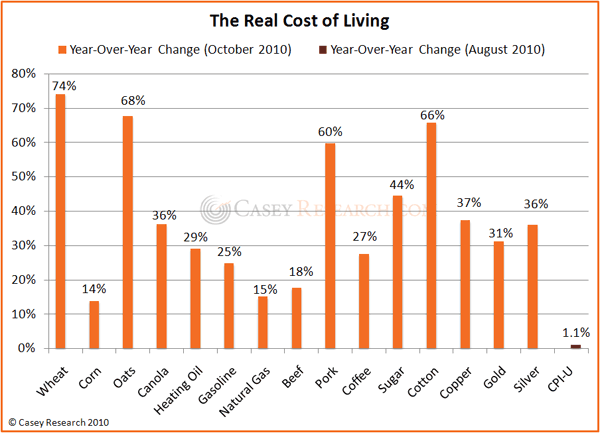

Casey Research toob välja graafiku pealkirjaga The Real Cost of Living, kus on ära toodud erinevus olulisemate tarbekaupade hindade muutuse ja valitsuse ametliku tarbijahinnaindeksi vahel:

On average, our basic food costs have increased by an incredible 48% over the last year (measured by wheat, corn, oats, and canola prices). From the price at the pump to heating your stove, energy costs are up 23% on average (heating oil, gasoline, natural gas). A little protein at dinner is now 39% higher (beef and pork), and your morning cup of coffee with a little sugar has risen by 36% since last October.

You probably aren’t buying new linens or shopping for copper piping at the hardware store every day, but I included these items to show the inflationary pressures on some other basic materials that will likely affect consumer prices down the road.

The jump in gold and silver prices illustrates that it’s not just supply and demand issues driving the precious metals higher – the decline in purchasing power of the dollar is also showing up in the price of physical goods. It is because stashing wheat and cotton in the garage is an impractical way to protect purchasing power that investors are increasingly looking to protect themselves with the monetary metals – a trend that is now very much in motion.

-

Makro oodatust parem, nädalataguseid numbreid krutitakse tuttavalt kõrgemale. Euro gappis üles, vedades omakorda indeksite futuurid 0,5% plussi

Initial Claims 434K vs 458K Briefing.com consensus, prior revised to 455K from 452K

Continuing Claims falls to 4.356 mln from 4.478 mln -

Täna on Coweni analüüsimaja analüütikud väljas huvitava osta soovitusega Savient Pharmaceuticals (SVNT) kohta. Huvitavaks aga teeb soovituse hiljuti aset leidnud sündmused. Vast paljudele meenub, et esmaspäeval teatas SVNT firma juhtkond, et neil ei õnnestunud firmale ostjat leida ning selle uudise peale ei kavatsenudki turuosalised oma pettumust varjata ning saatsid aktsia ligi 45%-sse langusesse. Aktsia, mis alles esmaspäeval kauples $22 tasemel, sulgus eile $12,67 peal. Investorid olid tehingu toimumises enam kui veendunud ning ettevõte juhtkonna uudis oli kõike muud kui oodatud.

Kui SVNT-st lähemalt rääkida, siis jaoks kõige olulisem sündmus leidis aset 14. septembril käesoleval aastal, kui USA ravimiamet andis heakskiidu ravimile nimega Krystexxa. Antud ravim on mõeldud inimestele, kes põevad kroonilist podagrat, mis väljendub ägedas artriidis ehk liigesepõletikus. Krystexxa on mõeldud patsientidele, keda tavapärane podagra ravi enam ei aita või mis tahes põhjusel ei talu seda. Olgu öeldud, et USA-s põeb podagrat ca 3 miljonit täiskasvanut ning kohalike reumatoloogide sõnul ei saa 3% ( ca 900 000 inimest) patsientidest erinevatel põhjustel tavaravi kasutada.

Peale ravimiameti heakskiidu saamist teatas firma ka ise oma kavatsustest leida endale ostja. Taoline teadaanne vallandas turul muidugi hulgaliselt kuulujutte teema, milline ettevõte võiks olla SVNT-st huvitatud. Sellest tulenevalt tabaski turuosalisi esmaspäeval nagu välk selgest taevast uudis, et firma pole suutnud endale kosilast leida. Väidetavalt polnud potentsiaalsed huvilised suutnud leida SVNT-ga ühist visiooni Krystexxa ravimi võimalikust müügitulust.

Just tänu neile hiljuti aset leidnud sündmustele on Coweni analüütikute kommentaarid üsna huvipakkuvad.

We think Krystexxa could generate WW sales in refractory gout of $600MM and believe the asset is worth $19/share on an NPV basis . Although toiming and/or price may have dissuaded potential acquirers from making a bid for Savient, we believe that Krystexxa's unparalleled efficacy (enabling Premium pricing), longevity (biologic), likely high profit margins (specialty market) will continue to make it an attractive strategic asset.

Lühidalt öeldes usuvad analüütikud, et lähtudes NVP –st ( net present value) on aktsia väärt $19. Mis puudutab aga võimalikku ülevõttu, siis on nad veendunud, et Krystexxa tulupotentsiaal on piisavalt atraktiivne meelitamaks ligi uusi huvilisi.

We believe there is much unmet medical need in refractory gout and view Krystexxa's efficacy as unique. As such we expect Savient to obtain pricing in the $50K/year range. Based upon conservative assumptions for the size of the refractory gout population (50-60K patients), penetration (12% in 2015), and duration of therapy (3 or 12 months depending on patient's response), we estimate U.S. sales of $300MM.

Analüütikute hinnangul on Krystexxall mitmeid veel teadmata meditsiinilisi väljundeid ning peavad ravimi efektiivust üsna unikaalseks ning üsna konservatiivsete arvutuste põhjal ootavad nad USA turult müüki suurusjärgus $300 miljonit.

Karusemad turuosalised aga usuvad jällegi, et SVNT suutmatus ennast maha müüa näitab ilmekalt, kui väike on võimalus, et firma saab hakkama ravimi turule toomisega. Lisaks ollakse veendumusel, turuosaliste ootused Krystexxa osas on liiga kõrged.

Usun, et ostuhuvi tekitab Coweni soovitus täna kindlasti. Samas on siin soovitavat ostuhinna vahemikku keeruline pakkuda, sest tegemist taaskord üsna keerulise olukorraga, mis teeb selle idee üsna riskantseks. Ise jään ilmselt kuni turu avanemiseni äraootavale seisukohale. -

USA indeksite futuurid hetkel kauplemas 0,5% kuni 0,7% kõrgemal

Euroopa turud:

Saksamaa DAX +0,86%

Prantsusmaa CAC 40 +0,9%

Suurbritannia FTSE100 +0,86%

Hispaania IBEX 35 +0,36%

Rootsi OMX 30 -0,17%

Venemaa MICEX +0,37%

Poola WIG +0,22%Aasia turud:

Jaapani Nikkei 225 -0,22%

Hong Kongi Hang Seng +0,20%

Hiina Shanghai A (kodumaine) -0,15%

Hiina Shanghai B (välismaine) +0,16%

Lõuna-Korea Kosdaq -0,23%

Austraalia S&P/ASX 200 +0,79%

Tai Set 50 +0,34%

India Sensex 30 -0,32% -

Bloombergi teatel käis Föderaalreserv küla peal uurimas, mis mõju QE2 võib omada: Fed Asks Dealers to Estimate Size, Impact of Debt Purchase.

The Federal Reserve asked bond dealers and investors for projections of central bank asset purchases over the next six months, along with the likely effect on yields, as it seeks to gauge the possible impact of new efforts to spur growth.

“If they buy too much, I think there’s a real chance that rates are going to rise because people are worried about inflation,” said Stephen Stanley, chief economist at Pierpont Securities LLC in Stamford, Connecticut. “If they don’t buy much, they’re not going to have a market impact.”

-

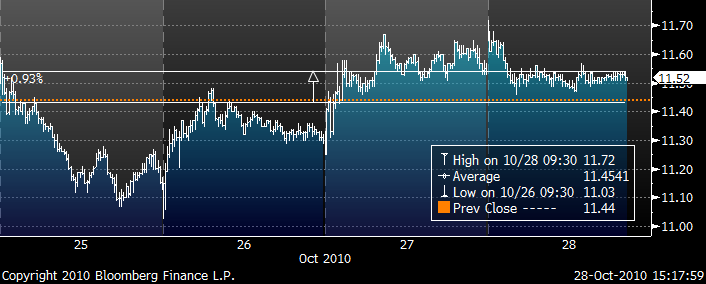

Täna on Oppenheimeri analüüsimaja muutunud oma soovitust ka Research In Motion ( RIMM)-i kohta. Nimelt viivad nad soovituse „osta“ pealt „hoia“ peale põhjendades seda eelkõige katalüsaatorite puudumisega. Aktsia on viimasel kahe päeva jooksul teinud läbi korraliku ralli, kuna turult on käinud läbi mitmeid kuulujutte ettevõtme võimaliku ülevõtmise kohta. Oppenheimeri analüütikud on veendunud, et firma ülevõtmine on antud hetkel üsna ebatõenäoline. Lisaks on nutitelefonide turul surve konkurentide poolt aina ägenemas ning analüütikud kardavad, et RIMM ei paku investoritele lähiajal oodatud upside-i.

We're downgrading RIM to Perform from Outperform and removing our $58 PT. RIM's shares have jumped on recent M&A speculation, which we find unlikely. Our checks suggest demand remains solid near term and we believe RIM can meet and potentially beat low expectations over this quarter. With that said, competition is only getting tougher and while RIM has made some improvements to its portfolio/OS, we don't believe it's enough to withstand the pressures in FY12.

-

Tänane SVNT idee paraku ei töötanud. Põhjuseks oli ilmselt turg, kuid ka juba eelturul oli märgata, et vajalikku huvi aktsia vastu ei tekkinud ja avanemisel müüdi aktsia alla. Nagu ka eelnevalt mainisin on tegu suhteliselt keerulise olukorraga ja mu arvamus, et Coweni analüütikute ostusoovitus leiab turuosaliste seas piisavalt huvi ja tähelepanu, osutus ekslikuks.

Ilmselgelt soosis turg täna negatiivseid reitingumuutusi ja heaks näiteks oli siin RIMM, mis pakkus avanemisel lühikeseks müüjatele head ja kiiret võimalust teenida $0,70-$0,80. Kes juba eelturul lühikeseks otsustas minna, teenis ilmselt veel $0,20-$0,30 lisaks. -

Siiski hoiab SVNT hoolimata hommikusest allamüügist üllatavat (suhtelist) tugevust. Kui turg sukeldus äsja uute põhjade juurde (ja FAZ päeva tippudesse), siis SVNT püsib kitsas vahemikus 12.60 ümber. Hai portfelli jaoks igatahes soetasin 12.46 pealt.

-

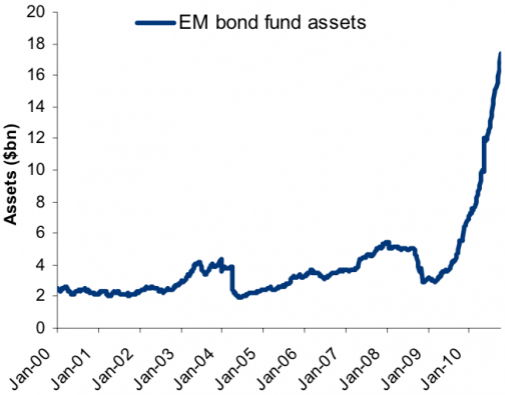

Alljärgnev graafik näitab arenevate turgude võlakirjafondide varade mahtu. Nagu näha, on viimasel ajal varade hulk kõvasti suurenenud. Bank of America sõnul on tegu kvantitatiivse lõdvendamise soovimatu kõrvalnähuga, kus investorid on suuremate tulususte jahil pööranud pilgud arenevatele turgudele.

-

$29 bln 7-yr Note Auction Results: 1.970% (Expected 2.002%); Bid/Cover 3.06x (Prior 3.04x, 10-auction avg 2.87x); Indirect Bidders 50.2% (Prior 50.2%, 10-auction avg 48.9%)

-

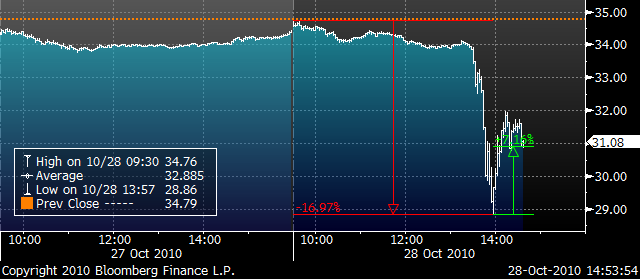

USAs pärastlõunal (kohaliku aja järgi) ligikaudu 17% miinuses kaubelnud Halliburtoni aktsia on tasapisi kosuma hakanud (päeva põhjast $28.86 on HAL kallinenud ca 7% ehk aktsia kaupleb hetkel $31.03 tasemel). Kõva käibega müügi tingis täna meediasse lekkinud uudis, mille kohaselt on Mehhiko lahes aset leidnud naftareostuses süüdi ka HAL. Nimelt müüs HAL teadlikult BP’le lekkiva puuraugu sulgemiseks ebakvaliteetset tsementi.

-

Morgan Stanley eemaldas täna käesoleval nädalal ca 1% jagu kallinenud Bank of America „Best Ideas“ nimekirjast. Hinnasihti ning aktsiahinna reitingut siiski ei kärbitud. MS’i selgitus muutusele oli järgmine:

„Removing BAC from Best Ideas as catalysts pushed forward (still Overweight on a 12-18 month view). Stock selection committee, which maintains our Best Ideas list, is looking for stocks with near-term catalysts occurring over next 1-2 quarters. Our catalysts, 2-4 quarters out, are longer-tailed than what the committee is looking for in the Best Ideas list. As a result, stock selection committee determined that BAC doesn’t fit a key criterion for the Best Ideas List.”

-

Mõned suuremad nimed tänastest teatajatest: BMRN, CEPH, CSTR, CRAY, DECK, EGO, EXPE, FSLR, KLAC, MFE, MWW, MSFT, NETL, NVTL, NUVA, SUN, and VRSN.

Ja mõned suuremad nimed, kes teatavad homme enne turge: AGP, AIV, BPO, CSE, CVX, CNX, D, EIX, EL, LPNT, MNKD, MRK, NDAQ, SHPGY, and SNE. -

Deckers Outdoor prelim $1.07 vs $0.93 Thomson Reuters consensus; revs $277.9 mln vs $265.00 mln Thomson Reuters consensus

Deckers Outdoor reaffirms Q4 guidance for revenue and diluted EPS to increase approximately 8% over 2009 levels (consensus calls for ~10% growth) -

First Solar prelim $2.04 vs $1.95 Thomson Reuters consensus; revs $797.7 mln vs $778.54 mln Thomson Reuters consensus

First Solar sees FY10 $7.50-7.65 vs $7.46 Thomson Reuters consensus; sees revs $2.58-2.61 bln vs $2.58 bln Thomson Reuters consensus -

Microsoft beats by $0.07, beats on revs (26.28 +0.23)

Reports Q1 (Sep) earnings of $0.62 per share, $0.07 better than the Thomson Reuters consensus of $0.55; revenues rose 25.3% year/year to $16.2 bln vs the $15.8 bln consensus. Co reports Q1 operating margins of 44.0% vs 39.8% Thomson Reuters consensus.

MSFT järelturul +2.5%