Börsipäev 15. november

Kommentaari jätmiseks loo konto või logi sisse

-

Aasia on alustanud nädalat valdavalt positiivsetel meeloludel eesotsas Jaapani ja Hiinaga. Jaapani turgu toetas uudis, et viimase majanduskasv on kolmandas kvartalis kiirenenud 0,4% pealt 0,9% peale (QoQ), ületades sellega Bloombergi 0,6%list prognoosi. Hiinas jätkus päeva esimeses pooles müügisurve, ent päeva teise poole ostuhuvi tõi indeksid taas plusspoolele pärast reedest üle 5%list kukkumist. USA indeksite futuurid on hetkel liikumas 0,05% kuni 0,2% rohelises..

Olulisi makrouudiseid Euroopast oodata ei ole, kui tähelepanu keskpunkti jäävad edasised arengud Iirimaa osas. USA-s aga raporteeritakse oktoobrikuu jaemüüginäitajad ja novembrikuu Empire Manufacturing indeks (kl 15.30). Kell 17.00 avaldatakse aga ettevõtete septembrikuu laovarude muutus.

-

USA dollar alustas uut nädalat tõusuga: dollari indeks +0,27% (78,44); AUDUSD -0,21% (0,9826); EURUSD -0,22% (1,3657); GBPUSD -0,25% (1,6075); USDCHF +0,30% (0,9836); USDJPY +0,35% (82,80); NZDUSD -0,50% (0,7692).

-

Tänane Wall Street Journal annab teada, et BHP Billiton (BHP) on tagasi võtnud oma $38,6 miljardi suuruse pakkumise Kanada väetisetootja Potash Corp. (POT)-i eest, mis lõpetab ühe tulisema ülevõtulahingu, mida viimastel aastatel nähtud on.

BHP põhjendas oma otsust sellega, et ei suuda Kanada valitsuse poolt seatud tingimusi täita, kuid ei soovinud ka täpsustada, mida tingimustes täpsemalt nõutakse.

Teatavasti lükkas Kanada valitsus ise 4. novembril BHP pakkumise tagasi. Tookord jäeti BHP-le veel võimalus pakkumise sisu 30-ne päeva jooksul üle vaadata ning huvi korral parandatul kujul uuesti esitada.

Tänaseks on selge, et BHP otsustas POT-st siiski loobuda, mis ilmselt t annab lähitulevikus ohtralt ainest ülevõtuga seotud kuulujuttudele, sest on väga tõenäoline, et BHP on otsimas uut ülevõtukandidaati.

-

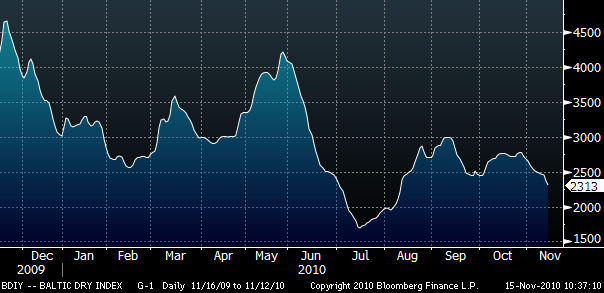

Baltic Dry Index, mille liikumist siin foorumis aeg-ajalt kajastame, on viimased neli nädalat taas langustrendis olnud. Möödunud nädal päädis BDI jaoks koguni 7,3%-lise kukkumisega, mille peamine põhjus tuleneb endiselt laevade ülepakkumise probleemidest ning rauamaagi vähenenud tarbimimisest Hiinas, kus üritatakse kinni pidada peaminister Wen Jiabo seatud eesmärgist vähendada riigi energiatarbimist 20% sisemajanduse kogutoodangu väärtuse ühiku kohta 2010. aastal lõppeva viie aasta plaani raames. Analüütikute sõnul võib aga rauamaagi import kuu teises pooles või detsembri alguses taas põrgata, kui energia kokkuhoiu sihid muudavad elektrihinna ja kodumaise rauamaagi kallimaks.

-

Eestlastegi seas populaarne sotisaalvõrgustik Facebook on kasvanud suuruselt kolmandaks internetifirmaks USA-s.

Tänane Bloomberg kirjutab, et Facebook`i aktsia kaupleb SecondMarket börsil ( mõeldud eraettevõtete tarbeks) üle $16 ja sellest tulenevalt on firma väärtus ca $41 miljardit. Seda on rohkem kui EBay (EBAY) $39,3 miljardit ja seetõttu asetab Facebook`i kolmandale kohale peale Amazon.com (AMZN)-i väärtusega $74,4 miljardit ning Google (GOOG)-i väärtusega $192,9 miljardit.

-

Eurotsooni septembrikuu kaubandusbilansi ülejääk tuli oodatud €0,1 miljardi asemel €2,9 miljardit. Augustis oli kaubandusbilanss €5 miljardiga puudujäägis.

Eurotsooni valitsuste võla-SKT suhe halvenes 78,7% pealt 79,2% peale. -

rasvasemate marginaalidega pick-up'id on taas moes

Ford Motor reports that its Ford Super Duty grabs 50% of heavy-duty truck market (16.30)

Fordi aktsia on eelturul kauplemas 3,2% kõrgemal.

-

oktoobrikuu jaemüük ilma autodeta vastavalt ootustele, kuid New Yorgi osariigi tööstustootmise data oluliselt kehvem. ES futuur hetkel +0,4%

October Retail Sales +1.2% vs +0.7% Briefing.com consensus; prior revised to +0.7% from +0.6%

October Retail Sales ex auto +0.4% vs +0.4% Briefing.com consensus; prior revised to +0.5% from +0.4%

November Empire Manufacturing Index -11.14 vs 11.7 Briefing.com consensus; October 16.0 -

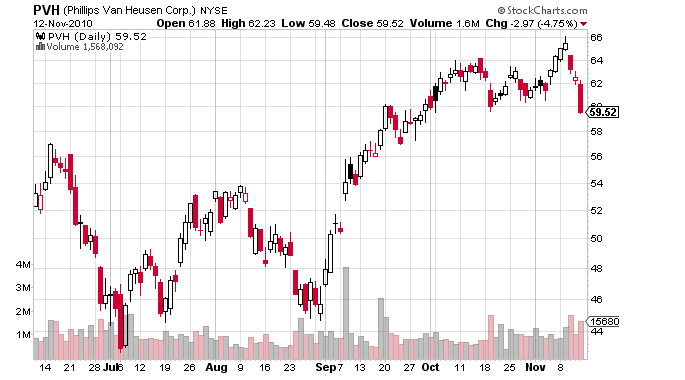

Citi analüütikud soovitavad täna osta Phillips-Van Heusen (PVH) aktsiat.

Citi analüütikud tõstavad oma soovitust „hoia“ pealt „osta“ peale ja hinnasihi $63 pealt $76 peale.

Kes mäletab, siis 10. Novembri andsid Merrill Lynchi analüütikud kogu sektorile „hoia“ reitingu ( kaasaarvatud PVH) ning toopäev sai fookusesse võetud Warnaco (WRC), mis sai endale ühe „hoia“ reitingumuutuse Sterne Agee analüütikutelt veel lisaks. Kuigi WRC kukkus sel päeval ootuspäraselt, siis hommikul oli oht, et Polo Ralph Loren (RL)-i head kvartalitulemused võivad turuosalistesse siiski positiivsust süstida. Tookord need seda ei teinud, aga ehk on tänasele soovitusele RL-i tublidest tulemustest toetust.

Buy on PVH Multiple Re-Rating & Near-Term Sales Upside — We raise PVH to Buy (from Hold) as we believe PVH deserves a higher forward multiple on a new higher growth business mix & improved comparability to RL (which has traded ~3-4 multiple points higher). We also see upside to sales/EPS on robust Calvin Klein (readthroughs from Warnaco PVH’s largest licensee), Tommy Hilfiger (recent RL sales/margin upside & novelty preppy execution), and robust Outlet store traffic (benefitting PVH’s retail). We raise price target to $76 (from $63) on ~15x our new $4.90 FY12 EPS estimate yielding an expected share price return of ~+27%.

Analüütikud soovitavad aktsiat osta, kuna näevad lähiajal ettevõtte müüginumbrite olulist paranemist lisaks CK toodete müügiedu ( WRC on üks PVH suurimaid litsentsiaate) ning positiivset mõju RL-i müügiedust Tommy Hilfigeri kaupadele.

The next catalyst for the stock is when the company reports its second quarter results on December 8, where we expect better top line and margin trends as well as some better insight into higher sourcing cost impact in the second half of the year.

Järgmise katalüsaatorina toovad analüütikud välja firma teise kvartali tulemused, mis avalikustatakse 8. detsembril. Analüütikud usuvad, et tulemused on oodatust paremad ning ühtlasi oodatakse ka rohkem selgust kõrgemate hankekulude mõju osas teises poolaastas.

Citi analüütikute argumendid on head ja usun, et tekitavad turuosalistes ka ostuhuvi. Minu ainuke mure selle idee juures on kahtlus, et Citi on oma „osta“ soovitusega natuke liiga vara välja tulnud. Aktsia on paar kuud tublisti rallinud ning eeldaks, et enne uut põrget kukub hind veel natuke allapoole, nii $55 kanti. Samas, kui turg toetab, siis oleks PVH-lt täna reaalne $61,50-$62,00 taset näha.

-

Mis võiks BHP-le sobida saagiks kõige paremini, CF, MOS, IPI, AGU?

Lifosa? :) -

Eurostat avaldas täna eurotsooni riikide 2009. aasta eelarve defitsiidid ja valitsuste võlatasemed (pdf). Euroala valitsuste keskmine defitsiit 6,3% SKTst ja terve ELi defitsiit 6,8% SKTst. Valitsuste keskmine võlatase vastavalt 79,2% ja 74,0% SKTst.

Suurima eelarve puudujäägiga riigid: Kreeka 15,4%, Iirimaa 14,4%, UK 11,4%, Hispaania 11,1%, Läti 10,2%, Portugal 9,3%, Leedu 9,2%, Rumeenia 8,6%, Slovakkia 7,9%, Prantsusmaa 7,5%, Poola 7,2%.

Väikseima puudujäägiga riigid: Luksemburg 0,7%, Rootsi 0,9% ja Eesti 1,7%.

Kokkuvõttes toodi välja, et 27st ELi riigist halvenes olukord 25 riigis ja kahel riigil - Maltal ja Eestil - olukord paranes.

Lisaks tuuakse välja, et väikseima avaliku sektori võlaga on Eesti (7,2%), millele järgneb Luksemburg (14,5%) ja Bulgaaria (14,7%).

-

Gapping down

In reaction to disappointing earnings/guidance: ATRM -18.7% (thinly traded), RINO -14.6% , MMYT -9.8%.M&A news: SSE -35.5% (Naugatuck Valley Financial Corporation and Southern Connecticut Bancorp mutually agree to terminate merger agreement), CAT -1.3% (Bucyrus to be acquired by CAT for $92/share or $7.6 bln in aggregate consisting of all cash), POT -1.0% (issues statement in response to withdrawal of BHP Billiton's unsolicited tender offer).

Other news: THOR -11.1% (peer HTWR achieves primary endpoint with 92% success in pivotal bridge-to-transplant clinical trial; also downgraded to Market Perform from Outperform at Leerink Swann, downgraded to Neutral from Buy at UBS), ASTM -7.9% (files $75 mln mixed securities shelf offering), PUDA -6.3% (subsidiary receives government review approval Da Wa Coal Mine), IRE -5.2% (concerns about Ireland being met with calls for action from EU officials), ANR -1.3% (Dickenson-Russell Coal Co to idle coal preparation plant).

Analyst comments: LLNW -5.8% (Downgraded to Underperform at Oppenheimer on renewed industry pricing concerns), AKAM -2.8% (Downgraded to Perform at Oppenheimer on renewed industry pricing concerns), UNH -1.8% (downgraded to Hold from Buy at Stifel Nicolaus), MU -1.6% (downgraded to Hold from Buy at Lazard), MON -1.2% (downgraded to Hold from Buy at Deutsche Bank), APWR -0.7% (downgraded to Market Perform from Outperform at Raymond James).

Gapping up

In reaction to strong earnings/guidance: GTSI +22.0%, TSTC +11.5%, ASYS +10.0%, CSUN +7.8%, MY +7.0%.M&A news: BUCY +29.3% (Bucyrus to be acquired by CAT for $92/share or $7.6 bln in aggregate consisting of all cash), ISLN +17.9% (Isilon Systems to be acquired by EMC Corp for $33.85/share), HBE +15.1% (reports results of go-shop process and an amendment to its merger agreement with KTOS to increase merger consideration from $7.00 to $8.20 per share), DYN +4.7% (responds to Icahn filing; recommends stockholders vote for the merger agreement with Blackstone; upgraded to Overweight from Neutral at JPMorgan), BHP +0.7% (POT confirms BHP Billiton's decision to withdraw its offer).

Select ag/machinery companies higher following BUCY/CAT news: TEX +10.6%, JOYG +7.8%, MTW +4.7%.

Other news: HTWR +17.6% (achieves primary endpoint with 92% success in pivotal bridge-to-transplant clinical trial; upgraded to Overweight from Neutral at JPMorgan), MEI +14.1% (awarded integrated center stack program from General Motors; expected to represent over $100 mln in revenue per year starting in FY14), GLUU +7.3% (filed for a $30 mln mixed shelf offering), F +2.8% (reports that its Ford Super Duty grabs 50% of heavy-duty truck market ), APC +3.2% (discovers oil offshore Sierra Leone), MEE +2.4% (attributed to reports out over the weekend that MT may be interested in the company), BP +1.4% (discloses agreement to sell its fuels marketing businesses in Namibia, Botswana and Zambia and 50% interest in each of BP Malawi and BP Tanzania to Puma Energy for $296 mln in cash), AA +1.0% and NLY +0.9% (Cramer made positive comments on MadMoney).

Analyst comments: RJET +5.1% (upgraded to Buy from Hold at Deutsche Bank).

-

Rev Shark: Watch for a Failed Bounce

11/15/2010 8:29 AMIt is not the strongest of the species that survive, nor the most intelligent, but the one most responsive to change.

-- Author unknown (commonly misattributed to Charles Darwin)The character of the market shifted last week as we sold off four of five days. We did manage to bounce back fairly well early in the week, but the intensity of the selling picked up on Friday and many stocks showed signs of breaking down. The indices have only given back the breakout move following the announcement of QE 2 on Nov. 3, so it isn't as if we've had a major collapse. But last week was the first real bout of selling since the current uptrend began on Sept. 1.

So was last week the start of the topping process or just some overdue consolidation that will eventually set us up for more upside into the end of the year? Change is in the air, and that means we need to adapt if we hope to prosper.

Three main events last week triggered the selling. One was renewed problems with sovereign debt in Europe, particularly Ireland, but that was fairly contained. A more important issue was efforts in China to cool off its very hot economy. It is tightening up and trying to rein things in before inflation becomes an issue. The weakness of the dollar is a strong inducement for the Chinese to keep their economy from growing too fast.

The other issue last week was QE 2. The prospect of more cheap money has been the single biggest positive for this market during the recent run, but last week the international economic community made no secret about its unhappiness with the program that is driving the dollar straight down. So far the Fed seems unperturbed by the international criticism, but there are plenty of doubts among pundits in the U.S. as well.

Ben Bernanke's argument in support of QE 2 is that the flood of cheap money will drive up the stock market, which will make people feel richer and they will spend more, which will boast economic activity and boost the stock market and real estate even more. The idea is to create a positive feedback loop that drives us up and then to withdraw the excess liquidity before it leads to inflation. It may sound like a good theory, but it sure isn't receiving much support.

Does the action last week mean that QE 2 is losing its ability to drive the market? The bears have been arguing for a while now that we have already priced in the impact of QE 2, but the market has been ignoring that argument all the way up. I continue to feel that it is a mistake to fight the Fed. Even though QE 2 is much maligned, it is still a very potent force, and that cash is going to give the market some underlying support. That doesn't mean we won't have volatility, but it's not going to be easy for the bears to gain substantial downside traction.

Takeovers this morning of Isilon (ISLN - commentary - Trade Now) and Bucyrus (BUCY - commentary - Trade Now) are helping sentiment, but the real test is going to be to see how well we hold after we open. There are some bulls now who are worried about being stuck and will look for an exit on strength; will the dip-buyers regain confidence after being trapped on Friday?

The S&P 500 is sitting right at some key support around 1200, so it's a natural place to bounce, but we really have to be on guard now for the possibility of a failed bounce -- that would be another sign that we are in a topping process, and it would further scare the dip-buyers who have been the key to this uptrend.

No positions.

-

USA indeksite futuurid indikeerimas avanemist 0,2% kuni 0,6% kõrgemal. Kuld hetkel +0,34% @ 1370,5 USD, nafta +0,8% @ 86,0 USD, EUR/USD -0,26% @ 1,3655 USD.

Euroopa turud:

Saksamaa DAX +0,65%

Prantsusmaa CAC 40 +0,68%

Suurbritannia FTSE100 +0,35%

Hispaania IBEX 35 +0,74%

Rootsi OMX 30 +0,49%

Venemaa MICEX +1,03%

Poola WIG -0,35%Aasia turud:

Jaapani Nikkei 225 +1,06%

Hong Kongi Hang Seng -0,81%

Hiina Shanghai A (kodumaine) +0,97%

Hiina Shanghai B (välismaine) +1,97%

Lõuna-Korea Kosdaq -0,89%

Austraalia S&P/ASX 200 -0,10%

Tai Set 50 +1,21%

India Sensex 30 +0,76% -

Kauplejad võiks täna radaril hoida ka Thoratec (THOR)-i aktsiat, mis hetkel eelturul kaupleb ligi 18% miinuses, $25,70 tasemel.

Aktsia kaupleb punases kuna nädalavahetusel leidis aset The American Heart Association Scientific Sessions 2010 ehk AHA konverents, kus esitlesid oma uuringutulemusi teiste hulgas ka HeartWare (HTWR). Firma teatas, et HVAD ( siirdatav seade, mille eesmärk on pikendada südamepuudulikkusega patsientide elu) näitas 6-kuu uuringu põhjal 92%-st survival rate, lisaks sellele avalikustati ka lisainfot kõrvalnähtude kohta ( veristused, põletikud), mis olid samuti oodatust paremad. Ootused uuringute tulemuste suhtes olid üsna kõrged, aga reaalsed uudised olid veelgi paremad. Seetõttu kaupleb HTWR aktsia eelturul ka 18% kõrgemal.

THOR-i toode HeartMate II ( tuntud kui left venticular assist device LVAD) on hetkel antud kategoorias liidripositsioonil ja seetõttu mõjuvad uudised HVAD-i edust aktsiale rusuvalt.Madsion Williams analüütikud on täna THOR-i kaitsmas:

We expect some weakness on THOR shares post ADVANCE trial data, but we believe THOR shares

continue to show substantial upside at the current level, and we reiterate our Buy rating and

$50 price target. We believe the Street may completely discount THOR’s market position in the

wake of the ADVANCE trial data showing smaller HVAD being clinically equivalent to HeartMate II (HM II). While we believe HVAD will successfully enter the market, we still expect THOR to maintain the majority of the market share in destination therapy (DT) until HVAD receives FDA approval.Lühidalt usuvad analüütikud, et THOR-i ei tasu veel maha kanda ning vaatamata HVAD edule jääb firmale siiski enamus turuosast vähemalt seni, kuni HVAD saab ravimiametilt heakskiidu. Olgu öeldud, et seda ei oodata enne 2011 lõppu või 2012 aasta algust.

Analüütikud kinnitavad oma „osta“ soovitust koos $50 hinnasihiga.Nagu alati on taolised põrkemängud äärmiselt riskantsed, kuid aktsia on juba üle viie punkti miinuses, siit võib olla sobiv moment panustamiseks. Olge ettevaatlikud ja hoidke kogused väikesed.

-

Irish Independent annab teada, et Iirimaa rahandusminister Brian Lenihan kaalub homme Brüsselis peetaval rahandusministrite kohtumisel Euroopa Liidu kriisifondist raha küsimist valitsuse päästmise asemel Iirimaa pankade päästmiseks. Selle sammuga säilitaks valitsus kontrolli riigi majanduse üle. Investorite rahustamiseks kaalub valitsus nelja-aasta eelarveprogrammi avalikustamist plaanitust varem. Lisaks kirjutatakse artiklis, et ka 2011. aasta eelarve plaanitakse avalikustada plaanitust varem. Valitsus ise on esialgu kõik väited, mille kohaselt riik plaanib ELilt ja IMFilt abi paluda, tagasi lükanud.

-

Väike seltskond majandusega vähem või rohkem kokkupuutuvaid tegelasi kirjutasid Föderaalreservi juhile Ben Bernankele avaliku kirja, milles nad kutsuvad keskpanka üles lõpetama novembri alguses teatavaks tehtud $600 miljardilist stiimulprogrammi. Kiri avaldati Wall Street Journalis:

We believe the Federal Reserve’s large-scale asset purchase plan (so-called “quantitative easing”) should be reconsidered and discontinued. We do not believe such a plan is necessary or advisable under current circumstances. The planned asset purchases risk currency debasement and inflation, and we do not think they will achieve the Fed’s objective of promoting employment.

We subscribe to your statement in the Washington Post on November 4 that “the Federal Reserve cannot solve all the economy’s problems on its own.” In this case, we think improvements in tax, spending and regulatory policies must take precedence in a national growth program, not further monetary stimulus.

We disagree with the view that inflation needs to be pushed higher, and worry that another round of asset purchases, with interest rates still near zero over a year into the recovery, will distort financial markets and greatly complicate future Fed efforts to normalize monetary policy.

The Fed’s purchase program has also met broad opposition from other central banks and we share their concerns that quantitative easing by the Fed is neither warranted nor helpful in addressing either U.S. or global economic problems.

Kiri sai Föderaalreservi esindajalt ka vastuse:

“As the Chairman has said, the Federal Reserve has Congressionally-mandated objectives to help promote both increased employment and price stability. In light of persistently weak job creation and declining inflation, the Federal Open Market Committee’s recent actions reflect those mandates. The Federal Reserve will regularly review its program in light of incoming information and is prepared to make adjustments as necessary. The Federal Reserve is committed to both parts of its dual mandate and will take all measures to keep inflation low and stable as well as promote growth in employment. In particular, the Fed has made all necessary preparations and is confident that it has the tools to unwind these policies at the appropriate time. The Chairman has also noted that the Federal Reserve does not believe it can solve the economy’s problems on its own. That will take time and the combined efforts of many parties, including the central bank, Congress, the administration, regulators, and the private sector.”

-

Bank of America (BAC), Discover Financial Services (DFS) ja Capital One Financial Corp (COF) teatasid, et krediitkaartide tähtajaks tasumata maksed langesid oktoobris selle aasta madalaimatele tasemetele. Samas püsivad krediitkaardilaenude mahakandmise määrad ajalooliselt kõrgel tasemel. Bank of America teatas, et oktoobris oli mahakandmise määr üle 10%, septembris oli vastav näitaja 9.99%. USA suurimal kommertspangal on endiselt suurim krediitkaardilaenude kahjum, kuid siiski on näha paranemise märke, sest aasta alguses kanti maha 13% laenudest. Maksetähtaja ületanud laenude määr langes septembri 5.71% pealt 5.6%ni. Discoveri laenude mahakandmise määr langes oktoobris 6.83%ni vs 7.15% septembris ja Capital One teatas, et oktoobris läks mahakandmisele 7.26% krediitkaardilaenudest vs 8.38% septembris. (link)

-

Kes hoiab silma peal DNDN-l, siis 17. novembril toimuva CMS (The Centers for Medicare and Medicaid Services) kohtumise päevakava on üleval siin.

-

Tänaseid ideid üle vaadates, tuleb tõdeda, et kumbki neist ei pakkunud sisuliselt võiimalust kauplemiseks. PVH avanes seal, kuhu ma ootasin, et see liiguks ehk siis liiga kõrgelt. Oli selge, et 4% plussis, $62 tasemelt saab aktsia ainult alla tulla. PVH küll on antud hetkeks põrganud ja kaupleb $61 kandis, olles käinud ära ka $60 peal.

Mis puudutab THOR-i, siis põrkemängude puhul on alati äärmiselt raske tunda ära „põhi“ ehk siis tase, kust aktsia põrgata võiks. Seetõttu on sellised tehingud ka riskantsemad ja antud juhul osutus mu antud soovitus ennatlikuks nii ostuhinna suhtes kui ka idee kui sellise suhtes, sest THOR pole teostatavat kauplemisvõimalust täna andnud.

-

Täna enne USA turgude sulgemist tekkis võlakirjaturul ühtäkki müügisurve, mis tõstis 10-aastase riikliku võlakija tulususe määra päeva sees ca 2.96%le (viimati oli võlakirja tulususe määr võrreldaval tasemel augustikuus). Nimelt teatas reitinguagentuur Moody’s, et nii-öelda Bushi aegsete maksukärpete pikendamine võib tuua kaasa USA krediidireitingu langetuse. Maksukärped aeguvad teatavasti 31. detsembriga. Alloleval graafikul on kujutatud USA 10-aastase võlakirja viimase 5 päeva tulususe määrad.

-

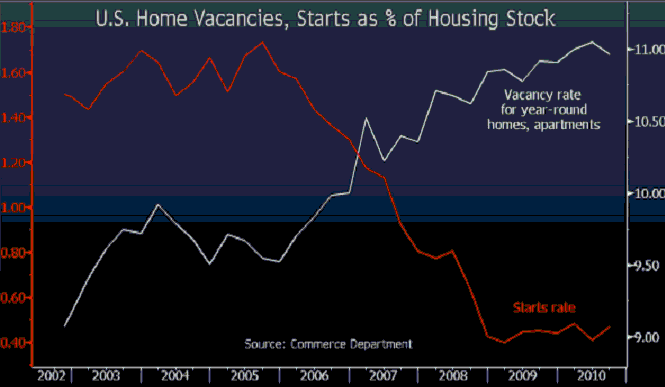

Citigroup kirjutab, et nõudlus võib kinnisvarasektoris taastuda alles 2014. aastal. Alloleval graafikul on kujutatud tühjana seisvate eluasemete osakaal ning uute majade ehitus protsentuaalsena kõikidest eluasemetest. Eelmises kvartalis oli tühjana seisvate eluasemete osakaal ca 10.96% ehk kõikide aegade tipu 11.05% lähedal. Citigroupi sõnul on turul ca 2.1 miljonit eluaset, mida turul ei vajata. Raportis kirjutavad ettevõtte analüütikud, et uute majade ehitus taastub nii-öelda V-kujuliselt järgmise 3 aasta jooksul.

-

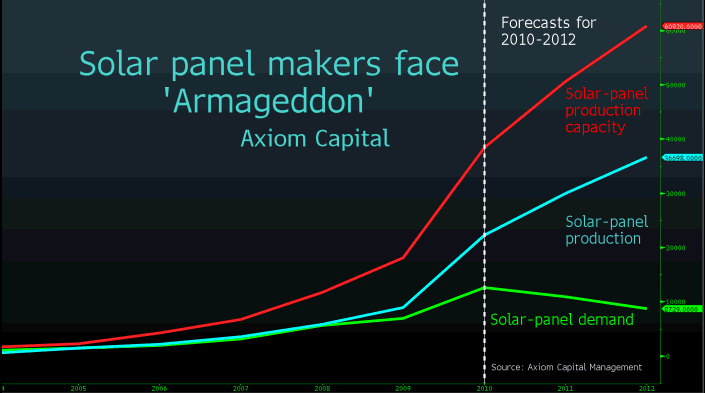

Axiom Capital Management Inc. hinnangul kujuneb tulev aasta päikesepaneelide tootjatele raskeks, kuna ettevõtted tõstavad tootmisvõimsust samal ajal, kui globaalne nõudlus väheneb. Alloleva graafiku andmed pärinevad Axiomi poolt väljastatud analüüsist, milles kirjutasid analüütikud, et pakkumine võib ületada tuleval aastal nõudlust ca 3x, mis toob paratamatult kaasa paneelide hinnalanguse. Tootjad on müünud käesoleval aastal rekordilise arvu päikesepaneele, kuna arendajad kiirustasid oma projektidega, et saada abi Euroopa riikidelt enne kui eelarvekärbete tõttu subsiidiumid ära kaotatakse. Axiomi sõnul on tuleval aastal selged kannatajad First Solar Inc. (FSLR ning JA Solar Holdings (JASO). Alloleval graafikul on kujutatud järgmise 2 aasta turuprognoos.

-

Kristjan, äkki jagad Axiomi poolt väljastatud analüüsi kuna tundub, et peale kunstilise väärtuse see graafik rohkemat väärt ei ole. Mõnele võib tunduda, et tegemist on väärt maja hinnanguga, kui tegelikult sobiks see ehk Õhtulehte või mõnda sell-side boiler room fonoteeki ning rasvane disclaimer oleks tõenäoliselt kohane.

Või äkki tutvusid ise süvitsi nende analüüsiga ja leidsid ,et tegemist on väärt kraamiga?