Majanduskriisiga võitlemine on mõjunud paljude riikide finantsseisule destabiliseeruva jõuna, kutsudes esile krediidireitingute langetamisi, ebaõnnestunud võlakirjaoksjoneid ja kõrgemaid intresse. Jaapan on kaua aega teiste reeglite järgi mänginud, kuid rahvastiku kiire vananemine lööb valitsuse peamise tugisamba kõikuma.

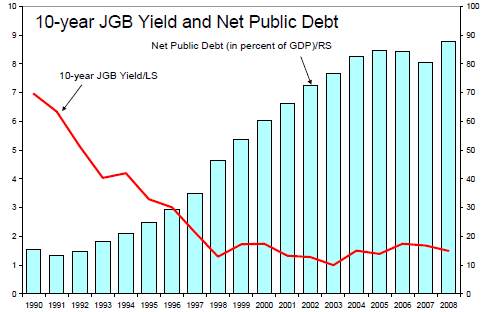

Majanduskriisiga võitlemine on mõjunud paljude riikide finantsseisule destabiliseeruva jõuna, kutsudes esile krediidireitingute langetamisi, ebaõnnestunud võlakirjaoksjoneid ja kõrgemaid intresse. Jaapan on kaua aega teiste reeglite järgi mänginud, kuid rahvastiku kiire vananemine lööb valitsuse peamise tugisamba kõikuma. Kui tavateooria ütleb, et fiskaaldefitsiidil või riigivõlal on positiivne korrelatsioon intressimääradega siis Jaapani puhul puudub seos juba 1990nda algusest alates. Allolevalt IMF-i teadusliku töö graafikult on võimalik näha, kuidas pikaajaliste võlakirjade (JGB) tulusus on kahe aastakümnega langenud 7%lt alla 2%i, samal ajal on aga riigi netovõlg paisunud 90%ni SKT-st.

Allikas: IMF

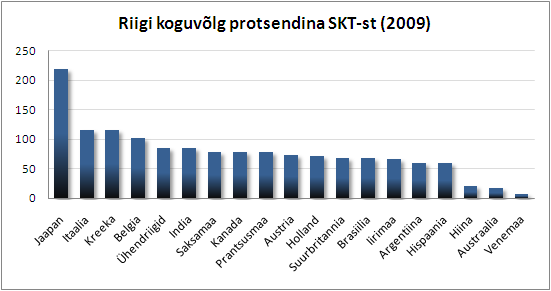

Paljud uskusid, et sügisel liberaalsete demokraatide üle poole sajandi pikkuse valitsemise lõpetanud Jaapani demokraatlik partei toob võlakoorma vähendamise osas muutust, kuna valimiseelse kampaania käigus rõhutati vajadust lõpetada riigi priiskav kulutamine ja panna majandus efektiivsemini tööle. Tegelikkuses kujuneb märtsis algava fiskaalaasta eelarve rekordiliseks (ca 1 triljonit dollarit), millega kaasneb mõistagi uute võlakirjade väljalaskmised (planeeritud mahuks on enneolematud 1.6 triljonit dollarit – sellest 1.1 triljonit läheb olemasoleva võla ülerullimiseks). Tagajärjena prognoosib IMF Jaapani võlakoorma kasvamist 2010. aastaks 227%-ni sisemajanduse kogutoodangust.

Allikas: Deutsche Bank

Peamine põhjus, miks võlakirjade reaalmäärad on vaatamata avaliku sektori kõrgele võlakoormale nõnda madalaks jäänud, avaldub riigi võimes finantseerida eelarve puudujääki suuresti läbi kodumaiste investorite (2008.a lõpus ca 94% positsioonidest), kes esindavad oluliselt stabiilsemat ja tolerantsemat käitumismudelit võrreldes välisinvestoritega. Nõnda märkimisväärset kodumaist osakaalu selgitab majapidamiste vähene isu riskantsete varade vastu, mistõttu on deposiidi- ja valuutainvesteeringute kõrval populaarsed ka riigivõlakirjad.

60% valitsuse võlakirjadest kuulub aga avaliku sektori institutsioonidele või riigi domineeriva kontrolliga ettevõtetele. Sinna gruppi mahuvad erinevad sotsiaalkindlustusfondid, Jaapani keskpank ja sugugi mitte vähem tähtsam Post Bank. Ajal, mil investorid teiste valitsuste murettekitavas mahus võla kokkuostmisel kõrgemaid intresse nõuavad, muudab kodumaiste investorite suur lojaalsus Jaapani võlakirjaturu vähem sensitiivsemaks rahvusvaheliste arengute suhtes ning tugevamini sõltuvamaks siseriiklikest poliitilistest sündmustest.

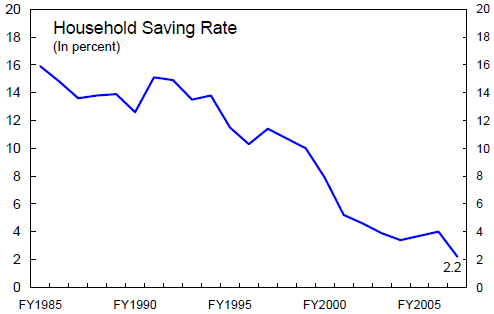

Jaapani rahvastiku vananemine loob aga situatsiooni, kus majapidamiste roll avaliku sektori võla finantseerimisel muutub järjest väiksemaks, kuna inimeste säästmine väheneb.

Allikas: IMF

Paralleelselt on finantsreformid andnud institutsioonidele suurema vabaduse paigutada raha riskantsematesse varadesse, mis tähendab, et kaks JGB turu kaks olulist investorit (Japan Post Bank ja maailma suurim pensionifond - Government Pension Investment Fund) võivad varasid ümber allokeerides omada märkimisväärset tagajärge riiklikule võlakirjaturule (10%-line muutus esindaks 20-30 triljoni jeenist summat ehk 4-6% SKT-st).

IMF-i teadustöös läbi viidud simulatsiooni põhjal jõutakse järeldusele, et praeguste trendide jätkudes võib kodumaine finantseerimine muutuda keeruliseks 2010ndate keskpaigast, mis tähendab võimalike preemiate maksmist selleks, et teiste, sealhulgas ka välismaiste kreeditoride huvi köita.

Kui intressimäärade tõus ähvardaks tõepoolest majandust halvama hakata, nähakse ühe potentsiaalse stabilisaatorina Jaapani keskpanka, kellele praegu kuulub 8% valitsuse võlakirjade kogumahust. Deflatsiooniline keskkond ja nõrgapoolne majanduskasv lubavad teatud ajaks rahapakkumise suurendamise tagajärgedest mööda vaadata, ent lõdvakäeline rahapoliitika ei saa kesta igavesti ning mingist hetkest tingib tavapäratute likviidsusmeetmete koomaletõmbamine positsiooni vähendmist valitsuse võlakirjades.

Vaatamata kõrgeimale võlakoormale arenenud riikide seas, muudab kodumaiste investorite lojaalsus ja keskpanga toetav õlg võla teenindamisest eskaleeruda võiva kriisi Jaapani puhul lähiajal ebatõenäoliseks. Pikemas perspektiivis kujuneb kohaliku finantsturu rahastamisvõime siiski problemaatiliseks, kuna vananev rahvastik vähendab majapidamiste säästmismäära ning tõstab pensionifondide väljamaksekohustusi. Täiendavalt kahandab valitsuse võlakirjadesse investeerimise huvi finantsturgude liberaliseerumine, mis võib kokkuvõttes seada tõusva päikese maa tulevikus suuremasse sõltuvusse väliskreeditoridest ning käivitada võlakriisi, millest seni on suudetud hoiduda.

| Artikkel on informatiivse eesmärgiga ja ei ole mõeldud soovitusena müüa või osta mainitud väärtpabereid. |

Tweet