Viimastel nädalatel on ilmselt iga turuosaline märganud, et meeleolud turul on muutunud ja seda just võrreldes möödunud aasta lõpuga. Ostuhuvi on raugenud ning kukkuvad indeksid on investorid ära ehmatanud. Mõned kuud tagasi lokanud optimism on asendunud passiivsuse ja ettevaatlikkusega.

Viimastel nädalatel on ilmselt iga turuosaline märganud, et meeleolud turul on muutunud ja seda just võrreldes möödunud aasta lõpuga. Ostuhuvi on raugenud ning kukkuvad indeksid on investorid ära ehmatanud. Mõned kuud tagasi lokanud optimism on asendunud passiivsuse ja ettevaatlikkusega.Paljud analüütikud ja tuntud investorid üritavad turu liikumist ette ennustada ning konsensus on raske tekkima, sest arvamusi esineb praegu seinast seina. Hirm on turgudel ahnuselt võimu üle võtmas ja see on ka vesi karude veskile, kes kuulutavad turu edasist langust ja majandusprobleemide jätkumist. Credit Suisse analüütikud tulid 11. veebruaril välja analüüsiga, kus avaldatakse arvamust, et turul toimuv on ajutine korrektsioon ja tegemist ei ole uue karuturu algusega.

Analüütikute sõnul võib külgsuunas liikumine turgudel kesta veel vähemalt kuu aega. CSFB märgib, et indikaatorid on hetkel pigem neutraalsed ja turud läbivad ajaloolises kontekstis juba varem mitmeid kordi astutud rada.

CSFB tundub olevat veendunud, et aasta keskpaigaks on USA turud kõrgemal ja nad jäävad endiselt oma hinnasihi juurde, mis on 1220 (S&P 500). Samas pööraksid terav pööre erasektori taastumises või selged märgid Hiina majanduse ülekuumenemisest nad karuusku. Credit Suisse toob välja viis peamist põhjust, mis on turgudel hirmu süvendanud ja mis nende arvates üle võimendatud.

1.Hirm globaalse riikliku krediidikriisi ees

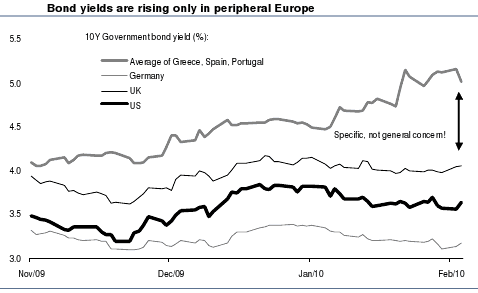

Credit Suisse analüütikud ütlevad, et nende kliendid on hirmul uue globaalse riikliku krediidikriisi ees. Sel juhul on see esimene krediidikriis, kus mitte ainult kuld vaid ka Saksamaa, Suurbritannia ja USA võlakirjade intressid kukuvad. Need ei ole globaalse riikliku krediidikriisi sümptomid.

Allikas: Credit Suisse

Kuigi analüütikud on üsna mures osade Euroopa riikide pärast (Kreeka, Portugal, Iirimaa ja Hispaania), siis tuleb arvestada, et nende riikide SKT moodustab ainult 14% Euroopa Liidu kogu SKT-st. Seega ülevõimenduse nimetatud riikides tasakaalustab Saksamaa alavõimendus (madalaima laenude ja SKT suhtega riik arenenud riikides). Saksamaa SKT on 50% suurem kui Kreeka, Portugali, Iirimaa ja Hispaania omad kokku.

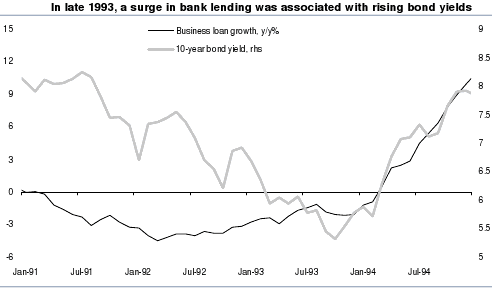

Analüütikute sõnul võib hakata globaalset riiklikku krediidikriisi kartma hakata siis, kui pankade erasektori laenuportfelli kasv taastub ja pangad laenavad erasektorile, mitte valitsusele. Nii nagu see juhtus 1993. aastal.

Allikas: Credit Suisse

2. Hirm Hiina majanduse ülekuumenemise ees

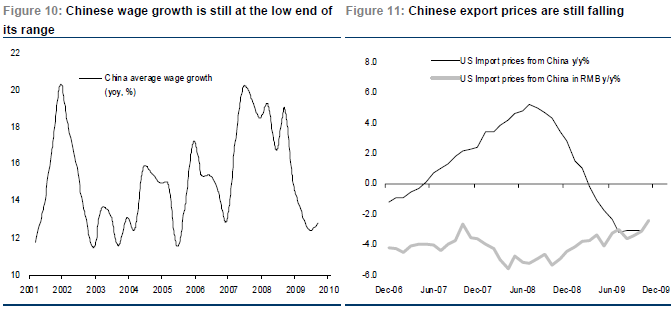

Analüütikute arvates on aeg Hiinat müüa siis, kui ilmnevad selleks selged ülekuumenemise märgid. Nendeks on eelkõige palkade kiire tõus koos äkilise tõusuga ekspordihindades. Kumbagi neist ei ole veel juhtunud.

Allikas: Credit Suisse

Koos kuni 20 miljoni töötu immigrandiga ja 6 miljoni koolilõpetajaga, kes iga aasta tööturule tulevad, ei ole analüütikute arvates vaja enne 2011. aastat karta, et Hiinal peaks tekkima vajadus pidurit vajutada selleks, et palgakasvu peatada. Ühtlasi toovad analüütikud välja, et ka kinnisvaramullist pole hetkel ühtegi märki, sest üleriigilised kinnisvarahinnad on viimasel aastal tõusnud ainult 8% ja kinnisvarahindade ning palga suhe on endiselt madalam kui Hispaanias ja UK-s.

Finantstingimused on endiselt suhteliselt leebed. Pankade 2010. aasta eemärk laenata 7,5 triljonit RMB-d, mis viitab 20%le laenukasvule (piisav SKT 10%lise kasvu saavutamisel). Ajutine tardumine jaanuari lõpus oli tingitud ainult sellest, et aasta esimesel kahel nädalal tõusis aastane annualiseeritud laenamise kasv 60% juurde. Credit Suisse Hiina analüütik kinnitas, et alates veebruari algusest on Hiina laenukasv jätkunud jälle "normaalsetel" tasemetel.

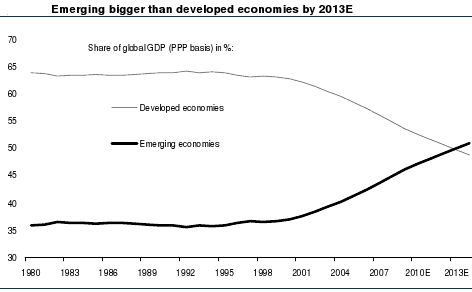

Samas nendivad Credit Suisse analüütikud, et suurema tähelepanu osutamine arenevatele riikidele on igati õigustatud, kuna arenevate riikide SKT moodustab maailma SKTst juba 47%.

Allikas: Credit Suisse

3. Kvantitatiivse lõdvendamise (QE) lõpp

Credit Suisse analüütikud küll möönavad, et QE lõpetamine võib probleeme tekitada, kuid vastukaaluks toovad nad välja muret leevendavad asjaolud. Esiteks teatas FED oma kõige hilisemas avalduses (27. jaanuar), et nad on valmis oma plaane muutma, toetamaks vajaduse korral finantsstabiilsust ja majanduskasvu. Analüütikute arvates algab QE uuesti, kui USA 30-aastase eluasemelaenu intressimäär peaks tõusma üle 6,5% (hetkel 5,4%).

Analüütikud eeldavad, et BoJ (Jaapani keskpank) jätkab QE-ga (ostetakse Jaapani riigivõlakirjasid või pikendatakse kohalikele pankadele mõeldud likviidsusmeetmeid). Ühtlasi jätsid nii Norra kui ka Austraalia keskpank oma viimastel kohtumistel intressimäärad muutmata.

4. Pankade obamaseerimine

Enne 1990ndaid (ehk enne suure finantsvõimenduse ajastut) teenisid USA pangad ja Suurbritannia pangad oma varadelt keskmiselt vastavalt 9,9% ja 10% tootlust. Kui uute regulatsioonidega tahetakse pankade finantsvõimendust viia tagasi tasemele, kus oldi enne 1990ndaid, peaksid pangaaktsiad kauplema valuatsiooni juures ~1x varasid (tangible assets). Seega tundub pangaaktsiate eest õiglane maksta 1,1x raamatupidamisväärtust, mis on üpris lähedal tasemele, kus hetkel oleme (see eeldaks, et USA pangaaktsiad oleks 15% madalamal ja Euroopa pangaaktsiad 10% madalamal). Seega ei tohiks uued regulatsioonid majanduskasvu oluliselt pidurdada, eriti nüüd, kus laenutingimused on esimest korda alates krediidikriisist lõdvemaks lastud.

5. Mure töökohtade visa kasvu pärast

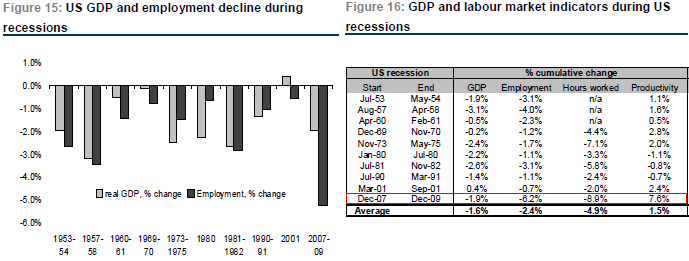

Analüütikute arvates on töökohtade kadumine võrreldes SKT langusega üsna ekstreemne, mis lubab CSFB hinnangul eeldada, et USA ettevõtted on töökohtade kokkutõmbamisega liigselt hoogu sattunud.

Allikas: Credit Suisse

Samas ajutine palkamine on paranenud ja töötundide arv on samuti jõudsalt kasvanud. Analüütikud usuvad, et töökohtade kasv peaks üsna varsti paranema ja olukord tööturul stabiliseerub jõulisemalt kui siiani arvatud.

Fundamentaalsetest näitudest lähtudes, usuvad analüütikud, et globaalne majanduskasv üllatab positiivselt ja ettevõtete kasumikasv samuti, ulatudes sellel aastal 25-30%ni. Credit Suisse ostaks suhteliselt turvalisi ettevõtteid nagu Vodafone, BAT, Chevron, Kimberly-Clark ja kvaliteetseid kasvuaktsiad nagu Impearial, Danone, Apple ja Gilead. Nad väldiks kõrge finantsvõimendusega ettevõtteid (ACS, Fraport, Sears).

Turgudel suurenenud riskikartlikkus on igati mõistetav, sest 2008. aasta on paljudel veel (liiga) selgelt meeles ja nii mõnigi ravib veel tookordsest järsust langusest tekkinud haavu. Seega on arusaadav, et turuosalised pole enam valmis tulele väga lähedale minema ning soovivad enne veenduda, et erinevaid ohtusid on märgatud ning võimaluse korral need ka neutraliseeritud. Kuid kui uskuda Credit Suisse’i, on hirmu silmad muutunud võrdlemisi neutraalse majandusindikaatorite kontekstis viimasel ajal liiga suureks.

| Artikkel on informatiivse eesmärgiga ja ei ole mõeldud soovitusena müüa või osta mainitud väärtpabereid. |

Tweet