30. juuni õhtul pakkus Dendreon (DNDN) investoritele järjekordselt närvikõdi, sest esialgu seletamatul põhjusel kukkus aktsia järelturul üle 20%-lisse miinusesse. Müügisurve tuli kiirelt ja ootamatult ning investorid otsisid paaniliselt selle põhjuseid. Mõne aja pärast sai äkilise kukkumise põhjus ka selgeks.

30. juuni õhtul pakkus Dendreon (DNDN) investoritele järjekordselt närvikõdi, sest esialgu seletamatul põhjusel kukkus aktsia järelturul üle 20%-lisse miinusesse. Müügisurve tuli kiirelt ja ootamatult ning investorid otsisid paaniliselt selle põhjuseid. Mõne aja pärast sai äkilise kukkumise põhjus ka selgeks.

Nimelt teatas Ameerika riiklik ravikindlustus CMS (Centers for Medicare & Medicaid Services), et hakkab üle vaatama Dendreoni uudse ravimi Provenge (pikemalt oli ravimist ja firmast juttu siin) oma nimekirja lisamisega seotud temaatikat. Provenge on ravim eesnäärme vähi vastu, mille üks ravikuur maksab 93 000 dollarit ning 80% sellest peaks katma kindlustus. Arutamiseks võeti aega üks aasta ja otsus (ing. keeles. National Coverage Determination) tehakse teatavaks 30. juunil 2011.

Mida see tähendab ja mis saab edasi?

Investorid olid Provenge’i kasutamiskulude katmise pärast mures juba ravimi esitlusel, ent nüüd vallandas CMS-i teade täieliku paanika. Paljudele jäi arusaamatuks mida antud uudis endast kujutab ja kui suurt mõju otsus Provenge’le pikemas perspektiivis avaldab.

Ravimiarendusega seotud firmadele spetsialiseerunud ajakirjanik Adam Feuerstein andis järgmisel päeval läbi Realmoney.com veebilehe investoritele ka toimuva kohta lahkesti seletust. Olulisemad küsimused ja vastused toon siinkohal ka teieni:

Mis on National Coverage Determination?

Medicare on ravikindlustuse programm seenioritele, mis kuulub valituse alla ja vaatamata sellele, et peaaegu kõik ravikulusid puudutavad otsused võetakse vastu osariigi tasandil, siis mõnikord CMS otsustab ravimikulu küsimuse üleriigiliselt ühendada ja arutada kõigi individuaalsete ravikindlustuse pakkujatega, kuidas ühte või teist teenust või toodet katta. Selle protsessi nimeks on National Coverage Determination (NCD).

Miks CMS alustas NCD-d Provenge’i kohta?

Investorid olid kolmapäevase uudise pärast üllatunud, kuna CMS ei alusta peaaegu mitte kunagi NCD-d vähiravimitele. Seega pole hetkel päris selge, mis põhjusel NCD Provenge’i kohta algatati aga Feuerstein pakub välja, et üheks põhjuseks võib olla kohalike ravikindlustajate vajadus kindlate juhtnööride järele, kuidas Provenge’i katta. Provenge’i näol pole tegemist tüüpilise vähiravimiga, vaid rakupõhise raviga, kus stimuleeritakse patsiendi enda immuunsussüsteemi vähirakkudega võitlema ja neid hävitama. Arvestades Provenge’i unikaalsust, võib eeldada, et CMS eelistas ravimi katmist koordineerida üleriigiliselt.

Miks oli turu reageering nii negatiivne?

Feuerstein ütleb, et siin on kaks märksõna: risk ja hilinemine. Kuigi tõenäosus on väike, siis ometi on olemas risk, et CMS otsustab Provenge’i üldse mitte katta või rakendada mitmeid erinõudeid toote kasutamisel. Ükskõik kumma stsenaariumi realiseerumine tähendaks DNDN jaoks katastroofi. Teiseks võtab kogu protsess aega tervelt ühe aasta, mis tähendab üsna pikka ootamist enne, kui olukord lõpliku selguse saab.

Kas kõnealune uudis omab mõju ka teistele kindlustajatele Provenge’i katmisel?

Feuerstein ei oska sellele küsimusele täpset vastust anda, aga DNDN juhtkonna sõnul NCD protsess olemasolevaid katmisotsuseid enam ei mõjuta, mis on ka tõsi, sest erakindlustajad võivad Provenge’i katmist jätkata. Hiljuti teatasid Humana (HUM) ja Aetna (AET), et võtavad Provenge’i oma raviminimekirja. Samas võivad osad kindlustajad jääda kuni CMS-i otsuseni ootele, mis omakorda võib Provenge’i müüki oluliselt mõjutada.

Kas nii suur kukkumine oli ülereageering?

Ärgem unustagem, et DNDN on öelnud, et see aasta ravitakse Provenge`ga ainult 2000 patsienti. On raske uskuda, et ei leidu vähemalt paari tuhandet vähipatsienti, kes endale Provenge’i ravi sooviks eriti arvestades ootenimekirjade pikkust. Selleks ajaks, kui DNDN suurendab ravimi tootmismahtu ( järgmise aasta keskpaigaks) on käes ka CMS-i otsus. Kui otsus on positiivne, siis on Provenge’i tee kiireks tõusuks vaba.

Kas praegu on hea ostukoht?

Feuerstein ütleb selle peale, et DNDN puhul pole tegemist must-valge olukorraga. Ühest küljest tundub aktsia olevat väga soodne aga teisest küljest tuleb arvestada, et aktsia ei kauple hetkel selgete ja konkreetsete fundamentaalsete näitajate põhjal. Kuna CMS-i negatiivset otsust ei saa 100% välistada, siis risk ja hirm võivad aktsiat veel pikka aega kammitseda. Teiseks ei kauple DNDN aktsia vaakumis ja arvestades turu üsna negatiivset sentimenti, ei ole investorid huvitatud veel ühest lisariskist.

Kokkuvõtteks ütleb Feuerstein, et algusest peale on Dendreoniga kaasnenud suur draama ja kõik, kes ootavad sellele kiiret lõppu, võtku parem mugav asend ja telligu mõned joogid, sest lõppvaatus annab ennast veel mõnda aega oodata.

Analüütikud ühiselt kaitserindel

Järgmisel päeval olid mitmed analüüsimajad väljas DNDN-d kaitsvate kommnetaaridega.

Biotehnoloogiale keskendunud Rodman & Renshaw analüütikud kinnitasid 1. juulil DNDN aktsiale oma osta soovitust koos $63 hinnasihiga. Analüütikud rõhutavad, et NCD tellijaks ei olnud keegi väljaspoolt nagu näiteks erakindlustajad, vaid CMS ja protsessi tulemusena näevad nad kõige tõenäolisemalt Provenge’i täishinnaga katmist. Kuigi volatiilsus püsib ilmselt veel mõnda aega, siis näevad nad antud tasemel siiski head võimalust aktsiaid soetada.

Brean Murray analüütikud on arvamusel, et NCD protsess tuleb Dendreonile pigem kasuks kui kahjuks. Nimelt usuvad nad, et protsess viib Provenge’i täishinnaga katmiseni, arvestades seda, et 73% kolmanda staadiumi vähipatsientidest on vähemalt 65-aastased. Seega vähemalt 73% patsientidest, kes seeniorite kindlustuse alla kuuluvad elasid Provenge’i ravi abil kuus kuud kauem, kui platseebo patsiendid. Analüütikud juhivad ka tähelepanu sellele, et näiteks Taxotere ja toetavad teraapiad maksavad $60 000 ja pikendavad patsiendi elu ainul kahe ja poole kuu võrra. Analüütikud ei usu, et CMS üritab Provenge’i ravikulu odavamaks saada või takistada/piirata mingil moel Provenge’i katmist ja sellest tulenevalt kinnitavad Brean Murray analüütikud oma ostusoovitust koos $65 hinnasihiga.

Ka Leerink Swanni analüüsimaja analüütikud, kes on spetsialiseerunud biotehnoloogia firmade katmisele, on veendunud, et CMS otsus Provenge’i katmise kohta tuleb positiivne ehk siis NCD protsessi algatamise põhjuseks pole Provenge’i ravikulu ja eesmärgiks pole ka ravimi kasutamiseks lisapiiranguid seada. Kinnitust sellele said nad investorite konverentsil, mis leidis aset 1. juulil kus asjatundjad teemat kommenteerisid, öeldes et NCD protsess lõppeb väga tõenäoliselt otsusega katta Provenge’i täishinnaga ja et protsess algatati peamiselt seetõttu, et Provenge’i näol on tegemist unikaalse ja teistest vähiravimitest erineva rohuga.

Kuigi nõudlus ravimi järgi on endiselt suur (üks küsitletud onkoloog ütles, et tal on juba 40st patsiendist koosnev ootejärjekord), siis Leerink Swanni analüütikud langetavad oma 2011-2014 müügiprognoose, kuna nüüd usuvad nad, et kinnitamata näidustuse (off-label) osas saavad müüginumbrid olema mõnevõrra tagasihoidlikumad.

Leerink Swanni analüütikud tuletavad meelde, et Provenge’i mõju on tõestatud vaid ühte tüüpi eesnäärmevähi puhul, milleks on AIPC.

Ühtlasi alandavad nad ka hinnasihi $80 pealt $55 peale kinnitades endiselt oma ostusoovitust.

Lõpetuseks võib öelda, et kolmapäeva õhtul toimunud sündmused raputasid investoreid üsna korralikult ja kuid järjest langev turg on turuosaliste kindlustunnet juba eelnevalt parajal määral õõnestanud. Ühest küljest tekitab DNDN aktsiahind hetkel kiusatust aktsiaid soetada, aga nagu Adam Feuerstein ka mainis, siis vaatamata sellele, et tõenäosus räägib NCD protsessi positiivse tulemi poolt, jääb risk siiski alles.

Turul on hirm ahnuselt valitsemisohjad üle võtnud ja investorid just ei torma odavmüügilt endale aktsiaid kokku ostma. Aasta on väga pikk aeg ja selle aja sees võib juhtuda veel nii mõndagi ennenägematut ning investoritel puudub vähimgi soov saada samasuguse üllatuse osaliseks nagu oli teadanne NCD protsessist.

Ilmselt jäävad turuosalised DNDN suhtes äraootavale seisukohale ja otsuseid investeeringute osas hakatakse tegema alles järgmisel aastal. Dendreoni puhul tuleb siiski möönda, et suurim risk on ettevõtte jaoks hetkel seljataga. Provenge on saanud ravimiametilt heakskiidu, ravimil konkurente pole ja patsientide huvi on suur ehk teisisõnu on olemas suurepärane peaaegu asendamatu toode.

Igal juhul pakub DNDN praegu võimalust kõik poolt ja vastuargumendid rahulikult läbi mõelda, oodata ja vaadata ning siis teha oma investeerimisotsus.

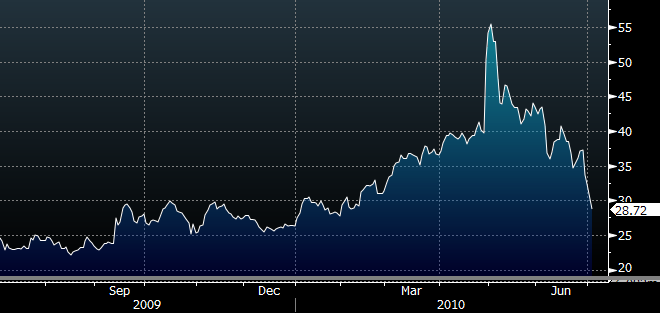

Dendreoni 1a aktsiagraafik

Allikas Bloomberg

| Artikkel on informatiivse eesmärgiga ja ei ole mõeldud soovitusena müüa või osta mainitud väärtpabereid. |

Tweet