USA Föderaalreserv teatas 21. septembri kohtumisel, et keskpank on vajadusel valmis „pakkuma omapoolset tuge“, et aidata majanduse taastumist ja kergitada inflatsioonimäär tasemeteni, mis vastavad keskpanga eesmärkidele. Kas keskpank käivitab uue „kvantitatiivse lõdvendamise“ programmi – lühendatult tuntud QE2-na – on viimastel nädalatel olnud üliaktuaalseks arutlusteemaks.

USA Föderaalreserv teatas 21. septembri kohtumisel, et keskpank on vajadusel valmis „pakkuma omapoolset tuge“, et aidata majanduse taastumist ja kergitada inflatsioonimäär tasemeteni, mis vastavad keskpanga eesmärkidele. Kas keskpank käivitab uue „kvantitatiivse lõdvendamise“ programmi – lühendatult tuntud QE2-na – on viimastel nädalatel olnud üliaktuaalseks arutlusteemaks.

Turud reageerisid Fedi kommentaaridele QE2 ootuses positiivselt: S&P 500 ja Dow Jones’i futuurid kauplevad 5 kuu tippudes. Kulla futuur saavutas neljapäeval oma kõikide aegade tipu $1365 juures. Dollar on seevastu QE2 kartuses tugeva müügisurve all, kuna dollari ostujõud satuks uue likviidsusprogrammi korral löögi alla.

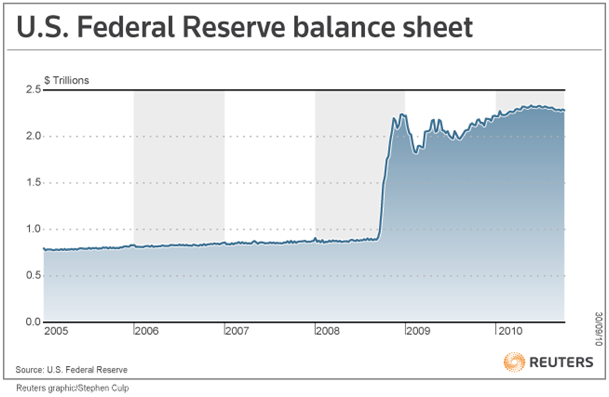

Enne QE2 teema juurde asumist vaataks üle, mis mahus ning milliste vahenditega on Fed majandust viimaste aastate jooksul üritanud stimuleerida. Fedi peamine vahend oma eesmärkide täitmiseks – maksimaalne tööhõive ja hinnataseme stabiilsus – on erinevate varade soetamine – olgu selleks kas valitsuse võlakirjad, finantsasutuste „toksilised“ varad, riiklike agentuuride võlakirjad, kinnisvaraga tagatud väärtpaberid jpm. Fedi stimulatsioonidest ülevaatliku pildi saamiseks on hea vaadata keskpanga bilanssi.

Jooniselt on näha, et kuni 2008. aasta septembrini püsis bilansimaht enamvähem stabiilselt allpool $900 miljardi piiri. Kuid seoses kinnisvaramulli lõhkemisega hakkas keskpank suurendama finantssektori likviidsust, ostes kokku kõiksugu „toksilisi“ varasid, paisutades sellega bilansimahud hüppeliselt $2,2 triljonini sama aasta detsembriks.

Esimese „kvantitatiivse lõdvendamise“ programmi käivitas keskpank 2009. aasta jaanuaris, mille käigus hakati kokku ostma kinnisvaraga tagatud väärtpabereid, valitsuse võlakirjasid ja riiklike agentuuride võlgasid. Programm lõppes ametlikult käesoleva aasta märtsis. Detailsema ülevaate Fedi bilansi koostisest ja mahtudest leiab WSJ interaktiivselt graafikult.

Tulles tagasi QE2 juurde, siis sel nädalal võtsid sõna mitmed Föderaalreservi tähtsamad ametnikud, kes avaldasid nii omi kui Fedi seisukohtasid majanduse väljavaadete ja täpsemalt just QE2 võimaliku tulemise üle. Kõikide ametnike kõnes oli põhiküsimuseks mitte see, kas QE2 tuleb, vaid mis mahus ja mis kujul seda rakendada.

Esimesena võttis sõna Fedi System Open Market Account’i (ehk SOMA, mis teostab kõiki NY Fedi varade ostu- ja müügitehinguid) juht Brian B. Sack, kes on põhimõtteliselt Fedi monetaarpoliitika ja finantsturgude vahelüliks. Sack arutles selle üle, kas käivitada tuleks üks suur programm või teha mitmeid väiksemaid; mil määral peaks programm vastama majanduslikele tingimustele; kui palju peaks programmi eesmärkidest teavitama avalikkust; kui paindlik peaks Fed alustatava programmi suhtes olema; ja kui järjepidevad peaksid muudatused bilansis olema, võttes arvesse, et Fedi monetaarpoliitilised otsused on aeglaselt muudetavad ja seeläbi omavad majandusele tervikuna suuremat mõju.

Stack ütles oma kõnes, et enamus FOMC liikmetest on arvamusel, et tänu majandusliku taastumise haprusele võivad nii inflatsioon kui töötusmäär liikuda eemale keskpanga soovitud tasemetest. Ta lisas veel, et varasem bilansi laiendamine on tema arvates soodustanud finantsolukorra liikumist õiges suunas, alandades pikaajalisi intressimäärasid, tänu millele on üldine finantsseisund paranenud. Stack leiab, et varasemate programmide empiirilised tõendid ja turgude reaktsioon viimase kohtumise kommentaaridele toetavad neid järeldusi.

Kuigi Stack tunnistab, et bilansi laiendamise efekt võib aja möödudes väheneda, usub ta siiski, et see samm võib pikaajalisi intressimäärasid veelgi alandada, „muutes laenamise kodumajapidamiste ja ettevõtete jaoks odavamaks, kasvatades sellega majapidamiste jõukust, kuna varade hinnad on seeläbi kõrgemad kui nad muidu oleksid [sic!]." Teisisõnu – kui hinnad tõusevad, muutuvad inimesed rikkamaks.

Teisipäeval avaldatud intervjuus ütles Chicago Föderaalreservi president Charles Evans, et „Fed peaks majanduse taastumise toetuseks rakendama palju rohkem monetaarset lõdvendamist.“ Evans on enda sõnul jälginud viimaste kuude jooksul töötusmäära ja jõudnud järeldusele, et „see ei lange nii kiiresti kui ta võiks“, toetades sellega keskpangapoolset rahatrükkimise hoogustamist.

Evans’i kohaselt peaks keskpank tegema majanduse „käima tõmbamiseks“ rohkem, kui ta siiani on teinud. Tema nägemuse kohaselt peaks Fed alustama uut valitsuse võlakirjade soetamise programmi ja ühtlasi deklareerima, et inflatsioonimäär peaks ületama määramata perioodiks 2-protsendilise eesmärktaseme.

Intervjuu lõpupoole esitab Evans, kel puudub küll sel aastal monetaarpoliitilistel otsustel hääleõigus, hirmuäravatava mõtte, mille kohaselt peaks keskpank inflatsioonimäära seadmise asemel võtma eesmärgiks „konkreetse hinnataseme saavutamise“. Sarnast mõtteviisi pooldab ka NY Fedi president William Dudley, kelle arvates peaks keskpanga tegevus vähendama säästmise taset, et seeläbi suurendada investeeringuid ja toetada majandust.

Föderaalreservi juht Ben Bernanke pidas esmaspäeval kõne, kus ta hoiatas auditooriumi valitsuse „jätkusuutmatu“ finantsseisundi eest. Tema enda sõnade kohaselt, tuginedes kongressi eelarve osakonna prognoosidele, „jätkub defitsiidi ja võlataseme kasv lõpmatuseni ja aina kiirenevas tempos.“ Ta jätkas, et fiskaalolukorra parandamine peab ühel hetkel algama, kuid küsimus on selles, kas see algab läbi hoolikalt planeeritud protsessi või tehakse need kiirelt ja valuliselt kui fiskaalkriis on reaalselt juba kätte jõudnud.

Bernanke jätkas oma kõnes nii keskvalitsuse kui osariikide ja kohalike omavalitsuste fiskaalolukorra kirjeldamist, tuues välja, et kuigi hetkel on eelarve defitsiit stabiliseerunud, on pikemas perspektiivis olukord päris tõsine ja keskvalitsuse eelarve positsioon asub jätkusuutmatul teel. Oluliseks teguriks on riigi vananev elanikkond ja tervishoiureformist tulenevad lisakulutused.

Samal päeval pidas Bernanke ka üliõpilastele ühe kõne, kus ta kinnitas, et keskpanga edasine varasoetusprogramm aitab USA majandust. Ta rõhutas keskpanga eelmise programmi - 1,7 triljoni dollari väärtuses soetatud varade – edukust majandusolukorra leevendamisel.

Lugedes monetaarpoliitika otsustajate seisukohtasid QE2 osas, jääb paratamatult mulje, et uus „kvantitatiivne lõdvendamine“ on enamgi kui kindel. Olgu eesmärgiks kas majanduse stimuleerimine, hinnatasemete seadmine või töötusega võitlemine – kui keskpangal on võimalik õhust luua triljoneid dollareid, siis on sellele kiustatusele kahtlemata väga raske vastu seista.

Risto Sverdlik

Tweet