Eelmise nädala lõpus turgudel liikunud spekulatsioonid Hiina intressimäärade tõstmisest ei osutunud tõeks, pakkudes Aasia aktsiaturgudele esmaspäevaks korralikku tuge. Üldiselt on valuutaturgudel oodata detsembrikuu lõpule omast vaiksemat liikumist, kuid samas on alanud nädala makrokalendris oodata ka kaalukamaid sündmusi Fedi intressimäära otsuse ja USA tarbijahinnaindeksi ning UK inflatsiooni- ja töötururaportite näol.

Eelmise nädala lõpus turgudel liikunud spekulatsioonid Hiina intressimäärade tõstmisest ei osutunud tõeks, pakkudes Aasia aktsiaturgudele esmaspäevaks korralikku tuge. Üldiselt on valuutaturgudel oodata detsembrikuu lõpule omast vaiksemat liikumist, kuid samas on alanud nädala makrokalendris oodata ka kaalukamaid sündmusi Fedi intressimäära otsuse ja USA tarbijahinnaindeksi ning UK inflatsiooni- ja töötururaportite näol.

Nädalavahetusel toimunud Hiina majanduskonverentsil otsustasid majanduse tsentraalsed planeerijad intressimäärasid mitte tõsta, kuigi laupäeval ilmunud tarbijahinnaindeks ületas analüütikute ootusi, tõustes oktoobri 4,4% pealt 5,1% peale novembris. Hiina keskpank on siiani proovimas inflatsioonisurvet ohjeldada pankade reservmäära nõuete tõstmisega, kuid konverentsi lõppsõnas toodi selgelt välja, et tuleval aastal hakatakse monetaarpoliitika osas liikuma seniselt „lõdvalt“ kursilt konservatiivsemas suunas, mis peaks lõppkokkuvõttes tähendama ikkagi intressimäärade kergitamist eesolevatel kuudel.

USA dollar

Eelmisel nädalal domineeris turgudel peamiselt üldine riskisentiment ja USA dollar suutis tõusta praktiliselt kõikide peamiste valuutade suhtes, kuigi S&P500 indeks lõpetas reedese kauplemispäeva 27 kuu tipus. Dollari indeks kerkis nädalaga ligi 1,2% ja kaupleb uue nädala alguses 80,25 punkti juures.

Alanud nädalal mängib turgudel suuremat rolli ka avaldatavad makronäitajad. Olulisimaks sündmuseks on kindlasti teisipäevane Föderaalreservi intressimäära otsus, kuid kaalu omavad ka kolmapäeval avaldatavad tarbijahinnaindeksid, mille madalat näitu on keskpank kõrge töötusmäära kõrval kasutanud stiimulprogrammi laiendamise õigustamiseks.

Kõikide eelduste kohaselt jätab keskpank intressimäära muutmata vahemikku 0-0,25%, kuid tähelepanu peab pöörama otsusega kaasnevatele kommentaaridele, mis peaksid turuosalistele aimu andma Fedi edasiste plaanide osas. Fedi juht Ben Bernanke andis hiljutises teleintervjuus mõista, et vajadusel võib keskpank laiendada stiimulprogrammi mahtusid, mis toetab aktsiaturgusid, kuid teisest küljest on hirmud USA valitsuse fiskaalolukorra osas viinud võlakirjade tulusused viimastel nädalatel üles, mis on keskpanga eesmärkidele vastupidine efekt.

Üldiselt oodatakse lõppeva aasta viimastelt nädalatelt suhteliselt vaikseid liikumisi, kuid siiski dollari tugevnemist nii euro kui teiste peamiste valuutade suhtes. Dollari saatus lühiperspektiivis sõltub suuresti aktsiaturgudel toimuvast, kuid riskisentimenti võib pidada suhteliselt hapraks ja aktsiaturgude languse korral saaks dollar kohest tuge.

NYBOT US Dollar Index

Euro

Kuigi euro langes dollari suhtes eelmisel nädalal umbes 1,4%, on see valuutapaar püsinud viimased päevad suhteliselt stabiilsena. Euro tegi samas naelsterlingi ja Šveitsi frangi suhtes mitme kuu ja Austraalia dollari vastu mitmekümne aasta uue põhja. Võttes arvesse Euroopa fundamentaalset pilti, siis oleks loogiline oodata eurole languse jätkumist ka lähinädalateks.

Teisest küljest on euro suutnud keset võlakriisi teha dollari suhtes arvestatava taastumise pärast terve novembri kestnud langust ja seejärel konsolideerunud – võttes veel arvesse, et võlakriisile ei ole suudetud kõigile sobivat lahendust leida ja kogu probleem on pigem võimendunud. Iirimaal võeti 2011. aasta eelarve koos kärbetega vastu, kuid parlamendi läbimist ootab veel €85 miljardilise abipaketi tingimuste ja mahu aktsepteerimine.

Vastav hääletus leiab aset kolmapäeval, 15. detsembril ja kui parlament peaks hääletama päästepaketi maha, hakkaks kriisitemaatika ajakirjanduses uuesti suuri laineid lööma. Samas ei pruugi abipaketi vastuvõtmine turuosalisi maha rahustada, kuna probleem ei piirdu sugugi ainult Iirimaaga. Võlakriisi levimise hirmud on endiselt aktuaalsed ning kui hätta peaksid sattuma ka Portugal ja Hispaania, jääks praegune €750 miljardiline kriisipakett puudulikuks. Saksamaa ja Prantsusmaa on kriisipaketi laiendamise vastu samas tugevat vastuseisu esitanud.

Makronäitajate osas tulid eelmise nädala andmed vägagi tugevad, mis viitavad eurotsooni majanduse taastumise jätkumisele. Saksamaa tööstustoodang näitas oktoobris tugevat kasvu ja tehaste tellimused tegid eelmise kuu languse suhtes samuti soliidse taastumise, mis oli suures osas tingitud koduturu nõudluse kasvust. Uuel nädalal avaldatakse eurotsooni tööstustoodangu andmed ja Saksamaa majanduse käekäigu kohta annavad aimu ZEW ja IFO indeksid. Neljapäeval ilmuvad eurotsooni tarbijahinnaindeksid ja reedel avaldatakse eurotsooni ehitusmahtude andmed.

EURUSD

Naelsterling

Naelsterlingi liikumine on viimastel nädalatel järginud üldist riskisentimenti ja korrelatsioon GBP/USD ja MSCI World Stock indeksi vahel jõudis eelmisel nädalal nelja kuu kõrgeimale tasemele. Alanud nädala makrokalender tõotab jätkata korrelatsiooni püsimist. Teisipäeval avaldatav tarbijahinnaindeks tuleb ootuste kohaselt üle 3% juba 11 järjestikkust kuud. Teisalt oodatakse töötuabirahade taotluste arvu paranemist kolmandat kuud järjest.

Nende sündmuste valguses on Inglismaa keskpanga eelmise nädala intressimäära muutmata jätmise otsus omal kohal ning ilmselt jäädakse äraootavale seisukohale ka lähikuudeks. Keskpank asub monetaarpoliitikat muutma ilmselt alles siis, kui inflatsioonisurve tõuseb veelgi või kui valitsuse kärpekavad hakkavad majandusnäitajatele mõju avaldama. Seetõttu jätkab naelsterling liikumist riskisentimendi dikteerimisel ka lähinädalatel.

Lisaks THI-le ja töötururaportile on sel nädalal avaldamisel veel novembrikuu jaemüügi tulemused ja jaemüügi hinnaindeksid. Tähelepanu keskmes on kindlasti kolmapäev, kui ilmuvad tööturgu puudutavad andmed.

GBPUSD

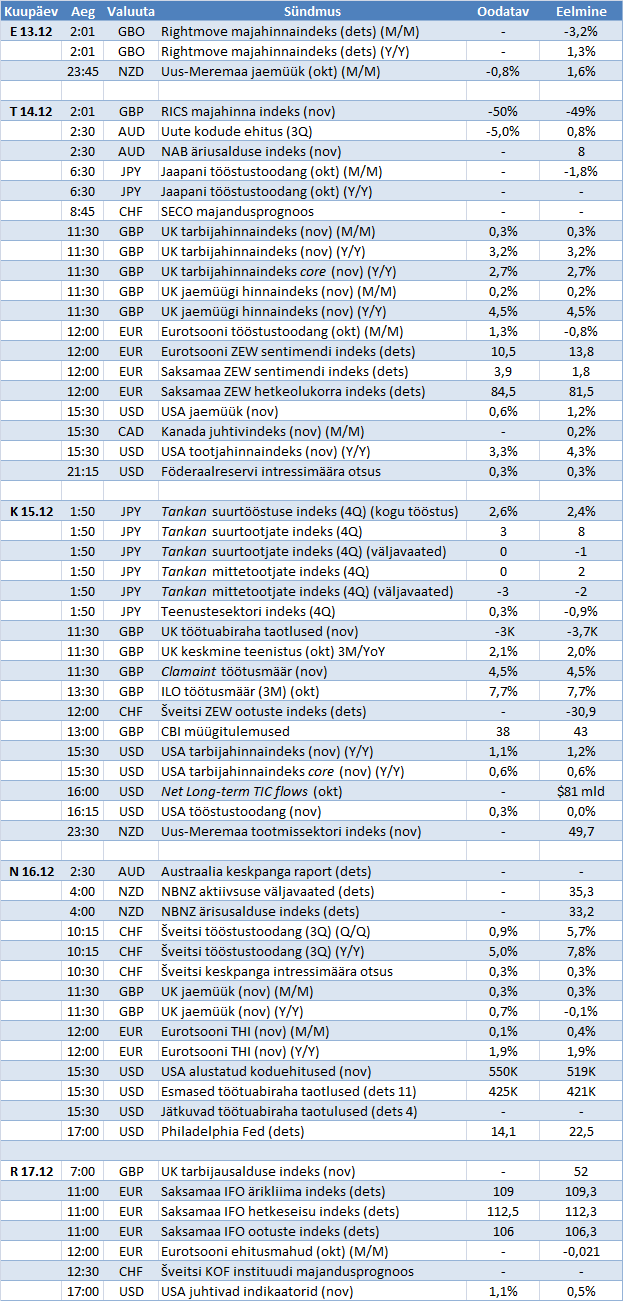

Alanud nädala olulisemad sündmused:

Risto Sverdlik

Tweet