Kuigi mitmed käesoleva aasta arengud panid hetkeks kõhklema, kas 12 kuu tagused ootused on realiseeritavad, kujuneb aasta oodatust isegi paremaks, kui IMF-i jaanuarikuu 3,9%-lise prognoosi asemel tõotab globaalne majandus kasvada tänavu ligi 5%. Mida võiks aga oodata järgmisest aastast?

Kuigi mitmed käesoleva aasta arengud panid hetkeks kõhklema, kas 12 kuu tagused ootused on realiseeritavad, kujuneb aasta oodatust isegi paremaks, kui IMF-i jaanuarikuu 3,9%-lise prognoosi asemel tõotab globaalne majandus kasvada tänavu ligi 5%. Mida võiks aga oodata järgmisest aastast?

Ehkki riike ning riikide gruppe, millest võiks antud teema raames juttu teha, leidub kahtlemata rohkem, otsustasin keskenduda kolmele põhilisele, mis globaalset majandust kõige rohkem mõjutavad.

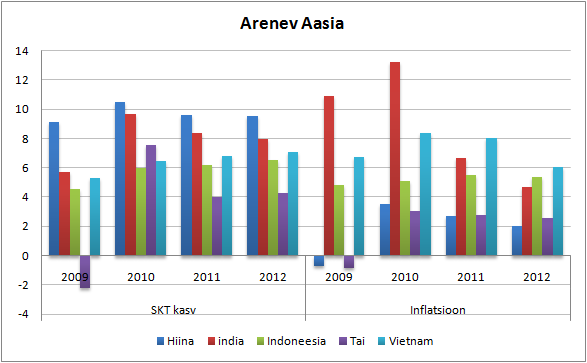

Aasia arenevad riigid

Aasia riikide majanduslik taastumine on olnud muljetavaldav – kiirus ning tugevus, mida sealse regiooni riigid demonstreerivad üllatab tänaseni paljusid. Hiina, India, Indoneesia ja teised arenevad Aasia riigid, moodustades ostujõupariteedi alusel nüüdseks juba veidi alla 30% maailma majanduse SKT-st, saavad olema vedurijuhi rollis ka tuleval aastal, kui kollektiivne kasv (v.a Jaapan) peaks ulatuma 7-8% lähedale.

Kuigi majanduskriis on ühe kaugemale selja taha jäämas juhivad paljud Aasia keskpangad oma riigi rahapoliitikat endiselt võrdlemisi lõtvade tingimuste alusel, toites hinnatõusu erinevates varaklassides. Täiendavat peavalu valmistab USA keskpanga poolne kvantitatiivne lõdvendamine, põhjustades dollari nõrgenemise läbi hinnatõusu toiduainetes ning viimaste võrdlemisi suure osakaalu tõttu tarbimiskulutustes (USA-s 14%, Aasias aga üle kahe korra kõrgem) ka üleüldise inflatsiooni kiirenemist. Novembris näiteks kallinesid hinnad Hiinas aasta baasil 5,1%, saavutades rohkem kui kahe aasta kõrgeima taseme. India inflatsioonimäär küündis samal ajal 7,48%-ni ja Indoneesias 6,33%-ni.

Negatiivsed reaalsed intressimäärad saavad suuremate analüüsimajade sõnul olema 2011. aastal võtmeteemaks. Nomura näiteks ootab intressimäärade tõstmist kõikide Aasia keskpankade poolt varieerudes 50 baaspunktist (Tai, Korea, Malaisia) 100 baaspunktini (Hiina, Indoneesia, Filipiinid, Vietnam), et adresseerida kasvavat inflatsioonilist survet.

Traditsioonilise rahapoliitika muudavad aga paljude Aasia riikide jaoks keeruliseks Ühendriikide madalad intressimäärad ja USA dollar, mängides olulist rolli Aasia valuutapoliitikas. Juhul kui keskmine keskpank peaks tuleval aastal kergitama intressimäära kahel-kolmel korral, siis Bank of America Merrill Lynchi arvates jätkub kapitali sissevoolu kasv praegustelt tasemetelt. Sestap pälvib juba praegu oluliseks teemaks olev kapitali kontrollimine 2011. aastal veelgi suuremat tähelepanu, kui raha tugev sissevool, kiirenev inflatsioon ja intressimäärade erinevused võrreldes arenenud riikidega võimendavad Aasia riikide tänast rahapoliitika dilemmat.

Allikas: IMF

Euroopa

Pärast 2009. aasta -4,1%list kukkumist ootab IMF tänavu Euroopa Liidu majanduskasvuks 1,65% ning tuleval aastal 1,69%. Järgmisest aastast 17-liikmeliseks saav eurotsoon peaks Rahvusvahelise Valuutafondi hinnangul saavutama 2011. aastal 1,5%-lise SKT kasvu, kerkides 1,8% peale 2012. aastal, mis näitab, et taastumisprotsess kriisieelsele tasemele jõudmiseks on jätkumas.

Kuna eratarbimine alles kosub ning samal ajal kavatseb suurem osa eurotsooni riikidest tuleval aastal alustada märkimisväärsete kulude kärpimistega, jätab see paljude analüütikute arvates jalgealuse siiski veel pehmeks. Veel selgemini paistab 2011. aastal tõenäoliselt välja tendents, kus osad Euroopa riigid demonstreerivad paremat kasvu kui teised, sõltudes kindlatest eelarvedefitsiidi sihtidest lähtuvast fiskaalpoliitikast.

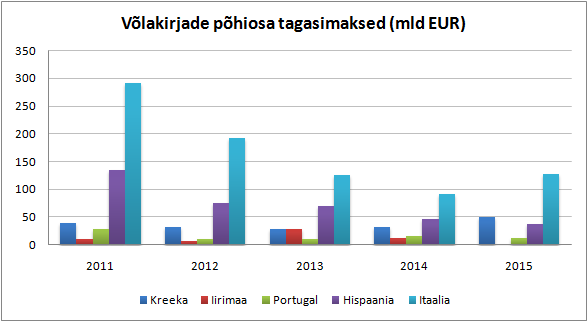

Euroopa Liit ja IMF on tänaseks pidanud finantsabi andma nii Kreekale kui Iirimaale, ent paljude arvates lugu sellega veel ei päädi ning järgmisel aastal liitub antud seltskonnaga kas vabatahtlikult või kohtuslikus korras Portugal. Ent kui viimane moodustab sarnaselt Kreekale ja Iirimaale ca 2% eurotsooni majandusest, siis rohkem kui kümnendikuga euroala SKT-sse panustava Hispaania päästmine paneks EL-i ja IMFi 750 miljardi euro suuruse stabiilsusfondi juba tõsiselt proovile. Suureks testiks saab tuleval aastal olema Hispaania refinantseerimisvõime, kui Bloombergi andmetel tuleb riigil leida kusagilt 155 miljardit eurot, et tagasi maksta aeguvaid laenusid (põhiosa + intressid). Moody’se arvates võib siia juurde liita veel kohalike omavalitsuste 30 miljardi ja pankade 90 miljardi euro suuruse refinantseerimisvajaduse, moodustades kogusummana 26% 2010.a prognoositavast nominaalsest SKT-st. Allolevalt graafikult võib aga näha, et Hispaania kõrval peab Itaalia veelgi mastaapsemat summat tagasi maksma või refinantseerima.

Kui aga vaadata Euroopat üksikute riikide põhiselt, jäävad silma mitmed maad, kus tänu ekspordile ja paranevale sisetarbimisele oodatakse regiooni keskmisest tugevamat majanduskasvu. Arvukad analüüsimajad kiidavad tuleva aasta väljavaadete osas Saksamaad, kus töötus on madalaim alates 1992. aastast, kinnisvara alahinnatud (IMF-i hinnangul kolmandaks odavaim maailmas võrreldes sissetulekutega), finantsnäitajad tugevad ning puudub vajadus märkimisväärse fiskaalse konsolideerumise järele. Avatud majandusena lõikab Saksamaa kasu nõrgast EUR/USD vahetuskursist ning keskpanga madalatest intressimääradest.

Euroopa kõige tugevama bloki moodustavad Põhjamaad, kelle kaubanduspartnerite oodatust kiirem majanduslik taastumine on aidanud majanduskriisist väga edukalt välja tulla ning pannud ka kodumaise nõudluse paranemisele käe alla. Norra, kes alustas Euroopas tänavu esimesena intresside tõstmist, peaks statistikaameti viimaste prognooside kohaselt saavutama 2010. aastal 2%-lise majanduskasvu ning demonstreerima 2011. aasta 3%-list SKT kasvu. Rootsi keskpanga sõnul on aga nende majandus kasvamas rekordilise kiirusega ning sisemajanduse kogutoodang peaks pärast tänavust 5,5%-list kasvu jätkama üle 4%-lise hooga 2011. aastal. Soome rahandusministeeriumi värskete prognooside kohaselt kujuneb meie põhjanaabri selle aasta majanduskasvuks 3,2% ning uuel aastal 2,9%.

Allikas: Bloomberg

Ameerika Ühendriigid

Erinevalt Euroopast, liiguvad ameeriklased hoopis vastupidises suunas ega ole nõus rangema eelarvepoliitika järgi veel oma elu ümber sättima. 10% juures püsiv tööpuudus ning jätkuvalt kiratsev sisetarbimine on sundinud nii demokraate kui vabariiklasi edasi lükkama plaane tegeleda valitsuse kulude poolega, mis tõotab järgmistel aastatel kasvada täiendavad 858 miljardit dollarit tänu G.W. Bushi ajutiste maksukärbete pikendamisele kahe aasta võrra ning töötuabiraha pikendamisele 13 kuu võrra. Morgan Stanley hinnangul tõuseb USA eelarvepuudujääk 2011. aastal seetõttu 1,295 triljoni dollarini, moodustades 8,6% SKT-st.

Deflatsiooniohuga võitlemise ja majanduse täiendava stimuleerimise kallal töötab paralleelselt USA keskpank, kes otsustas vaatamata 2008. detsembrist nulli lähedal hoitud intressimääradele ja juba kulutatud 1,7 triljonile dollarile kuulutada novembris välja järjekorras teise stiimulpaketi kogumahus 600 miljardit, millega järgmise aasta juunini valitsuse võlakirjasid kokku ostetakse. Kõige selle tulemusel on analüütikud hakanud Ühendriikide järgmise aasta väljavaateid hindama varasemast roosilisemaks, kui 2011.a SKT prognoosid varieeruvad 2,5%-st 4,5%ni.

USA pikaajalised väljavaated pole aga kaugeltki rõõmustavad, ent sellest hoolimata usub suurem osa analüütikutest, et positiivne meeleolu USA aktsiaturgudel võiks edasi kanduda 2011. aastasse. Viimaste kuude makrostatistika kinnitab USA majanduse taastumist, kuid paljusid jätab kõhklema antud protsessi kestvus ning ulatus. Nomura arvates võib USA majanduskasv jääda kõigest keskpäraseks tugeva vastutuule tõttu, mis ähvardab avalduda mitmete oluliste tegurite näol. Esiteks võivad tervishoiu- ja finantssektori reformid pidurdada ettevõtete investeeringuid ja uute töötajate palkamisi. Teiseks peaks majapidamiste suurem huvi oma võlakoorma vähendamine vastu piirama tarbimist ning avaldama negatiivset survet kinnisvarasektorile. Kolmandaks tõotab fiskaalpoliitika kujuneda kasvu suhtes ebasoodsamaks, kui osariikide eelarveid toetav riiklik stiimulpakett (American Recovery and Reinvestment Act) on ülejärgmiseks fiskaalaastaks läbi saamas ning eelarvete aukude täitmisel tuleb loota rohkem majanduse elavnemisele.

Kokkuvõte

Globaalne majanduslik taastumine, mis algas 2009. aasta esimeses pooles, peaks jätkuma jõulise tempoga ka 2011. aastal, ulatudes IMF-i oktoobrikuise hinnangu põhjal 4,2%-ni. Selle numbri taha jääb aga peitu kahel erineval kiirusel kulgev areng. Arenenud riigid, eriti Ühendriigid ja Euroopa, seisavad silmitsi finants- ja kinnisvarakriisi järelmõjudega, mis takistavad SKT endistele tipptasemetele jõudmist sama kiiresti, kui sealt alla tuldi. See aga jätab tööpuuduse võrdlemisi kõrgeks, summutab inflatsiooni ja seab valitsused keerulisse olukorda, kus eelarvepuudujäägid ja võlakoormad nõuavad juba fiskaalset konsolideerumist.

Arenevaid riike, eriti just Aasias, tõstavad esile head kodumaised makromajanduslikud näitajad ning lisaks kõrgemaid tootlusi otsiv väliskapital, mis aitab tuleval aastal tagada SKT ca 6-7%list kasvu. Kuid sealgi leidub väljakutseid ning seda peamiselt just kiireneva inflatsiooni näol, mis vaatamata nõrgale nõudlusele arenenud eksporditurgudel nõuab keskpankadelt rahapoliitika karmistamist.

MSCI World indeks alates 2007.a algusest

Allikas: Bloomberg

| Artikkel on informatiivse eesmärgiga ja ei ole mõeldud soovitusena müüa või osta mainitud väärtpabereid. |

Tweet